编者按:本文来源极客公园,作者Moonshot,创业邦经授权转载。

对独角兽公司们而言,2019 年也许是最糟糕的上市时间点。

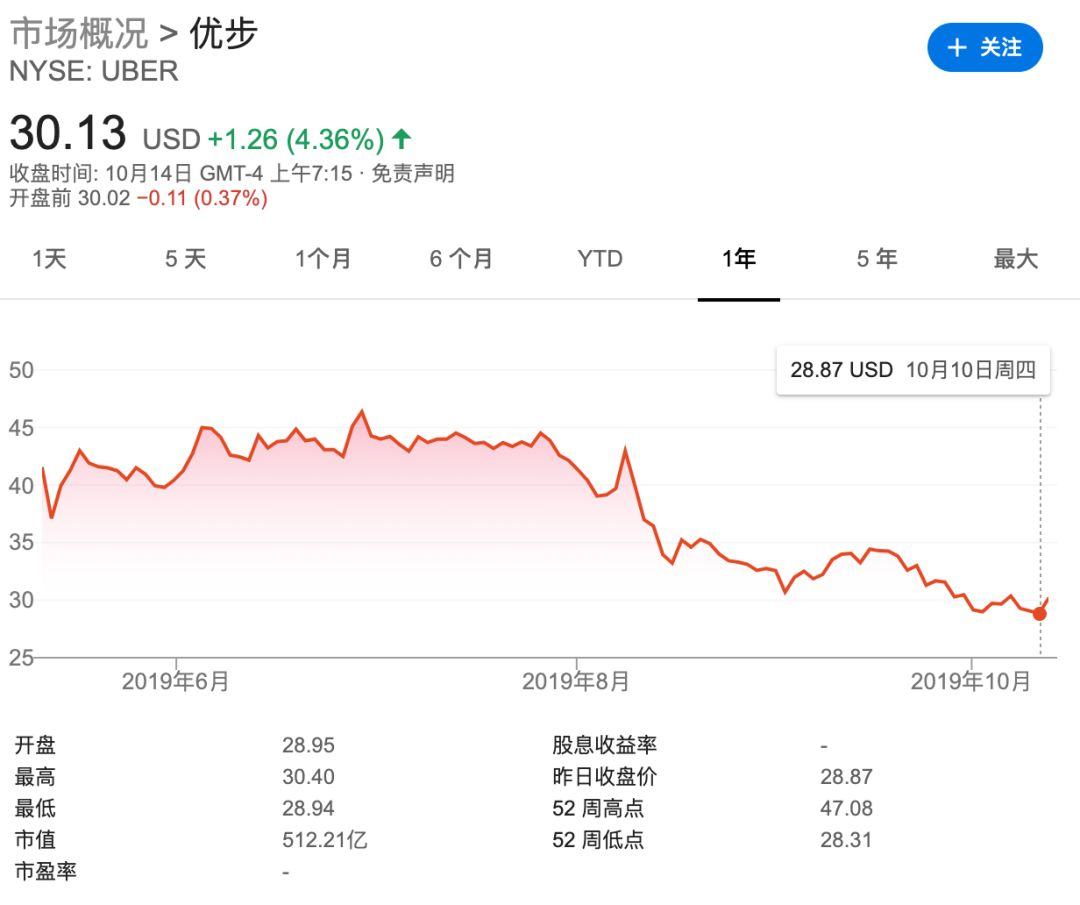

今年上半年,Lyft、Uber 相继上市,Uber 在上一季度亏损 52 亿美元,这是公司 2017 年开始披露财务数据以来的最大亏损,截至目前,Lyft 股价为 39.48 美元/股,比 IPO 价格低了 45%。已经提交招股书的 WeWork,一个月内,估值从 470 亿美元下滑至 100 亿美元,逼得创始人兼 CEO 亚当·诺伊曼退位让贤,如今更沦落到撤回上市计划,公司资金可能在下个月耗尽,正在四处寻求融资的境况。

在这样的背景下,共享民宿巨头 Airbnb 在 9 月 19 日发表声明称,公司将在 2020 年上市。

一拖再拖

据路透社报道称,Airbnb 将以「直接上市」(Direct Listing)的方式上市。直接上市同 IPO 最大的不同在于,直接上市不会再开放新股票以筹集新资,也无需聘请股票经纪商承销新股,员工已持有的股票在资本市场挂牌后直接自由交易。近两年,Spotify 和 Slack 采用的即是这种直接上市的方式。

Airbnb 官方公告 | Airbnb 官网

2019 年 4 月,Airbnb CEO 布莱恩·切斯基 (Brian Chesky) 曾表示,Airbnb 准备在今年年底上市。然而五月 Uber 上市,六月 Slack 上市,七八月共享办公空间公司 WeWork 也提上了上市议程,而 Airbnb 却鲜有动态,直到 9 月,才姗姗宣布推迟到明年上市。现在,Airbnb 已经从亚马逊挖来了资深财务负责人 Dave Stephenson 担任公司首席财务官,同时在董事席中增加了独立董事,这些人事变动似乎表示 Airbnb 正在进入上市筹划期。

据 Airbnb 在 9 月 18 日透露,公司今年第二季度营收也已超过 10 亿美元,年初也有报道称,Airbnb 已经连续两年实现盈利。成立 11 年,Airbnb 如今在 191 个国家有超过 600 万的房源,5 亿的用户,平均每晚入住人数超过 200 万。截至 9 月 15 日,房东在 Airbnb 上共享房屋和空间的收入已超过 800 亿美元。

其实早在 2016 年,Airbnb 完成最新一轮融资后,估值升至 310 亿美元,当时据媒体报道,Airbnb 已经在融资文件中明确了上市时间:2018 年,公司目标估值在 700 - 750 亿美元之间。而到了 2018 年,Airbnb 的 IPO 并未如期而至,反而一再推迟。

9 月 20 日,《纽约时报》报道了 Airbnb 最终宣布上市时间的一个重要原因:内部施压。

来自员工的压力

据《纽约时报》报道,2018 年夏天,几名 Airbnb 的员工给 Airbnb 创始人兼 CEO 布莱恩·切斯基(Brian Chesky)写联名信,表示想要出售持有的公司股票期权,要求公司尽快上市,从而可以自由出售股份。

《纽约时报》采访了十多名现任和离任的 Airbnb 员工和投资者,他们表示 Airbnb 的 6000 名员工都在翘首期盼公司上市,在公司的内部论坛里,每隔几个月员工就会把上市的问题投票至留言板顶部,让高管回应。受访人不愿意透露身份和职位,因为他们担心在未来无法兑现股票。

上市日程让员工如此焦灼,最重要的原因是 Airbnb 曾经两次的股权下放。据知情人士称,Airbnb 曾经给员工发放过两次股权,这两批股权将分别于 2020 年 11 月和 2021 年中期到期。员工们担心公司迟迟不上市,这批股票将无法兑现。

Airbnb 对此的态度更像是在用「缓兵之计」。布莱恩此前一直在呼吁不要急于上市,对于员工的不满,Airbnb 的高层也在试图通过提高福利和待遇来安抚员工。知情人士称,Airbnb 延长了员工的育儿假,给老员工提供了额外休假,改进了退休金计划,出台了员工高额低息贷款政策,在今年春天的绩效评估中,Airbnb 还发放了更多的奖金,增加了加薪名额。

Airbnb 政策和传播部门的高管 Chris Lehane 在对外声明中表示:「我们对员工的承诺非常坚定,公司的成功离不开对长期发展的专注……Airbnb 一直以来都被认定为是非常好的工作选择。」他没有对员工的联名信发表置评。

比起其他几家和 Airbnb 同一时期发展起来,已经或正在筹划上市的公司,Airbnb 确实少有内部问题传出。知情人士称,Airbnb 一直在公司内部努力营造良好的工作氛围和企业文化,这次曝光出来的员工和高管之间的紧张关系是非比寻常的。

时机还不成熟

在 Airbnb 还在创业期时,公司给员工发放的薪酬中就包含了公司期权,员工可以用低价购入公司股票,而后 Airbnb 又开放了不需要员工再花钱购买的受限股。2011 年,成立仅 3 年的 Airbnb 估值突破 10 亿美元,Airbnb 当即出台了员工不准出售股票的禁令,但却允许公司三名联合创始人套现 2100 万美元。

2016 年,Airbnb 放宽了员工交易股权的限制,允许仍在公司任职的老员工出售股票,但代价则是员工必须同意未来更严苛的售股限制。据 2015 年从 Airbnb 离职的员工 Gabriel Cole 表示,他在离职前用毕生积蓄购入了 Airbnb 的股票,至今无法兑现,而为了偿还购股时产生的 18 万美元税金单,他如今还要靠卖废品补贴家用。Cole 曾向公司创始人寻求帮助,却被告知无能力。

另一方面,Airbnb 对内部股权交易的限制不仅加深了员工的不满,还催生了「股权黑市」。据了解二级市场的知情人士表示,在非公开渠道的二级市场里,Airbnb 近几周的股票交易价格已达 166 美元每股,这意味着该公司估值远不止 310 亿美元,核算下来已达 520 亿美元。诸多家投资公司也在盯着 Airbnb 员工手里的股票,以求提前预购准上市公司的股票,在公司正式上市时,可以拥有用预购价购买股份的权利。曾经参与过这种交易的前员工表示,Airbnb 没有明令禁止这种游离在灰色地带的交易行为。

连续两年实现盈利,又是共享民宿领域的标杆企业,Airbnb 却一直用福利安抚内部争议,对在灰色地带交易股权不做回应,上市计划一拖再拖……很难说 Airbnb 是在糊弄员工,更有可能的是,投资人和公司高管认为 Airbnb 没有到上市的最佳时间点。

共享经济「寒冬」

如前文所说,曾经在资本市场上被寄予厚望的共享经济的独角兽们纷纷在上市前后遇挫。在投资人和资本市场眼中,共享经济领域的这些公司一直以来难以界定为一家「科技公司」,比如 WeWork 和 Airbnb,比起「科技」和「互联网」的标签,投资人们更愿意把他们看作是地产公司。而共享经济领域的公司一直以来还受制于经营地区当地的法律法规,在美国本土之外频频受阻。

在巴黎,今年 2 月政府判定 Airbnb 破坏了当地租房市场,给它开出了 1250 万欧元的罚单;在伦敦,Uber 还没有拿到正式牌照,却频繁陷入劳资争议之中,多次被质疑缺乏企业责任;在世界各地,WeWork 面临着不同的租约政策以及高昂的租金贷款如何回收的问题。

在今年上市的几家公司里体量最大的 Uber 上市后股票表现 | Google 截图

对于 Airbnb 2020 年上市的消息,Capital Innovations 首席投资官 Michael Underhill 表示,「Airbnb 在看到 WeWork 的情况后,将会采取更加周全的方法,对 IPO 持更谨慎的态度。」

Airbnb 或许正是因为这些前车之鉴,不得不反复思考公司实际的盈利能力,给投资人的交代,以及向外扩张的可实施性,因而上市议程一拖再拖。Airbnb 的投资方之一、红杉资本的风险投资人 Doug Leone 就认为,创业公司不需要背负不得不向员工交代的「隐形的社会契约」,IPO 只是一个时机是否成熟的问题。

许多从公司一穷二白开始,或从大公司跳槽至初创公司的员工们,都寄希望于在初创公司拿到股权,等到上市后得到回报,但上市进程往往没有他们预想中来的快。随着公司规模的扩大,老员工、高管、创始人以及投资人这几方各有各的算盘,它们的矛盾,就这样在注定将要到来的 IPO 之前显露出来。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。