编者按:本文来源微信公众号电影情报处,作者圈圈丸,创业邦经授权转载。

尽管全国总票房已经连续两年突破600亿大关,但不到10%的总票房增长率还是在告诉我们票房经济已经逐渐走向瓶颈。我国电影市场无疑需要进入到下一个关键阶段,既电影产业需要从“票房经济”突破到生产方式和组织结构的变迁,电影企业要让自己的公司成为一个经久不衰的品牌,而这就需要施行大量的企业并购。

可以预见在不久的将来为了市场稳定以及在不变的“蛋糕”里生存,中国电影企业的并购会越来越频繁,那么企业在并购的时候需要注意一些什么呢?或许从好莱坞的并购历史里我们可以探索到不少有用的经验。毕竟好莱坞的电影公司们,就是通过不断的横向与纵向并购从而称霸了美国电影产业,进而成为世界电影的领头羊。今天我们就来聊聊老美是怎样并购的。

扩大规模,横向并购

企业并购氛围横向并购、纵向并购和混合并购三种模式,我们先从最常见的横向并购说起。

当一家电影企业想要减少或者消灭竞争对手,增加自己公司的市场份额时就可以考虑横向并购那些竞争对手的企业。这也是最简单直接让企业规模扩大,生产经营集中的套路。好莱坞现在的大片能够做到大投资、大制作、全明星阵容,就是因为在电影工业进程中多次横向并购,让好莱坞六大逐渐成型到今天的模样。

比较典型的横向并购案例从20世纪初米特罗收购高德温和梅耶后组成了新公司MGM开始,环球和派拉蒙这些企业并购小公司的脚步也从来没有停过。发展到近20年,我们影迷比较熟悉的案例就是派拉蒙收购梦工厂,华纳兄弟收购新线,以及如今的好莱坞头牌迪士尼收购皮克斯、卢卡斯以及漫威还有福斯。

以上这些并购,都对美国电影市场格局造成了重大影响,他们让好莱坞六大的总票房成绩可以占据北美市场的83.6%。尤其是迪士尼在并购方面花费数百亿美元(皮克斯74亿,卢卡斯40.5亿,漫威42.4亿,福斯524亿),但同样也取得了北美票房占有率26%的绝对市场份额,以及未来至少二十年的稳定票房收益预期。这其中尤其是对漫威的并购,堪称电影经济史上一次史诗级的并购案例。

一个复仇者系列的票房就足以回本收购的钱

另一方面,和发行制片企业一样,美国的院线企业也在不断进行着横向并购。像AMC在2016年收购了Carmike后成为了北美第一大院线公司,并带动北美院线市场调整,让北美前三大院线的市场占有率在2017年是达到了59.6%。

回到国内电影市场,中国电影企业最熟悉的收购和热衷方式也是横向并购,尤其是院线产业。90年代的时候就有许多港资收购内地院线,到了近几年我们也会看到大地影院股东收购橙天嘉禾32.86亿元的股份,万达院线10亿元收购世茂影院、22.46亿元收购澳洲的Hoyts。横向并购无疑推动了我国院线产业的整合与扩张。

而随着现在互联网的发展,电影在其相关领域的横向并购也在频频发生,比如猫眼在2017年时与微影合并成立新猫眼微影,从此在线票务市场进入新猫眼和淘票票二分天下的时代。

虽然不缺乏横向并购经验,但我国的电影产业资源仍然过于分散。比如前三大的院线的市场占有率仅31.36%,和美国的59.6%一对比就会让人感叹市场还是过于稀释。院线总量偏高、资源分散以及运营成本居高不下和盈利模式单一都是现在院线产业的瓶颈束缚,想要改变就必须兼并重组,提升集中度。

另一方面,发行制片企业的并购收到了阻碍。2016年时我国监管部门对A股影视公司的并购政策收紧,不仅让其它行业跨界并购难以实现,影视公司之间的并购也不易通过。其实并购是电影企业迅速成长的有效途径,也是我国电影企业追赶好莱坞六大的必经之路。从长远角度看,国家还是需要支持我国的电影龙头企业开展并购整合,支持他们继续成长。

全产业链,纵向并购

接下来是纵向并购。所谓纵向并购就是收购企业的上下游产业,形成互补,也就是所谓的打造全产业链。纵向并购可以推动电影企业上下游产业更紧密的关联,让更多资源受同一产权主体支配,实现内容生产和传播渠道的一体化。这也可以加速制作流程,减少中间费,让外部经营成本内部化,获得一体化收益。总的来说,纵向并购是企业拓展收入来源、平衡经营风险的最佳方式。

在好莱坞的历史上,最著名的纵向并购安利就是1916年演员杰西·拉斯基于名演员公司成了名演员-拉斯基公司后,兼并了12制片公司,然后与派拉蒙影片发行公司再合并成立了派拉蒙-名演员-拉斯基公司。它是第一家在好莱坞集制发放于一体的大电影公司,后来引得业界所有公司纷纷效仿,进行类似的垂直整合,到了30年代就形成了历史上著名的好莱坞五大三小制片厂。再后来,由于他们“打包销售”的行为被独立制片公司和独立院线控诉,催生了著名的影视圈发垄断法案——派拉蒙法案。

派拉蒙法案的争议持续了70年

然而派拉蒙法案从诞生之初就争议不断,不允许大企业垂直整合也让好莱坞在此后很长一段时间里陷入市场低迷期。一直到80年代美国重新实行宽松经济,派拉蒙法案等一众反垄断法开始被缓和执行。我们会看到那会儿哥伦比亚影业收购了华尔特雷德院线,华纳兄弟也接连收购一些小院线企业。到了1986年的时候美国政府与好莱坞其实都已经默认派拉蒙法案的名存实亡状态。毕竟处于刺激经济考虑,垂直整合一项产业链的好处远远大于弊端。

一直到近年来,派拉蒙法案已经被废除,而新晋流媒体领头羊网飞也在2018年收购了制片公司ABQ,老牌无线服务公司AT&T收购时代华纳,一切都在彰显美国电影行业更大范围渠道与内容整合的趋势与方向。

时代华纳被收购后的新logo

回到我国的市场,虽然纵向并购的案例不多,但还是有成功实行的企业。最著名的莫过于阿里影业收购淘宝电影并将其改名为淘票票,一举拿下大半在线票务的市场。而阿里影业投资大地影院和收购杭州星际也都是为了扩展自己在院线产业方面的资源。也有像万达电影这样自家后向整合的纵向并购,他们以105亿元收购万达影视95.8%的股份后构建了从发行渠道到内容生产的全产业链。

垂直整合是企业发展历程中的重要不乏,只要计划得当、整合得力,市场的发展空间往往会豁然打开。和美国一样的是我国的电影企业在惊醒纵向并购时也因为垄断性引起了国家监管局的反垄断局的注意,比如反垄断局就曾向万达电影发出了反垄断审查立案通知书。

但总体来说,不管是国内产业发展的角度考量,还是国际市场竞争角度考量,目前电影产业整体基调与迫切需求就是做大做强,为此实行纵向并购,电影企业做成全产业链无疑是最佳捷径。而在2018年时,市场监管局也对万达出事了《反垄断审查不予禁止决定书》,这也标志着从现在开始,国家也鼓励我们的电影企业开始垂直整合资源。

企业多元,混合并购

混合并购指的是不同行业、不同领域、经营没有纵向关系的企业间的并购行为。文化产业一直以来都有显著的范围经济特征,尤其是随着网络和数字技术的发展让文化产业的形态发生了根本性的变化,这也使得现在电影、电视、音乐等产业的边界不断模糊,文化生产的范围经济特征也更加明显。

在上个世纪八十年代是,好莱坞大片逐渐成型,而制片和发行的费用也开始慢慢变高,电影投资的风险也越来越大。这个时期美国的主流制片公司往往都作为被并购方,成为大型文化企业集团的一部分,并凭借集团的实力与电视、音乐等产业深度融合,拓展电影产业链,也打通了盈利瓶颈,推动了电影和文化产业整体经济的回暖。

比较典型的例子有1981年的时候联美电影被MGM收购,而后来MGM又被索尼收购。1985年的时候福斯被新闻集团收购,1989年的时候哥伦比亚影业被索尼收购,华纳兄弟被时代集团收购。到了90年代派拉蒙也终于被维亚康姆集团收购,环球影业几经周折也终于被康卡斯特集团收购。现在的大佬迪士尼电影,也是在90年代因为迪士尼集团收购了美国广播公司,从而推进了迪士尼电影的发展。这样回过头去看,其实美国的电影企业虽然多如牛毛,但是市场主体终究还是几个大佬之间的战斗,而大佬也会在合适的事宜去抱有钱人的大腿。

索尼因为在文化产业做的太齐全,被粉丝称为“大法”

我国电影企业从组织结构上看大多还是独立企业,多元开发的能力还相对不足。再加上我国文化产业长期实行分业监管的管理体制,在传统文化行政体制下一直单一经营发展,形成了经济上的路径依赖,很难寻求多元。因此相比好莱坞企业多元化的收入来源,我国电影赢利点还是相对单一,主要依然是靠票房分账为主,下游对上游的反哺不够。这也解释了为什么电影衍生品等产业在国内目前举步维艰的原因。

但是近年来我国还是有企业在进行混合并购,并且取得了一定程度的多元化进展。比如凤凰传媒收购传奇影业后正式布局影视业,唐人影视和怡海鼎盛联合扩展影视经营领域,江西出版集团收购慈文传媒,以上这些都是在推动多元文化集团的发展前景。

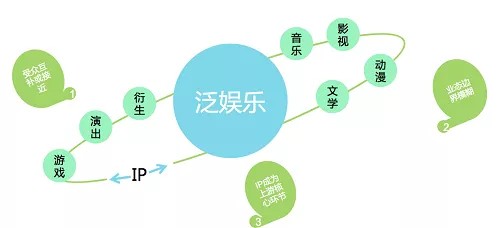

但在新兴产业的迅速发展下门不关事并购方还是被并购方都需要跨媒体跨行业重组,这无疑需要时间去融合与提升,想要在短期内实现一个多元化文化集团做大做强非常有难度。但“困难”从来都不会阻碍中国电影市场的发展与进步,越来越多的电影企业也意识到需要让电影超越传统形态,融入网络视听、广播电视、音乐出版甚至游戏等各个文化产业中,才能上消费眼神,打造出合理且健康的泛娱乐生态圈。

从业内许多PPT还是可以看出电影企业对“泛娱乐”的重视

不管从哪个方面看,中国电影市场现在都处于需要拍多票房经济的束缚的关键阶段,而企业并购显然是推动我国电影生产方式和组织结构变迁的有效途径。相信明年还会有更多的电影企业并购发生,但这都是为了电影产业的健康,为了行业的未来做出的必要举措。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。