编者按:本文来自微信公众号财主家的余粮(ID: CaizhuFinance),创业邦经授权转载。

这是央行们决定一切的时代。

上周四的时候,美股暴跌,你可能以为,市场上纷纷传闻说是担忧疫情重来的原因。

问题在于,人们一直都在担忧疫情重来啊。但因为有了美联储承诺无限印钞,美股不照样从3月份的低点到现在,短短3个月就上涨了50%还多……

真正的原因是:

美联储上周四公布的数据显示,美联储的印钞步伐开始大幅度放缓。

以美联储的资产负债表规模每周变化的额度为基础,我把时间节点都给标注出来(如下表)。

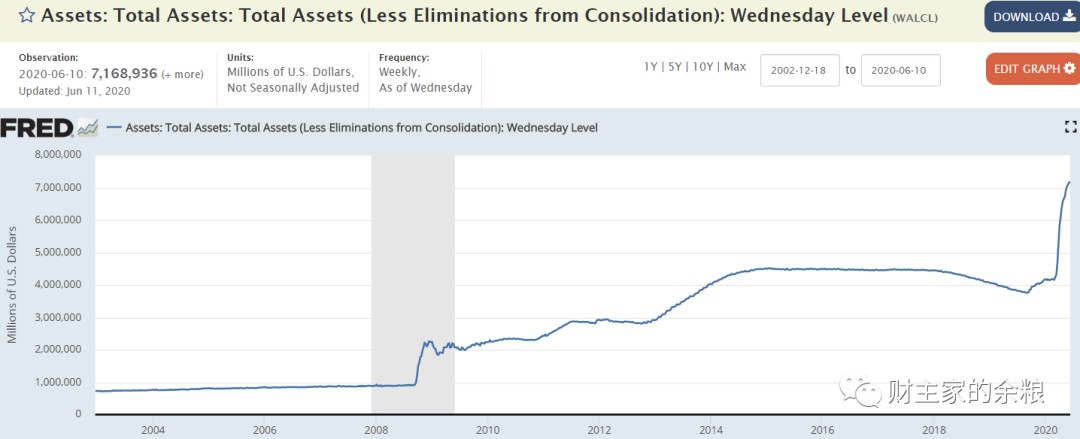

图是下面这个样子,灰色柱体显示的是2008-2009年的美国经济衰退期。

为啥美股在上周四暴跌了呢?

你看看美联储从疫情爆发以来每周的印钞量。

疫情爆发之后,在3月份的时候,美联储每周额外狂印5000亿美元送给市场;4-5月份,每周也狂印近2000亿美元左右;结果上周四公布的数据,只额外印了37亿美元……

市场马上就开始担心,美联储是不是要给市场断奶了,当然要表演一下“死给你看”的游戏。

同样根据上面的表格,从2月底4.1万亿美元到现在的7.1万亿美元,过去3个月里,美联储狂印了3万亿美元。

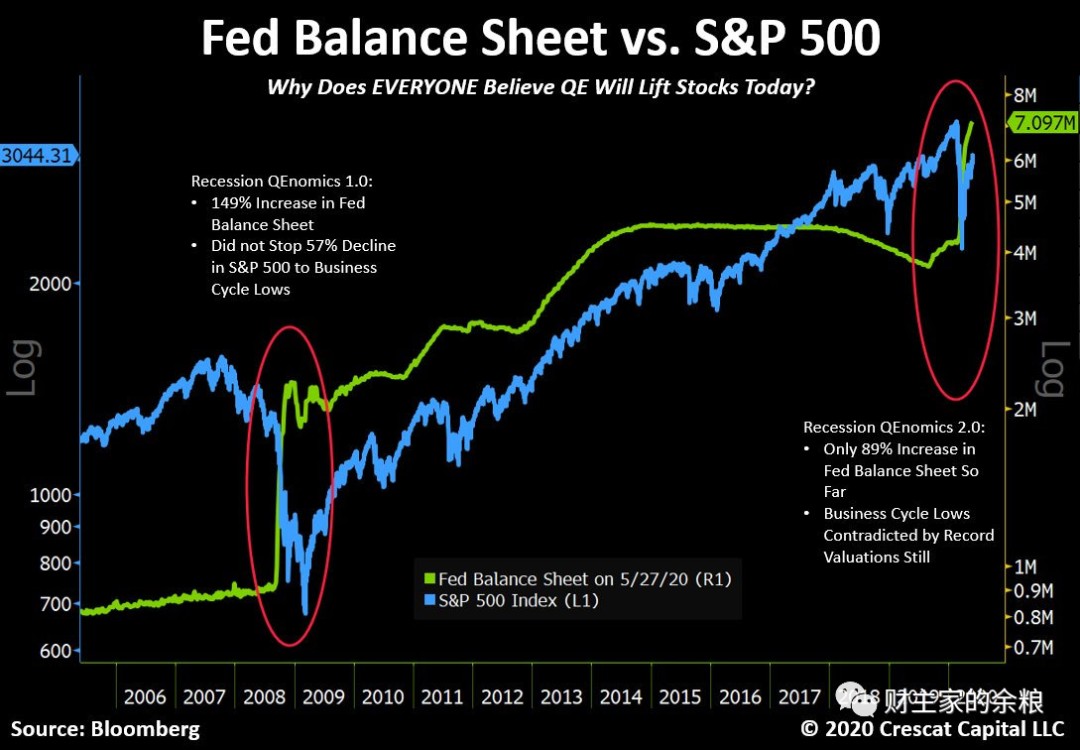

在央行主导市场的时代,印钞规模直接决定了资产的价格,作为全球大类资产风向标的美股,一向与美联储的资产负债表规模扩张有着密切的关系——特别是金融危机爆发之后,美股的估值抬升,可以说基本上依赖于美联储的印钞。

下面的图表,就是美联储印钞规模与美股的标普500指数的表现对比。

美联储额外印出来了这么多美元,送到市场上,不去买美股,难道你还能买别的东西么?

在社会物资充裕的情况下,资产价格本身,就是整个社会上印钞总量(除央行自身印钞外,还要包括各大金融机构在货币乘数之下的信用扩张)的镜像而已。

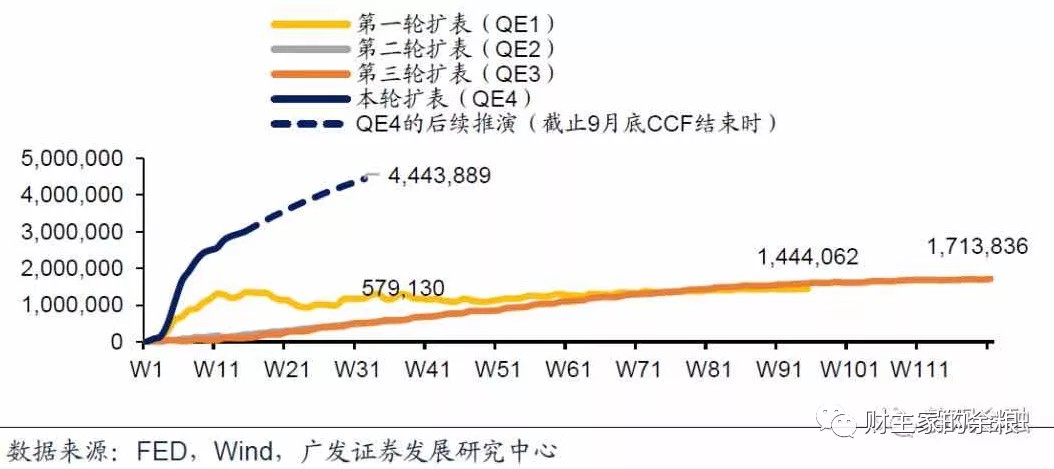

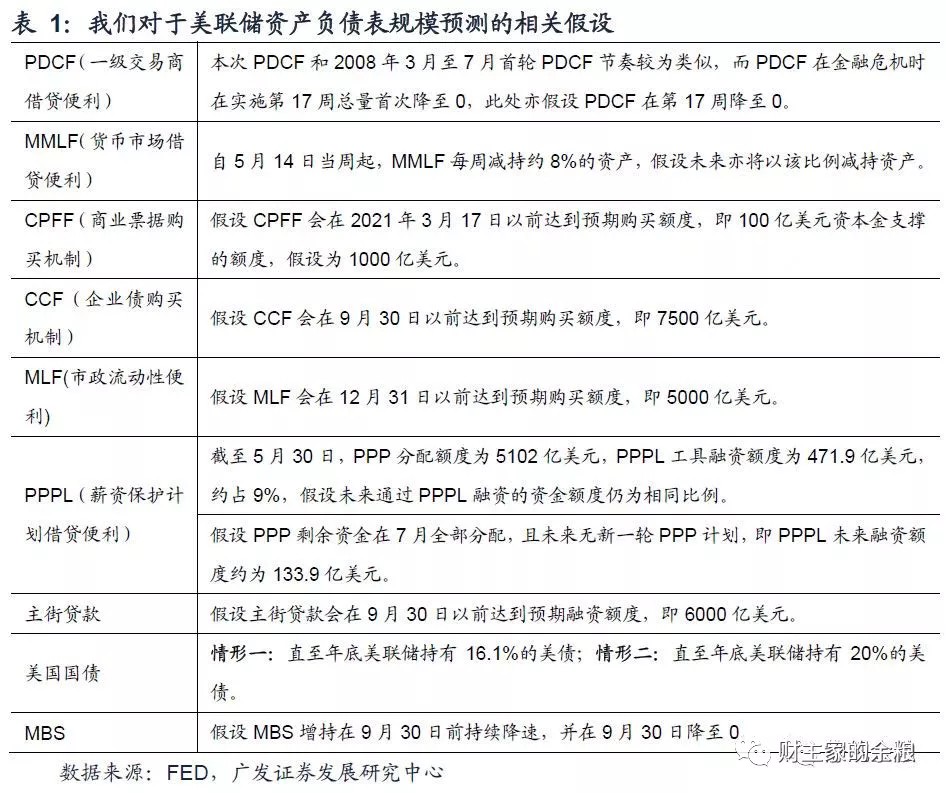

根据广发证券发展研究中心的估计,到2020年底,美联储的资产负债表规模,可能会达到9-10万亿美元的规模,具体的资产扩张情况和背后的假设见下面的图表。

有趣的是,在美联储的记者会上,有人询问美联储主席鲍威尔,说美联储你们这么扩表难道不担心再度引发资产泡沫么?

鲍威尔装腔作势又义正辞严地回答:

“我们完全不关注资产价格向某个特定方向的变动,我们只是希望市场能够发挥作用并部分归功于我们的工作。”

鲍威尔嘴中所谓的“市场有效运行”,无非是就业和通胀数据,他的意思是说,如果就业率不上升,通胀不起来,那么美联储并不在乎什么资产价格,哪怕给推升到天上去也不要紧。

看看,人家美联储一切都是为了市场,一切都是为了人民,比上帝还要光辉和正义。

又有媒体问到,美联储如何看待贫富差距和社会平等问题。众所周知,推升资产泡沫一定会加大贫富差距。

鲍威尔向特朗普学会了甩锅大法,用标准的官方语言回答:

“平等性问题困扰我们40多年,但这跟货币政策无关。”

美联储永远也不会承认,2002年以来,正是他们拼命释放流动性,不讲节操、没有底线地购买各种资产,一步步鼓励和纵容资产泡沫,然后加大了整个社会的贫富差距——因为,富人或者大型金融机构,可以直接或间接得到中央银行的廉价信贷资源,然后用这些资源来购买资产,借助资产价格暴涨拉大和普通人的财富差距,这样一个如此明显的简单逻辑,美联储却一直假装看不见……

看来,美联储的印钞机会一直开足马力转下去,看不到尽头。实际上,鲍威尔已经明确表示,以后QE会成为美联储的常规货币操作工具。

所以,美联储暂时的印钞减缓,并不意味着真的会停止和减缓印钞,很可能只是暂时的现象,本周美联储的印钞量就有可能再度增加,到今年年底,美联储的资产负债表扩张到9万亿美元是极大概率事件。

从上周四开始,美股刚刚有点儿大跌,标普500指数从3200点以上一路回落到3000点以下,美股本轮反弹动力似乎有衰减的趋势。结果,6月15日,美联储就宣布,将通过二级市场信贷安排(SMCCF)自6月16日开始购买公司债,这一下子就再度为市场注入了强心针,于是,美股再度暴涨……

从鲍威尔被任命为美联储主席以来,每次美股大跌之后,美联储都要出台各种花样措施来救市,而且还都是跌了之后不到一周之内就会出台措施,然后,鲍威尔每一次都还信誓旦旦地说,美联储不关心资产的价格。

这种睁眼说瞎话的本事,我可真佩服鲍威尔的碧莲!

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。