编者按:本文来自微信公众号国泰君安证券研究(ID:gtjaresearch),作者陈显顺,创业邦经授权转载。

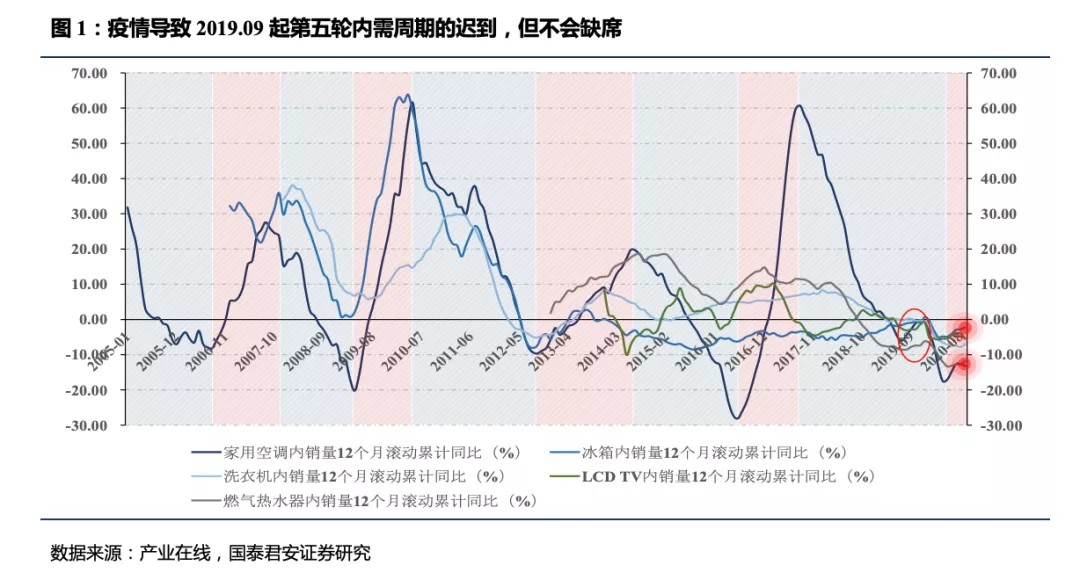

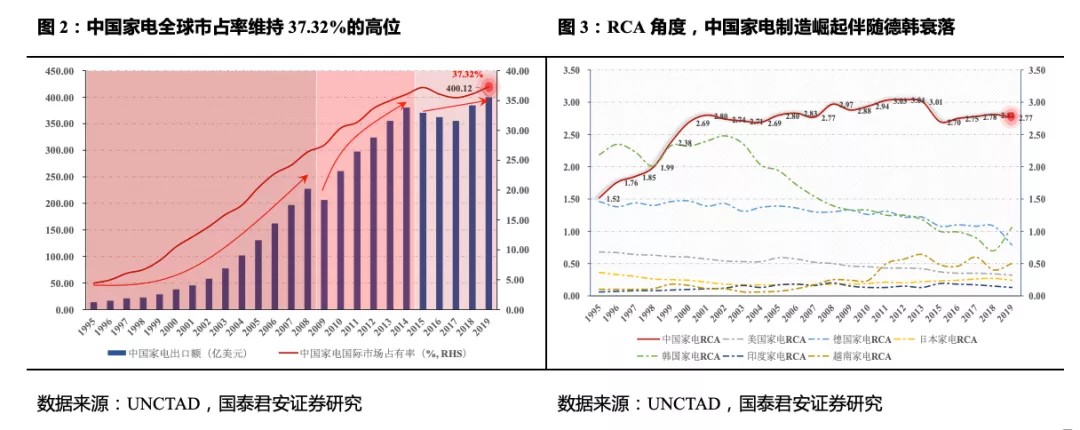

第五轮内需周期只会迟到不会缺席,中国家电制造维持全球竞争力。过去14年中国家电制造业共经历四轮完整的内需周期,每轮周期持续时间约40个月。疫情冲击延缓2019.09起第五轮周期的启动,但6月至今家电全品类销量回升卷土重来。本轮上行时间或持续至2021年9月,空间上50%左右的改善幅度可期。2019年37.32%的国际市占率及2.77的RCA均表明中国家电制造维持全球竞争力。当前中国凭借全产业链优势迅速挤占其他市场份额,家电制造居功至伟。

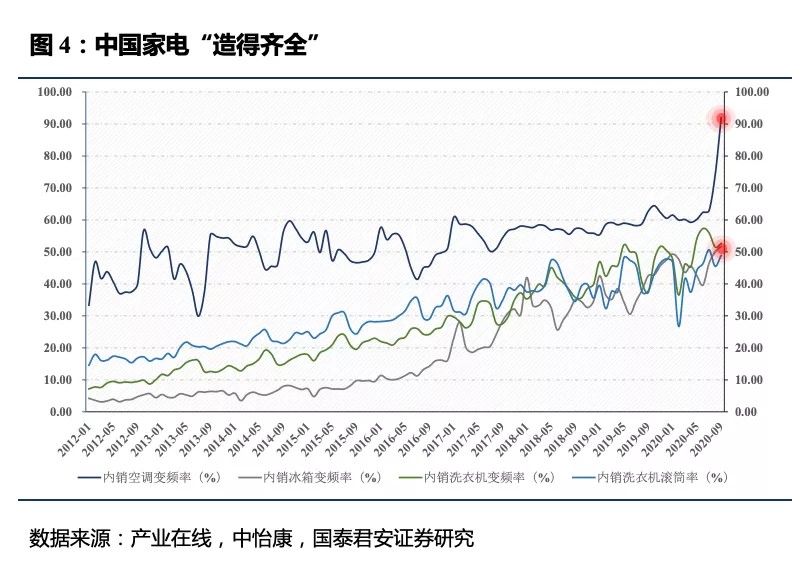

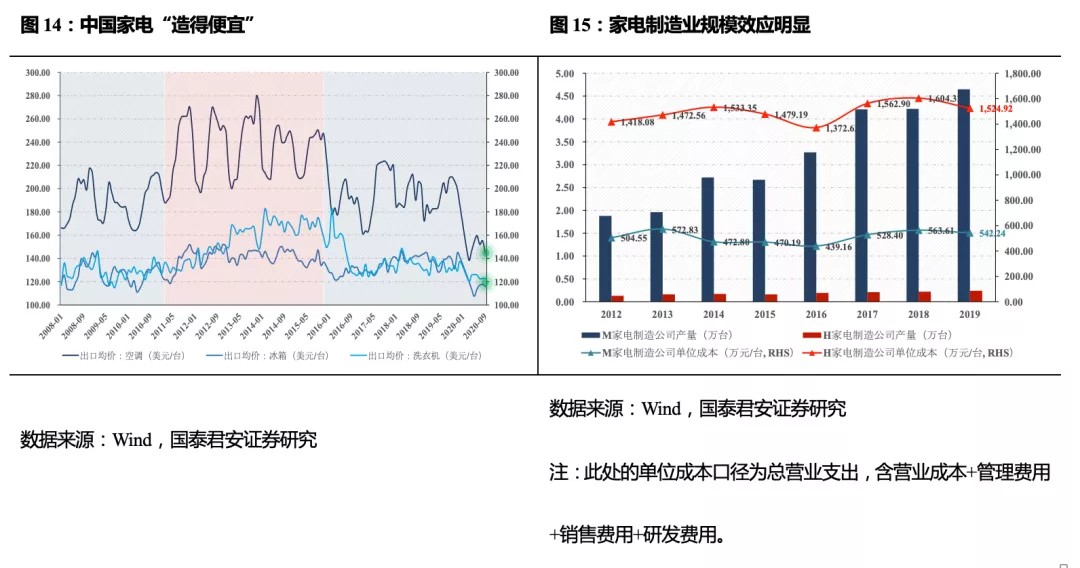

品全实时物美价廉,家电Made in China实至名归。“造得齐全”:内销空调冰洗的变频率占据半壁江山,产品升级从未停歇;“造得实时”:中国家电制造上游单一、下游多元、季节明显、迭代迅速四大特点之下,数字化推进VMI零库存管理,人均创收创利占优彰显效能。同时存货结构优化,周转稳定突出;“造得精益”:价格战中偷工减料注定一事无成的教训深入人心,研发投入终有回报,国产品牌通过修炼内功和产品创新称霸高端家电市场;“造得便宜”:全产业链优势及规模效应令2016年起中国家电的出口均价处于历史较低水平。

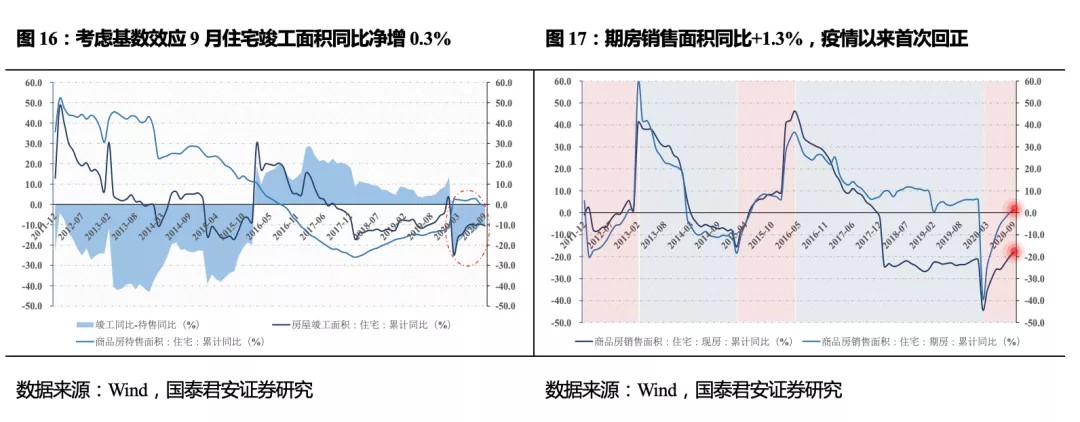

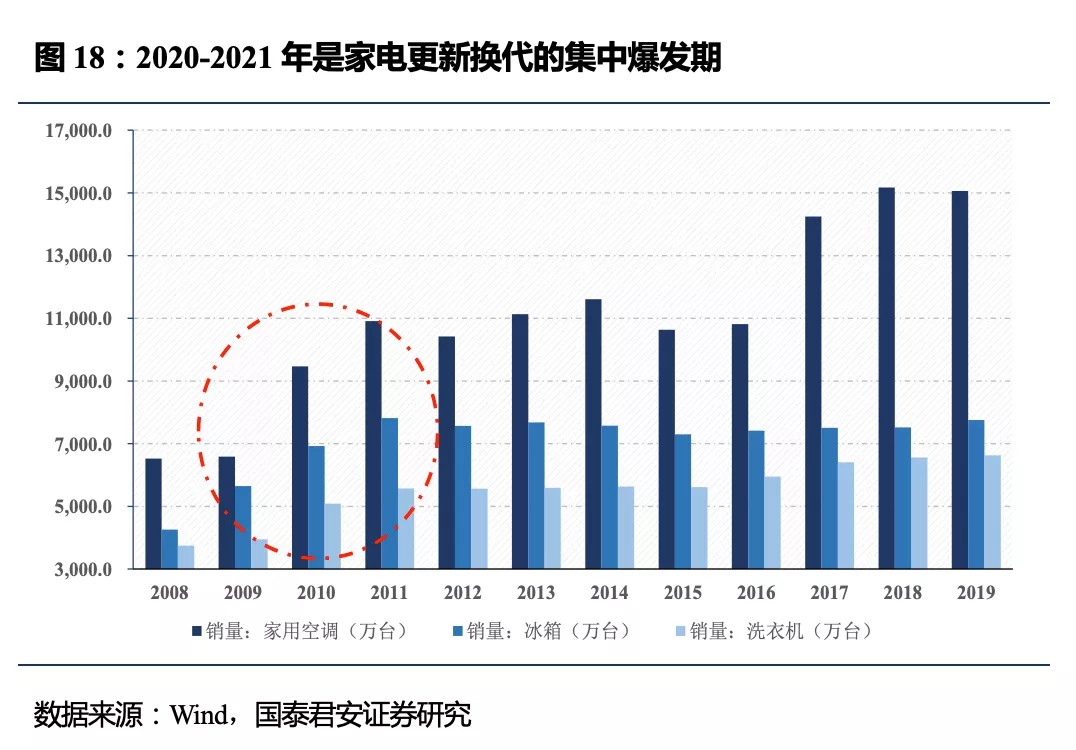

内外需共振,家电布局进行时。9月住宅竣工面积与待售面积的增速差有所收窄。期房销售面积同比疫情以来首次回正,考虑现房、期房销售与家电景气的传导时滞约为3个月和8个月,后续期房将为地产后周期提供强力支撑。受益2010-2011年的消费刺激,2020-2021年是中国家电更新换代的集中爆发期,亟需关注冰洗这类更新需求高占比品种。外需方面,10月出口增长加速,非防疫物资中机电产品表现不俗,2021年出口有望继续高增。以2010年为基准当前美国制造业的整体库存水平至历史15%分位,家电具备较大补库弹性。

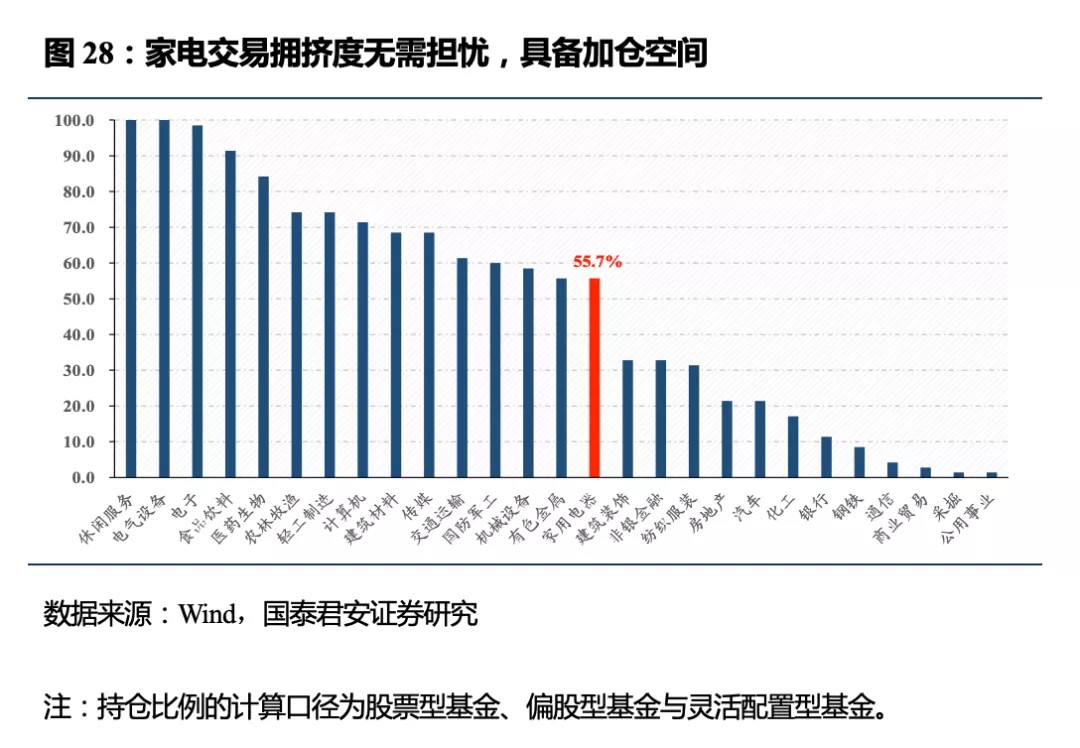

家电盈利逐季修复证真,微观结构较估值更具参考。Q3家电单季扣非净利增长4.46%,较前三季多增23.76%,逐季修复证真,环比力度突出制造业,ROE录得正增长至13.09%,较疫情前水平仍有差距。细分赛道上,空调、小家电盈利能力有保障。全行业看家电估值不具优势,微观结构更具参考,持仓分位数55.7%位列中游具备加仓空间。

本轮内外需修复下,家电制造的两条投资主线:(1)充分受益海内外需求共振及补库弹性。重点推荐海外份额不断提升、盈利能力持续改善的海尔智家;重视海外品牌,重点发展海外电商业务的美的集团;(2)集中彰显中国制造业优势、海外积极拓展。重点推荐北美建立先发优势,互联网业务与规模效应形成正循环的TCL电子;Q3出口订单高增,ODM经验丰富+研发制造能力一流+品类扩张清晰+估值相对占优的小家电龙头苏泊尔、新宝股份。

1. 第五轮内需周期只会迟到不会缺席,家电制造维持全球竞争力

2001年加入WTO后,中国制造业实现跨越式发展,制造业增加值稳居世界第一,逐步建立起多级供应商系统和周边生态体系。然而随着要素价格抬升,叠加中美贸易摩擦和地缘政治紧张情势,中国制造业的未来甚嚣尘上。我们认为全产业链的显著优势及全球新一轮复苏预期之下,“立足中国,面向全球”的中国先进制造业蕴藏着巨大的投资机会。

“中国制造”的前三篇我们分别就光伏、新能源汽车、高端装备的投资机会进行了解析,引起市场较大关注 。第四篇我们将目光转向家电制造这一历经10年价格战洗练、需在行业集中化浪潮中寻找龙头的典型 。十四五时期,作为中国制造业代表的家电业面临发达国家再工业化与第三世界发展制造业的双向挤压,家电大国向家电强国的转变需要硬实力。

第五轮内需周期只会迟到不会缺席,上行空间具备。2005年后中国的家电制造业步入崭新时代,90%竞争力匮乏的公司纷纷退出,行业盈利能力回升。过去14年中国家电制造业共经历四轮完整的内需周期(2005.11-2009.03、2009.04-2012.07、2012.08-2016.04、2016.05-2019.08),每轮周期持续时间约40个月,其中增速的上、下行呈现“三七开”格局。疫情冲击延缓2019.09起第五轮周期的启动,但6月至今家电全品类销量的回升讲述内需周期只会迟到不会缺席的故事。时间上,本轮内需周期或持续至2021年9月;空间上,50%左右的改善幅度可期。

家电制造维持全球竞争力,中国崛起伴随德韩衰落。中国家电的国际市场占有率经历1995-2008年的指数攀升(13年间+22%)、2009-2014年斜率渐缓(5年间+8.5%)、2015年至今(4年间+0.2%)平稳增长的三阶段,2019年UNCTAD口径的中国家电出口额突破400亿美元 ,全球市占率维持在37.32%的高位,中国家电第一产销大国的地位难以撼动。从显示性比较优势系数(Revealed Comparative Advantage Index,RCA)来看 ,中国家电制造的崛起伴随着德国与韩国的衰落。近五年中国家电RCA维持在接近2.8的水平,据日本贸易振兴会(JERTO)提出的标准,RCA>2.5表征极强的比较优势 ,中国的家电制造维持全球竞争力。

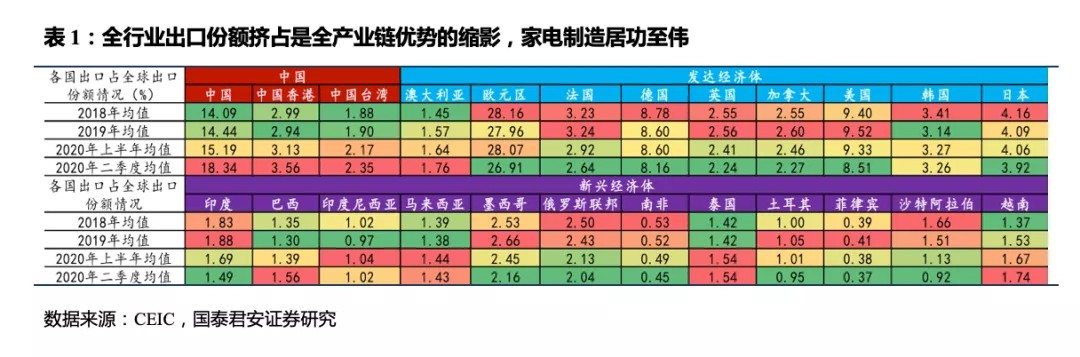

全行业出口份额挤占是全产业链优势的缩影,家电制造居功至伟。中国在全球贸易市场的供给替代正逐渐成为拉动出口的核心力量,出口份额从近年均值的14%快速提升至17%以上。疫情冲击下海外供给严重缺失,中国凭借全产业链优势迅速挤占其他市场份额。分国别看,市场份额的替代既发生在美国、欧盟、日韩等发达经济体,也存在于菲律宾、印度等新兴市场。中国对于发达经济体的挤占程度更为突出。

2. 品全实时物美价廉,家电Made in China实至名归

2.1. 家电制造之“造得齐全”:变频已占半壁江山,产品升级从未停歇

变频已占半壁江山,产品升级从未停歇。2020年8月广东顺德的家电博览会上,数千家企业近万款产品的规模振奋人心,中国家电制造品种齐全,各类白电、黑电、厨电、小家电应有尽有。近年来顺应消费升级趋势,家电制造的产品升级从未停止步伐。2019年内销空调冰洗的变频率分别达92%、52%、53%,滚筒洗衣机占据49%份额,2016年来国内双门、三门冰箱的份额均有约15%的下降,多门已是未来趋势。此外,部分家电企业探索出C2M反向定制的产品模式,逐步成为家电新风潮。

2.2. 家电制造之“造得实时”:数字化推进VMI零库存管理

中国家电制造的四大特点:上游单一、下游多元、季节明显、迭代迅速。(1)上游单一:相比于如汽车、机械等典型制造业,家电制造产业链的上游短且单一,供应商主要提供如铜、铁、铝等金属原材料;(2)下游多元:当前我国家电制造的下游分销商呈现多元化态势,综合性连锁店、品牌专卖店、专业家电连锁店、百货商场、电器专营店均有分布,加重供应链流量和流向的复杂程度;(3)季节明显:空调和冰箱作为家电的两大支柱产品,产业链受季节因素影响形成明显的淡旺季;(4)迭代迅速:如今的家电涵盖厨卫、家居、通信等各个方面,功能、款式等迭代迅速,积压的产品很可能从炙手可热的“抢手货”变为“滞销货”,存货跌价准备会给企业带来较大的经营风险。

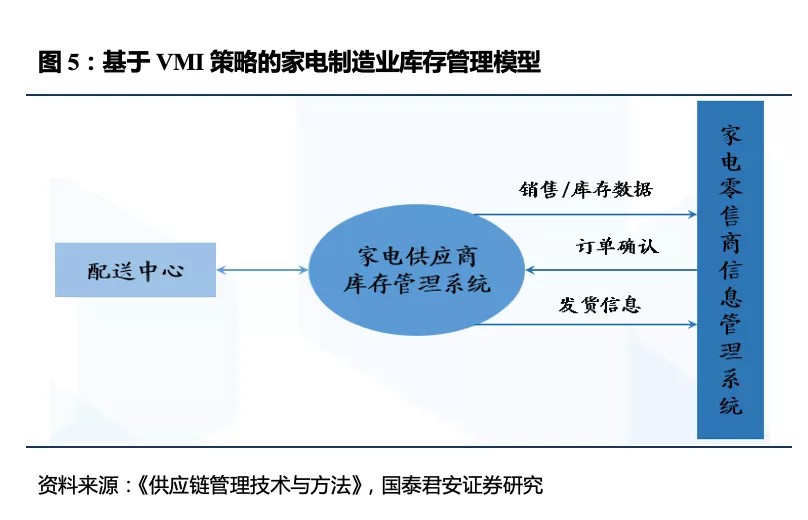

数字化推进VMI零库存管理,人均创收创利占优彰显效能。中国家电制造的四大特点令降低“牛鞭效应”的VMI零库存管理尤为关键。随着5G独立组网(SA) 的规模商用,工业互联网(IoT)时代也更应关注制造业的自动化与数字化水平。中国的家电制造已全方位开展产业垂直整合与物流能力建设,上至凌达、威灵、美芝,下达日日顺、安德,效率的提升无处不在。全产业链的数字化令VMI零库存管理变为可能:(1)供应商可以了解家电制造企业的库存及消耗量;(2)供应商代替家电制造企业管理库存,无需单独留出空间存放物料,节省费用;(3)供应商可以自行对家电制造企业的库存进行及时有效地补货;(4)供应商管理库存的所有权通过双方的合同约定。这一点在中国家电制造公司的人均创收创利显著优于海外中体现得淋漓尽致。再者,中国的家电制造巨头多为民营企业,灵活的决策与执行机制令其“造得及时”更游刃有余。

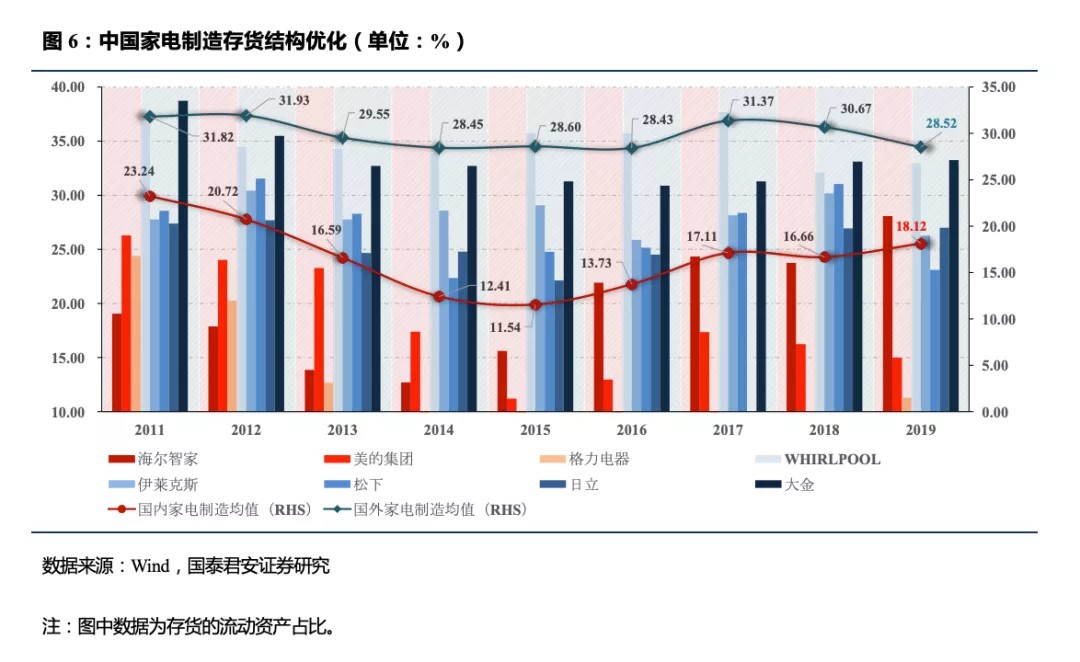

存货结构优化,周转稳定突出。当企业的生产计划进度由于供应商供货的不确定性受到制约时,原材料库可以发挥作用保证生产计划的顺利进行,同时产成品库可以保证供货量的稳定,满足顾客需求,提升客户满意度。只有在各类库存保持合理数量的基础上,库存才会发挥最大作用,并且把弊端降到最小。一般产品的制造过程均具不可逆性,因此原材料>在制品>产成品是合理的存货结构,近年来中国家电制造公司不断向该方向优化。2019年中国家电制造巨头平均的存货流动资产比为18.12%,较海外拉开约10%的差距,平均存货周转率为6.15次,较海外突出0.71次,对应周转天数快8天左右。

2.3. 家电制造之“造得精益”:价格战深入人心,研发投入终有回报

好空调格力造,打得彻底才能造得精益。2007年初海尔CEO张瑞敏先生曾说“家电产业是充分竞争的行业,目前的利润率仅在2-3%之间,已如同像刀片一般薄了”,而中国家电行业的价格战并未止于20世纪最后的钟声,而是延续至新世纪初。价格战令制造厂商的利润空间不断收缩,此时佛魔一念间:(1)选择加大产品投入,提供更优质的产品和服务吸引消费者;(2)偷工减料降低成本,以低价吸引消费者。中国的消费者起初选择了价格,但久而久之“精益”的力量突显,甚至一度出现“按重量买家电”的奇闻。在此过程中,最为经典的案例无疑是“好空调格力造”,这也为此后的中国家电制造业奠定了格局,因此“偷工减料注定一事无成”这一价格战的教训深入人心。

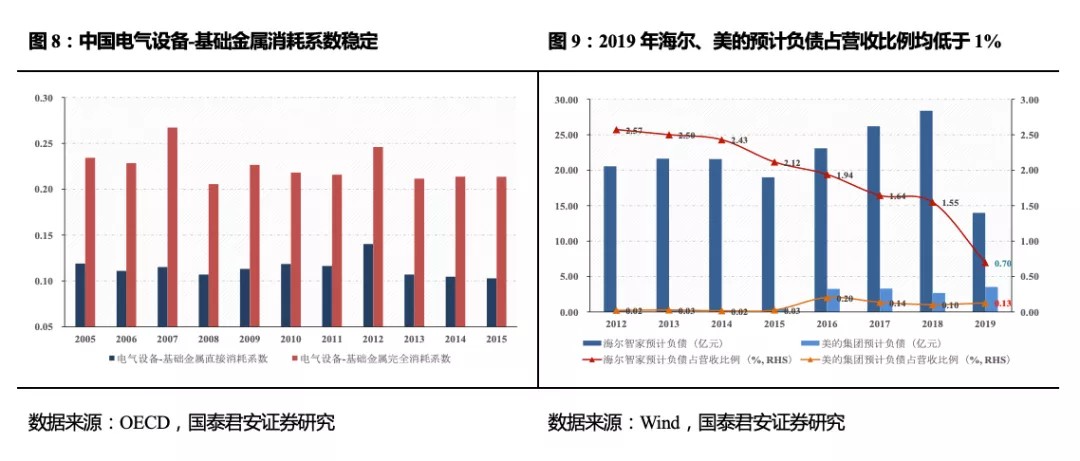

从投入产出表上看,2005-2015年间中国电气设备-基础金属的直接消耗系数与完全消耗系数分别稳定在0.11与0.23水平上 ,中国家电制造并未偷工减料。中国家电“造得精益”的另一个表现是,2019年典型公司海尔、美的预计负债占营收比例均低于1%,品控较佳、鲜有售后索赔 。

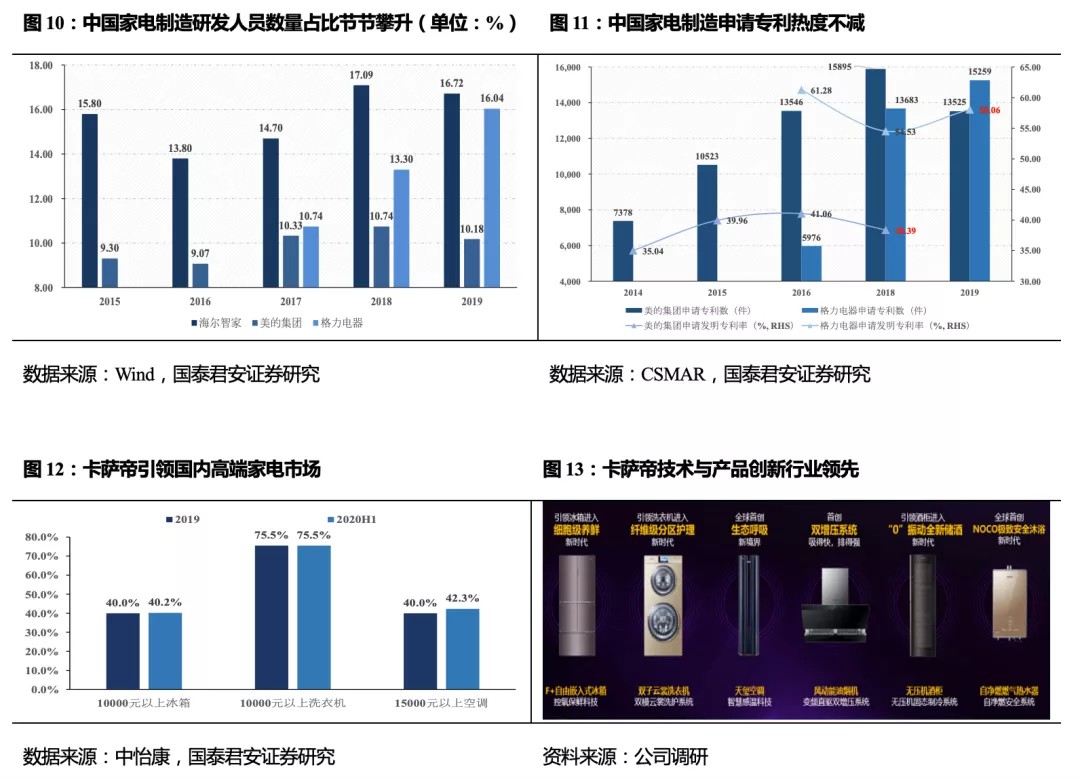

研发投入终有回报,国产品牌通过修炼内功和产品创新称霸高端家电市场。早期国内高端家电市场以欧美日韩等外资品牌为主,产品以及技术均由外资品牌引领。近年来随着中国家电品牌整合上下游产业链、持续加大研发投入,不断进行产品和技术创新、培育国产高端品牌,中国家电高端市场逐渐由国产品牌主导。2015年来中国家电制造巨头的研发人员数量占比节节攀升,2019年海尔、格力维持在16%以上。据CSMAR数据库数据,2019年美的、格力的申请专利数分别达13525件和15259件,其中发明专利比例维持在35%以上。

海尔高端子品牌卡萨帝,美的高端子品牌COLMO、比弗利,逐步成为国内高端市场的主力军。卡萨帝经过14年培育,产品与设计引领行业,其自主研发的双子洗衣机等产品为行业首创。据中怡康数据,2020H1卡萨帝在1万元以上冰洗市场份额分别达40.2%和75.5%,1.5万元以上家用空调市场份额达42.3%,中国家电的“品质”标签逐步强化。

2.4. 家电制造之“造得便宜”:受益全产业链优势+规模效应

全产业链优势+规模效应双管齐下降成本。2016年起中国家电的出口均价处于历史较低水平,2020年9月空调冰洗的出口均价分别为145美元、116美元、123美元,这是中国家电“造得便宜”的直观体现。而深层次的,一方面全产业链优势降低进口运输成本、提升供应连续性,另一方面庞大的市场体量充分发挥制造业的规模效应。

3. 内外需共振,家电布局进行时

3.1. 内需:地产后周期威力渐显,高技术制造扩张意愿强

地产后周期威力逐显,期房提供强力支撑。9月住宅竣工面积同比-10.5%,较8月少增0.8%,但考虑基数效应,9月净增0.3%,竣工面积与待售面积的增速差有所收窄。现房与期房的销售面积同比分别-17.9%和+1.3%,期房数据疫情以来首次回正。考虑现房、期房销售与家电景气的传导时滞约为3个月和8个月,后续年初以来期房销售的高弹性将为地产后周期提供强力支撑。

2020-2021年是中国家电更新换代的集中爆发期,关注冰洗的更新需求高占比。2010-2011年中国家电在“家电下乡”、“节能惠民”、“以旧换新”等一系列消费刺激政策下蓬勃发展。参考家电8-10年的安全使用年限标准以及消费升级背景下人们对超期服役品厌恶程度的加深,2020年预计将有1.6亿台家电产品达到安全使用年限,其中洗衣机3700万台、空调5200万台、冰箱5800万台、电热水器1800万台、吸油烟机1400万台,本轮家电的更新换代逻辑将延续至2021年。更新需求占比上,成熟度较高的冰洗达80%值得关注,而生命周期略靠前的空调约为50%。

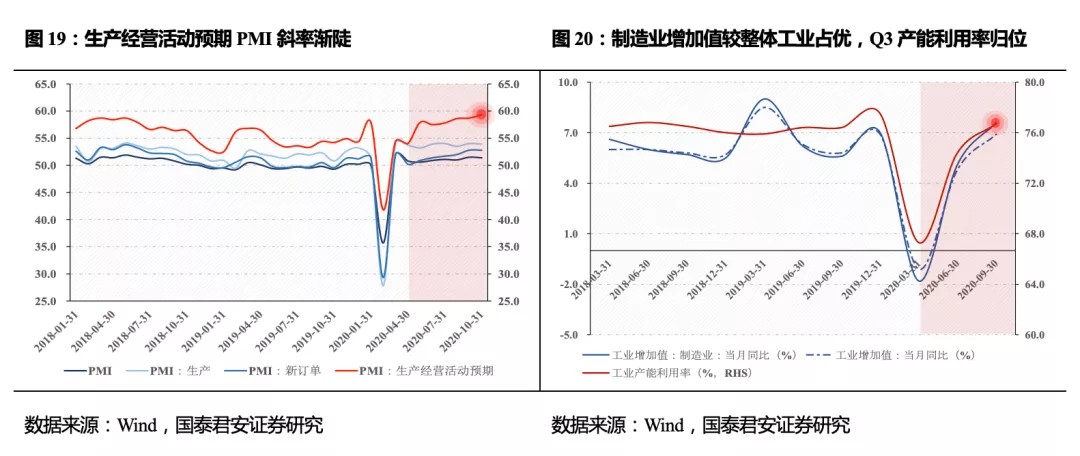

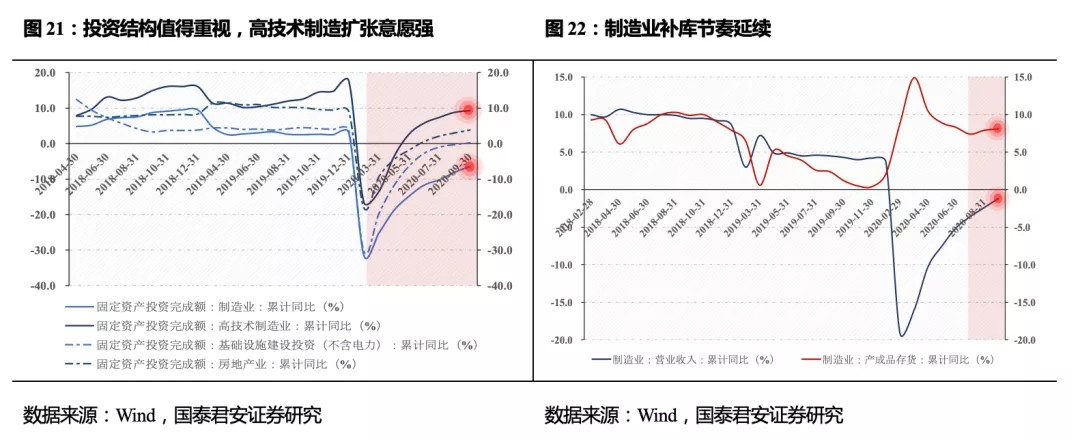

生产预期斜率渐陡,高技术制造扩张意愿强。10月制造业PMI 51.4%维持景气区间,新订单较生产高增彰显经济活力,且生产经营活动预期PMI斜率渐陡。经营成果上,制造业增加值较整体工业占优,Q3产能利用率76.7%已恢复至疫情前水平。9月制造业延续补库节奏,高技术制造业同比+9.3%,彰显较强扩张意愿。

3.2. 外需:2021年出口高增或可持续,家电具备较大补库弹性

10月出口增长加速,非防疫物资中机电产品表现不俗。我国10月出口金额同比增长11.4%,环比多增1.5%。继防疫物资回落后,非防疫物资成为出口增长新动能,其中汽车产业链10月单月增速扩大12个百分点至15%,玩具增速扩大15个百分点至22%。

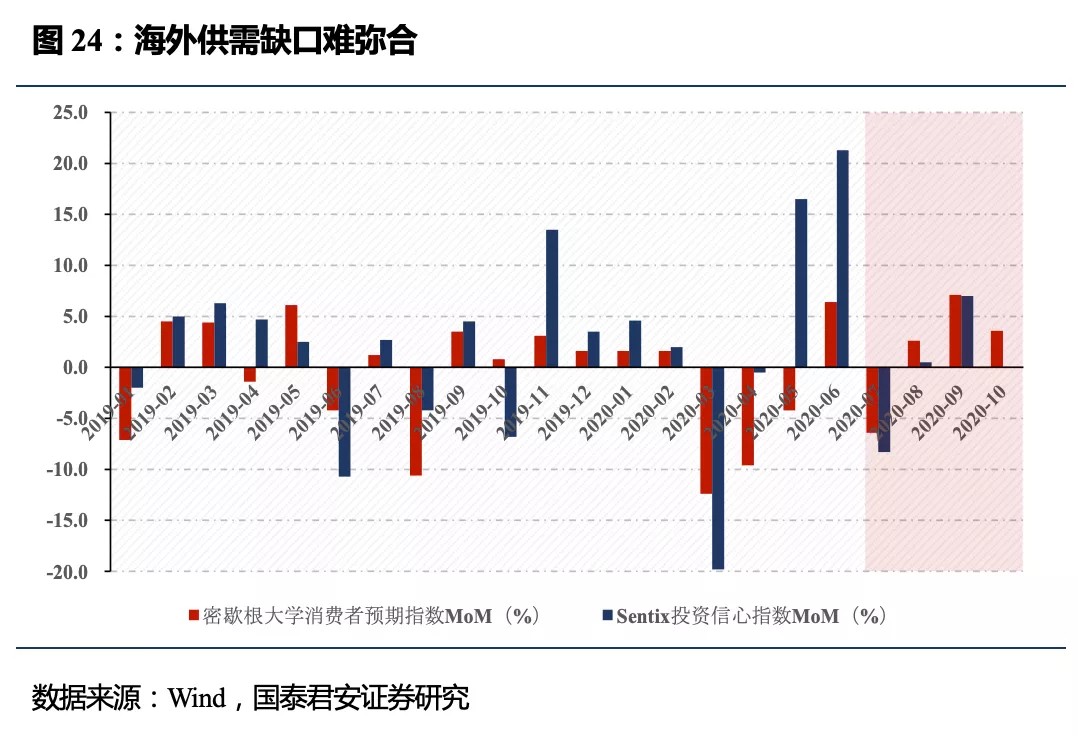

海外供需缺口难弥合,2021年出口高增或可持续。由于欧美疫情加剧,产能修复上发达经济体的供给制约仍存。美国密歇根大学消费者预期指数环比连续四个月较Sentix投资信心指数显著高增是直观验证。同时新兴市场方面由于疫情启动较晚,后续疫苗的落地节奏也有所不及,传统制造业的订单回流过程将十分缓慢,对“中国制造”的供给替代形成支撑。参照国君宏观团队预测,我们预计2021年出口将维持8%以上增长。

地产后周期角度,冰箱更为受益。9月美国新建住房销售同比+33.93%维持历史高位,疫情后冰箱的出口数据与之同步性较高,主要原因为美国的其他家电品类工程渠道占比较大,仅冰箱需额外购置。

库存角度,家电具备较大的补库弹性。若以2010年为基准,当前美国制造业的整体库存水平已至历史的15%分位。分行业看,尽管自6月以来美国家电的库存处于持续回补状态,但直到9月分位水平也仅有历史的21.8%,具备较大的补库弹性。

4. 家电盈利逐季修复证真,微观结构较估值更具参考

4.1. Q3单季盈利+4.46%逐季修复证真,空调、小家电盈利能力有保障

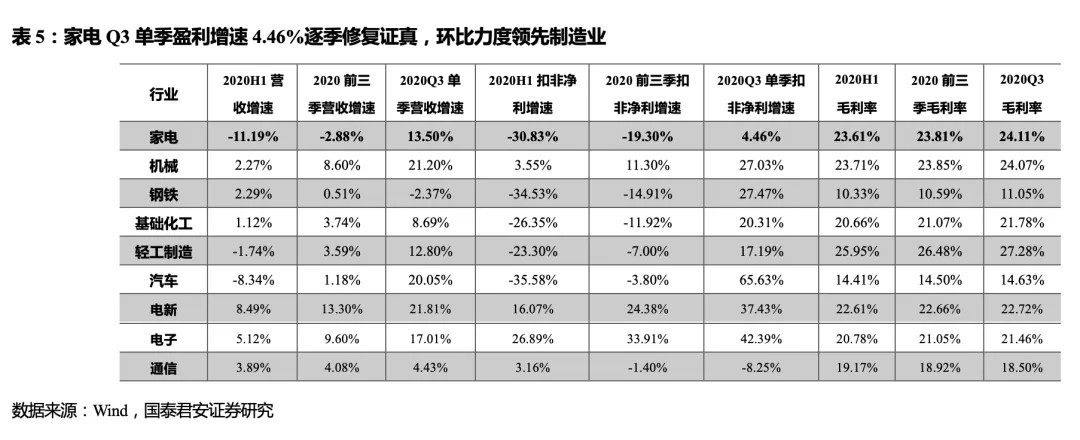

2020Q3家电单季扣非净利增长4.46%,较前三季多增23.76%,较H1多增35.29%,逐季修复证真,环比力度突出制造业。盈利能力角度,家电Q3 ROE录得正增长至13.09%,较疫情前水平仍有差距。

2020Q3家电单季扣非净利增长4.46%,较前三季多增23.76%,较H1多增35.29%,逐季修复证真,环比力度突出制造业。盈利能力角度,家电Q3 ROE录得正增长至13.09%,较疫情前水平仍有差距。

零部件彰显上游弹性,空调、小家电盈利能力有保障。Q3白电单季扣非净利增长较黑电更优,家电零部件增长127.4%修复强劲,彰显上游弹性。空调、小家电ROE(TTM)分别为18%、15.6%,盈利能力有保障。

4.2. 家电交易拥挤度无需担忧,具备加仓空间

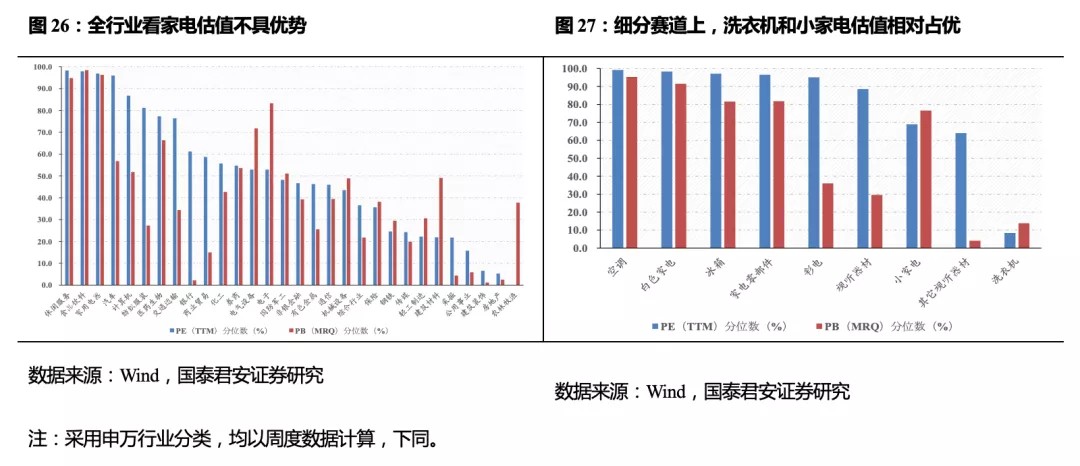

全行业看家电估值不具优势,持仓分位数位于中游。依11月13日收盘价计算,当前家电的PE分位数97.1%处于高位,不具估值优势。细分赛道上,洗衣机和小家电相对占优。而微观结构较估值更具参考,Q3家电持仓比例3.97%,其分位数55.7%位列全行业中游具备加仓空间。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。