编者按:本文来源国泰君安证券研究,作者刘越男、徐乔威,创业邦经授权转载。

高端现制茶饮行业高速增长,市场集中度较高。①2020年高端茶饮行业市场规模为129亿元,2015-2020年CAGR为75.8%,预计2025年高端茶饮行业的市场规模将达到522亿元,2020-2025年CAGR为32.2%,在茶饮行业中占比为24.8%。②CR5占比高达55%,奈雪市占率达到17.7%,仅次于喜茶,遥遥突出于其他品牌,竞争优势明显。③高端茶饮行业的进入壁垒较深,龙头品牌拥有强大的品牌力、优越位置、供应链体系、产品质量控制能力,未来市占率有望进一步提升。

公司拥有强大的品牌力和运营能力,已占领消费者心智。①品牌力:公司通过产品创新、环境设计、社交营销等方式形成了良好的品牌形象,帮助消费者展现其社会身份,建立社交形象,从而形成了忠实的客户群体。②运营能力:公司通过数字化运营、综合的管理体系、完善的供应链和质量控制加强运营效率,保证了标准化、规模化扩张。

高端茶饮行业龙头品牌,进入快速开店期。奈雪单店模型优于餐饮龙头,PRO店模型更优(面积小/员工少/投资低,相同收入下成熟门店坪效可达7.6万/平方米,净利率高达16%),预计2025年开店空间为2200家,2030年开店空间为4000家。预计2021-2023年新开门店分别为300/350/350+家,其中70%为PRO门店。

长期看零售产品拓展、品牌力/运营效率进一步提升。公司计划实现产品零售化,使奈雪的茶成为一种生活方式。此外公司会在前端通过增强会员体系和应用小程序、扩大品牌知名度、调整营销策略提高顾客参与度,后端加强数字化运营能力和供应链体系。

风险提示:受疫情冲击业绩遭受持续负面影响风险;门店扩张不及预期风险;门店经营状况大幅下滑风险;原材料成本、质量波动风险。

由于本报告篇幅较长,以下为部分节选内容《新式茶饮规模大增速快,品质升级迎合消费趋势》。欢迎联系国君社服商贸团队获取完整版报告。

01 随着新式茶饮的诞生,中国茶饮市场正在快速增长

茶行业规模远大于咖啡行业,现制茶饮快速增长。2020年茶行业市场规模为4107亿元,2015-2019年CAGR为9.8%,远高于咖啡行业的市场规模655亿元。茶行业分为现制茶饮、茶叶/茶包/茶粉、即饮茶饮等产品,其中现制茶饮增速最快。2020年现制茶饮行业市场规模为1136亿元,2015-2020年CAGR为21.9%,增速远高于茶叶/茶包/茶粉(2015-2020年CAGR 为8.1%)和即饮茶(2015-2020年CAGR 为4.9%)。预计现制茶饮行业未来仍将保持高速增长,2025年市场规模将达到3400亿元,2020-2025年CAGR为24.5%。

图:中国茶行业规模(亿元)不断增长

数据来源:奈雪招股说明书、国泰君安证券研究

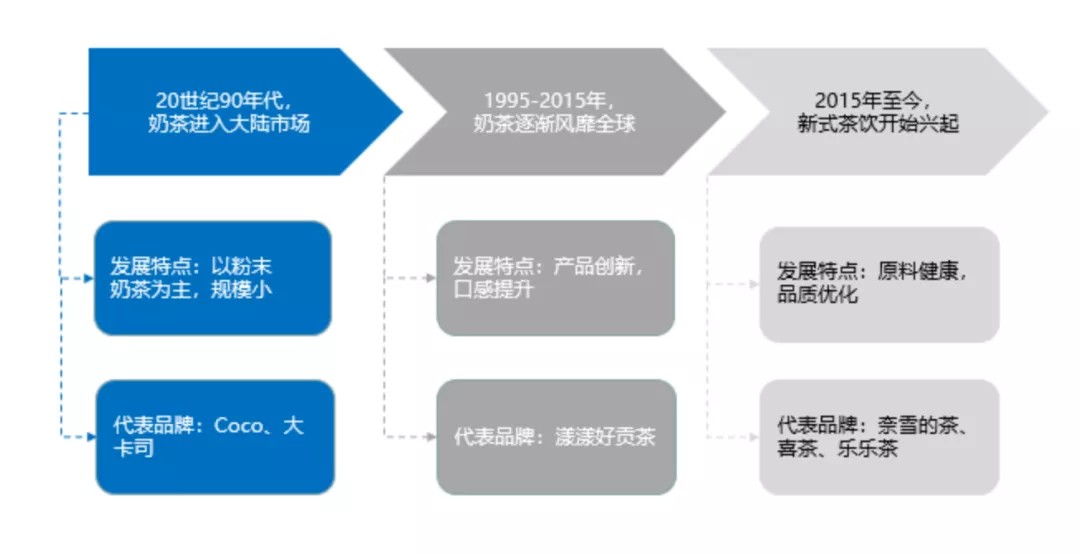

现制茶饮行业历史悠久,逐渐转型升级。作为茶叶的发源地,中国已有近五千年的饮茶历史。茶饮品被视为是健康、养生的代名词,在中国一直广受欢迎。上世纪90年代,奶茶从台湾地区流入中国大陆市场,随后不断地进行更新升级:

1) 产品种类逐渐丰富,原料品质升级。从早期的粉末奶茶到现在选用优质茶叶和新鲜水果,并由单一的冲泡到采用不同的制作方式(如冷萃等),用新鲜牛奶代替奶精和奶茶粉等,在满足口感的同时不断追求品质升级,奶茶在选料和工艺上不断变革。

2) 规模不断扩大,经营走向正规化。从最初的街边小店发展到本土品牌,再到规模化经营的连锁店,茶饮店的规模不断扩大。经营模式从最初的实体店到现在线上线下相结合的方式,借助电商平台和小程序的发展,逐渐走向数字化运营的道路。

3) 迎合消费升级,新式茶饮诞生。随着生活水平的提高和消费观念的转变,人们对生活质量的要求越来越高。追求健康和口味成为了消费者的基本要求。为了提供更好的消费体验,新式茶饮应运而生。以奶盖、鲜果为特征的新式茶饮一经推出,便广受欢迎。

图:茶饮行业经历三阶段发展历程

数据来源:奈雪招股说明书、国泰君安证券研究

02 高端现制茶饮行业保持高速增长,市场集中度较高

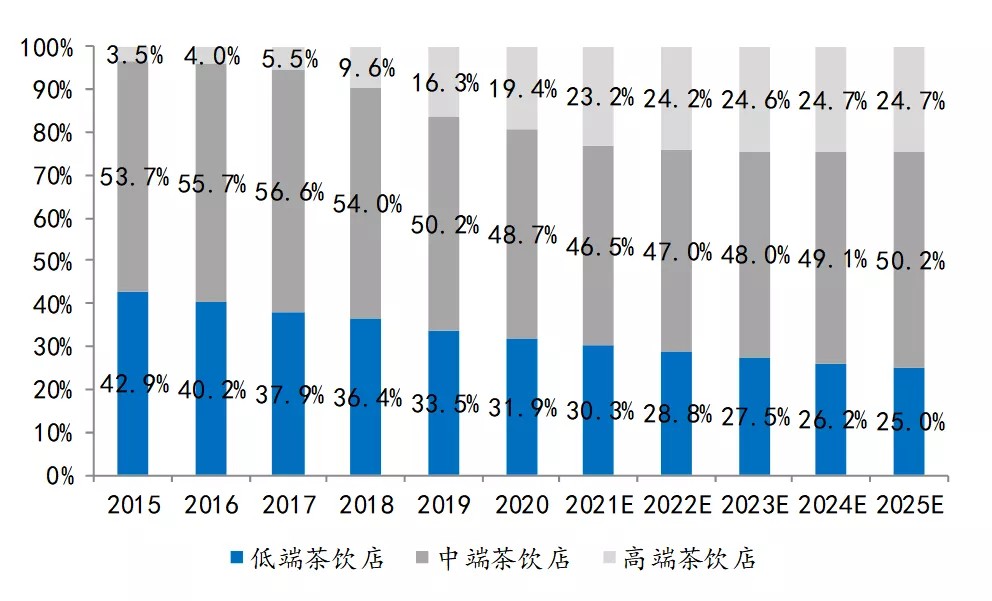

消费升级使得高端现制茶饮店脱颖而出。目前现制茶饮店按照茶饮的平均价格分为三类:低端茶饮店(10元以下)、中端茶饮店(10-20元)和高端茶饮店(20元以上)。高端茶饮店以优质茶叶代替茶粉、以新鲜水果代替糖浆、以进口奶油代替奶精,同时注重场景设置和门店的空间体验,致力于为顾客提供一个集社交与休闲属性于一体的场所。以90后为代表的年轻消费群体更加注重产品的新鲜度和健康化水平,愿意为“体验”和“品质”买单。

图:现制茶饮店分为高中低端茶饮店

数据来源:奈雪招股说明书、国泰君安证券研究

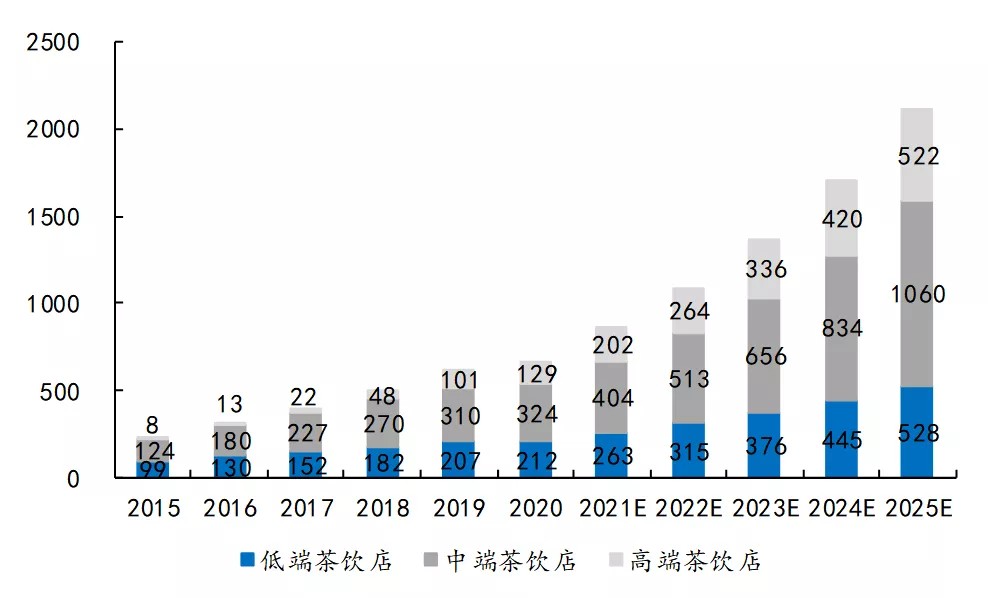

高端茶饮行业保持高速增长。2020年高端茶饮行业市场规模为129亿元,2015-2020年CAGR为75.8%,增速远高于中端茶饮店(2015-2020年CAGR为21.2%)和低端茶饮店(2015-2020年CAGR为16.4%)。预计2025年高端茶饮店的市场规模将达到522亿元,2020-2025年CAGR为32.2%,在茶饮行业中占比达到24.8%。

图:中高低端茶饮店规模(亿元)快速增长

数据来源:奈雪招股说明书、国泰君安证券研究

图:中高端茶饮店占比不断提升

数据来源:奈雪招股说明书、国泰君安证券研究

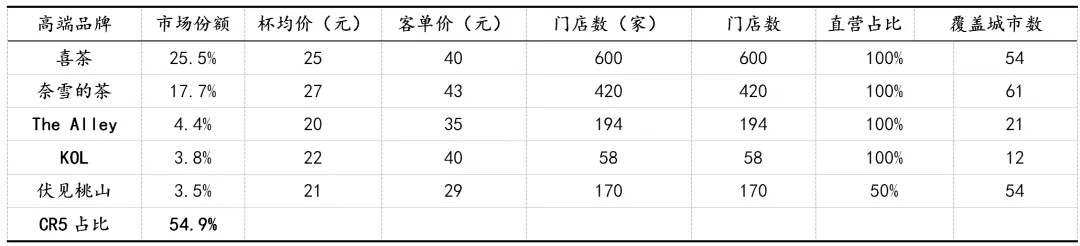

高端现制茶饮行业市场集中度较高,CR5占比高达55%。截止2020Q3,喜茶/奈雪的茶/The Alley/KOL/伏见桃山市占率分别为25.5%/17.7%/ 4.4%/3.8%/3.5%,喜茶和奈雪的茶市占率遥遥突出。

表:喜茶、奈雪的茶市占率遥遥突出

数据来源:招股说明书、国泰君安证券研究。注:截止2020Q3。

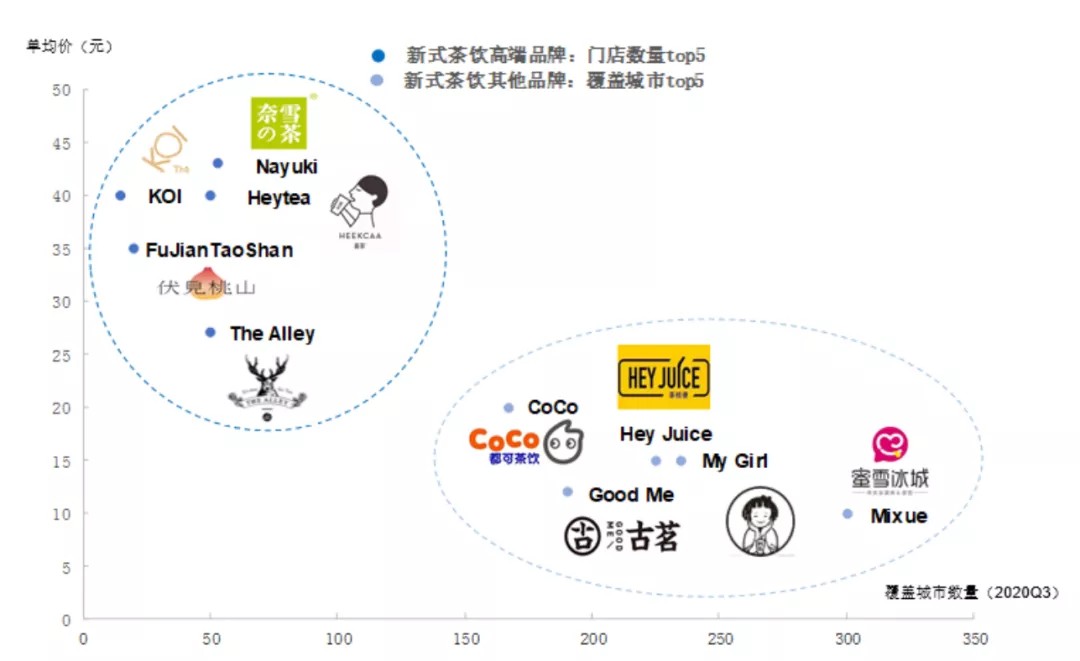

奈雪的茶单均价和城市覆盖数量高于其他高端茶饮企业。高端茶饮店一般单均价较高(35元左右),覆盖城市数量相对较少(平均覆盖城市少于10个),直营占比高。截止2020Q3,奈雪覆盖了中国大陆61个城市,单均价达到43.3元,均为高端茶饮企业第一。

图:奈雪在高端品牌中覆盖城市数量最多、单均价最高

数据来源:奈雪招股说明书、灼识咨询、国泰君安证券研究

高端茶饮行业进入壁垒高,龙头将持续保持优势。品牌力:品牌知名度对客户接受度和产品销售至关重要,根据灼识咨询调研结果显示,76.7%的消费者在选择高端茶饮店时表现出强烈的品牌偏好。位置:位置对于高端茶饮店的成功非常重要,龙头品牌更容易获得优越位置(如受欢迎的购物商场一楼入口位置)和更便宜的租金成本。技术能力:龙头品牌已建立数字化会员体系,一方面在线上与客户互动,鼓励复购,提高客户忠诚度;另一方面获得客户行为及偏好的宝贵数据,进行数字化智能决策并提升经营能力。供应链管理:龙头品牌可以与知名供应商合作,确保主要原材定制,对市场趋势做出快速反应,并凭借先进的生产工艺和茶叶拼配技术实现更高的质量和更好的口味。强大的供应链意味着规模经济效益和较低的采购成本。产品质量控制:龙头品牌拥有严格的内部标准,保证产品品质、安全性和口味,而新兴品牌往往难以控制品质,客户留存率较低。

03 未来发展方向健康化、多元化、数字化

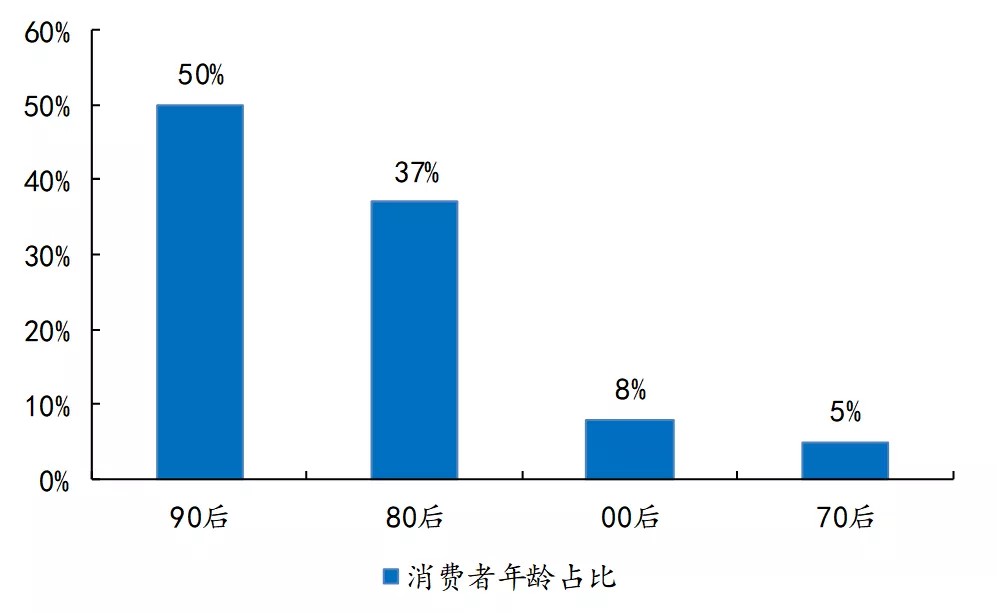

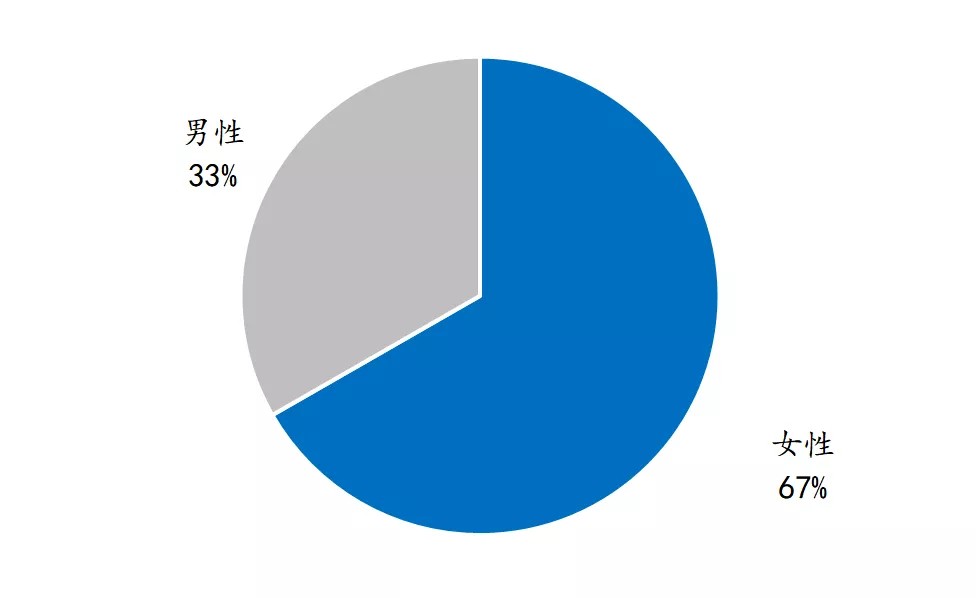

健康化趋势明显,天然、减糖成为首选。新式茶饮的受众群体主要是90后、年轻女性。从年龄分布来看,90后占比超过50%;从性别来看,女性消费者占比接近2/3。这部分人群通常更加关注产品的新鲜度、含糖量、养生功能等。低糖、减脂、水果等标签更加吸引消费者。新式茶饮可自由选择含糖量、加冰量等,配料形式多种多样,包括0卡糖、燃爆菌等新型健康、轻体的产品,茶底突出天然、抗氧化、养颜美容等功能。茶饮品健康化的同时也预示着市场未来将以高端路线为发展方向。

图:新式茶饮消费群体中90后占大多数

数据来源:36Kr、国泰君安证券研究

图:女性消费者远多于男性

数据来源:36Kr、国泰君安证券研究

多元化、复合式的经营方式将成为茶饮行业未来发展的主流,如茶饮+烘焙、茶饮+周边等。茶饮行业发展至今,产品形式已接近饱和,亟待另拓边界。面包作为茶饮的黄金搭档,成为新式茶饮崛起的一大力量。除了饮品,一些茶饮店也开始进军文创周边等领域,如星巴克的旗舰店、奈雪的“奈雪梦工厂”、喜茶的“喜茶LAB旗舰店”等,借助文化推广品牌概念,增加消费者认同感和满意度。

集吃喝于一体的模式也带来场景体验的更新。茶饮店不仅仅是堂食的场所,更是社交与聚会的空间。店面设计要考虑如何兼具舒适和时尚,贴近年轻一代的审美喜好。现在的年轻人注重生活品质,独特的空间环境一定会加分。为了让顾客感受到轻松、温暖,奈雪的茶除了设置茶饮区、烘焙区,还将陆续推出娱乐区,提供积分抓口红、抓娃娃等游戏设施。除此之外,现制茶饮消费与休闲类场景重合度很高,如美甲、游戏机等,跨场景营销将成为现制茶饮行业的新趋势。

数字化转型是餐饮行业发展的大方向,也是新式茶饮未来发展的重要特征。在互联网与新媒体时代背景下,数字化变革是大势所趋。以数字化管理为核心,建立渠道端、供应链以及产品的全流程重构,能够驱动品牌更快发展。具体而言,数字化转型主要在以下几个方面:

1)数字化渠道:通过微信小程序及外卖平台,顾客能够轻松地加入会员、享受优惠、快捷点单,同时能够缩短排队等候时间、方便拼单。在疫情刚刚过去的背景下,无接触购买更加安全。同时布局线上和线下渠道,采用“提前点,到店取”的联动销售模式是大势所趋。

2)数字化供应链:新式茶饮对产品及原材料的新鲜度要求高,稳定的品质与口感是吸引消费者复购的关键。目前新式茶饮行业发展成熟,如何进行供应链管理决定了企业能否长期立足于此。数字化加快了供应链的响应速度,未来将继续朝着标准化的方向发展。

3)数字化运营:会员管理、门店选址、新品研发都需要运用大数据进行分析。数字化运营能够进行精细化管理,准确定位消费偏好,提升用户粘性,同时驱动产品创新,更好地迎合消费趋势。复购率的增长与数字化运营密不可分。

图:茶饮搭配烘焙,销量不断提升

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。