编者按:本文系专栏作者投稿,作者美股研究社。

随着消费升级浪潮来袭,从2019年伊始,一股“人造肉”的消费升级浪潮逐渐刮到人们的餐桌,人造肉以其低热量、低碳排放、高蛋白转换效率等一系列经济特性而逐渐受到生产商与消费者的认可和欢迎。

2019年美国人造肉第一股Beyond Meat登陆纳斯达克,不仅上市首日大涨163%,更是收获了比尔·盖茨、麦当劳前CEO、推特联合创始人等一众明星投资者的认可。

然而,行业热闹纷呈的背后,人造肉明星股Beyond Meat却未能令资本持续兴奋,业绩亏损持续放大,股价至最高点已下跌34.96%。北京时间5月7日,Beyond Meat对外发布新一季度财报。

随着疫情冲击逐渐淡化的当下,曾是资本宠儿的Beyond Meat能否重拾资本抬爱?从Beyond Meat最新发布的这份财报中,探知一二。

疫情阴云不散拖累业绩复苏乏力

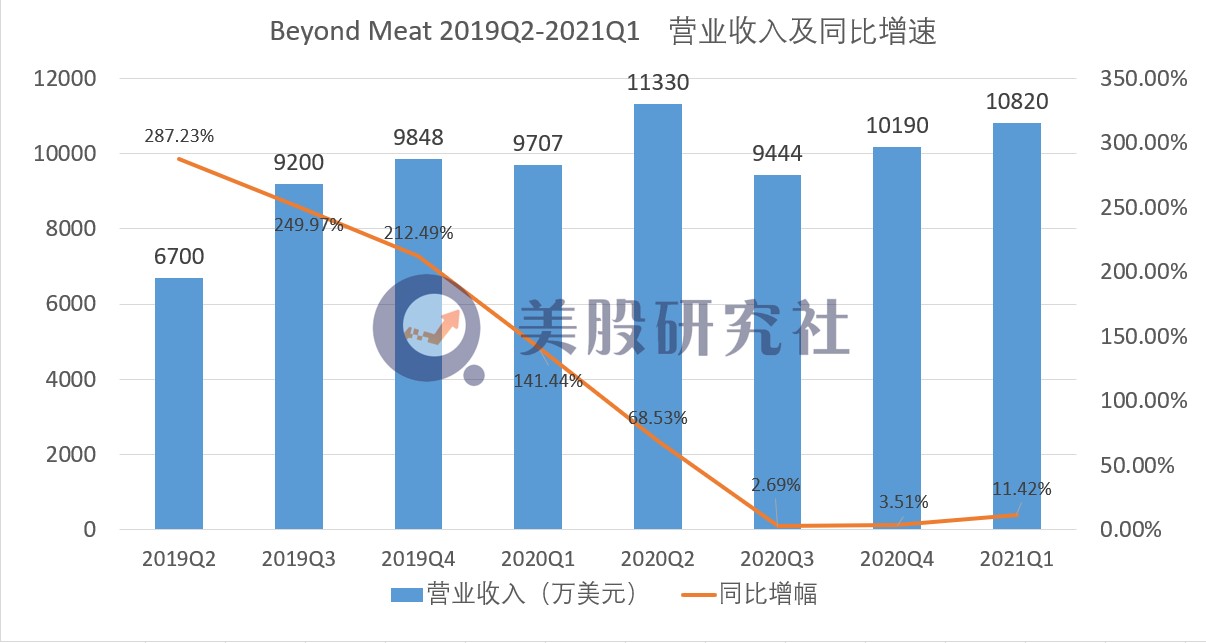

本季度,Beyond Meat实现营收1.082亿美元,同比增长11.42%,连续3个季度营收增长乏力,与疫情爆发前动不动就2倍增长的业绩增速相比还相差太远。据该公司解释,业绩疲软的主要原因是疫情冲击造成消费疲软,但公司仍然收获了双位数增长。

然而,营收只有11.42%的同比增长资本市场却并不买账,在财报公布后,Beyond Meat股价盘后更是收跌6.96%。

作为一家来自美国加州的食品厂商,Beyond Meat的业务主要起源于美国,其中营收74.48%来源于美国,25.5%来自美国国外,而若按渠道来源来看,营收的74.9%来自C端零售,另外的25.09%来自于B端餐饮服务的供应链业务,综合地区与渠道来源来看,美国地区的零售业务贡献了绝大部分的营收,国际业务的收入规模占比相对较小。

然而,自去年以来,受疫情对出行活动与经济冲击的影响,整个肉类消费市场持续不景气,需求疲软,据彭博新闻社网站报道,根据联合国的数据,2020年全球人均肉类消费量将减少近3%,为2011年以来的最低水平。与此同时,全球各地的分析人士预测,不仅人均消费量将下降,其所在地区的总消费量也将下降。据预测,美国的人均肉类消费量至少要到2025年后才能恢复到疫情前水平。

加之美国本土的疫情一直得不到根本性地控制,使得Beyond Meat的大本营美国本土市场增长乏力,零售终端的需求始终无法恢复到疫情前的繁荣与增长。

为应对短期不见好转的增长压力,Beyond Meat寄希望于国际市场,特别是中国市场。

中国市场人造肉行业处于刚刚起步的阶段,除了几个初创公司刚刚拿到融资以及国外食品巨头刚刚布局外,整个行业还没有任何巨头守住山头取得品牌与份额的突出。

美股研究社认为,Beyond Meat公司将发展的部分重点放在中国市场还是明智的。全世界有且只有中国拥有如此之庞大且极具消费力的市场,而且,全世界范围内,中国对于疫情的防控处于绝对的突出,因而新冠肺炎对于肉类消费的冲击几乎可以忽略,在中国,你几乎看不到谁会因为疫情而不吃肉。

然而,再广阔的市场空间、再良好的竞争态势,国际市场依然还难堪大任,帮助公司重启增长并扭亏为盈,国际业务营收占比过小、品类过于新潮的消费者教育问题都是公司取得盈利前亟待解决的问题。

亏损持续扩大,营销费用支出水涨船高

一方面,营收业绩增长复苏乏力,另一方面,公司对业务的投入也丝毫没有因疫情而收敛,收入端与成本端同时承压的Beyond Meat现在还难言盈利。

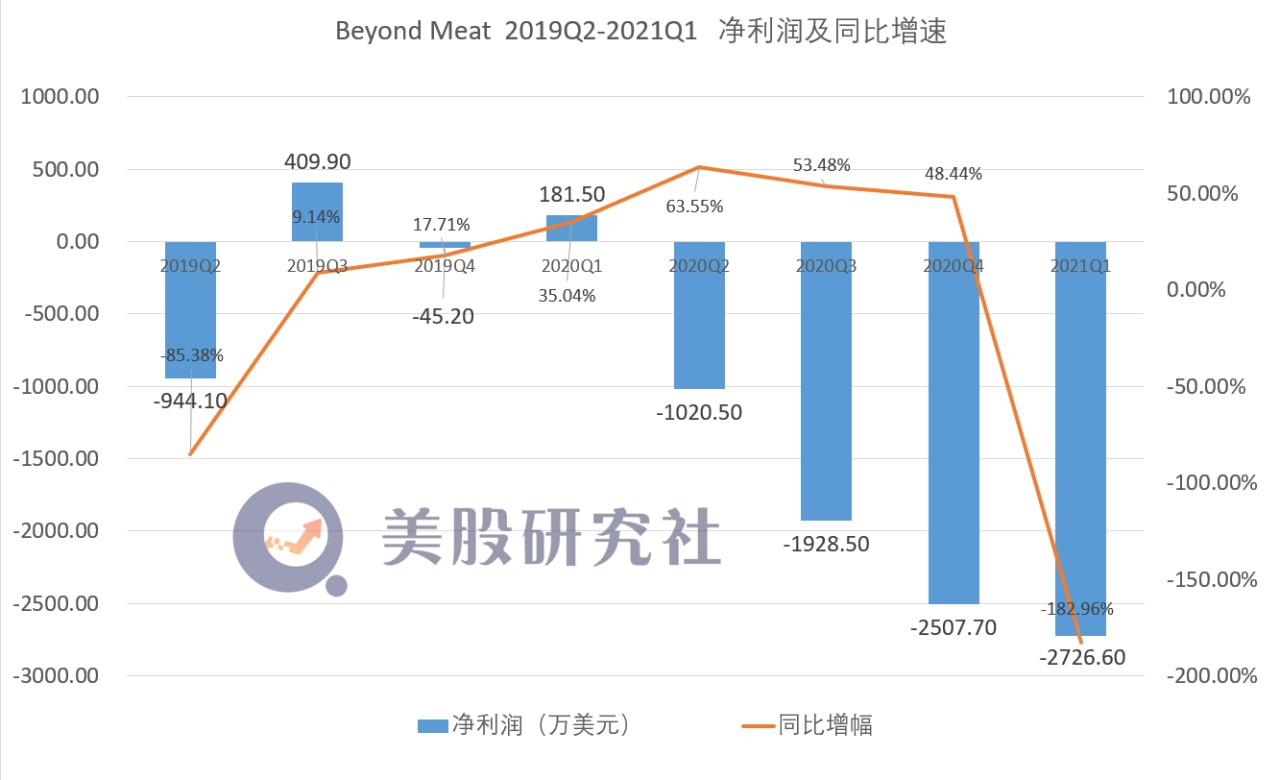

本季度Beyond Meat净利润亏损2726万美元,同比下降-183%,净利润连续4个季度亏损,且净亏损金额更是创出历史新高,增长乏力净亏损放大的Beyond Meat并没有扭转前3个季度以来的颓势。

“创新是我们重要的差异化,我们宁愿不把钱放到市场营销上,也要放到产品研发上。”据首席增长官查克·穆特透露,公司花数亿级美元投入各种研究,差不多是现在收入中的70%。

不同于Beyond Meat将研发重心放在产品售价的降低以促进消费者接受度上,老对手Impossible Foods则在研发上押注于让人造肉在口感与外观上更像肉,旨在赢得与动物肉的竞争,处于导入期的人造肉行业的2个龙头并未在技术路径上形成一致,但显然Beyond Meat已经凭借其率先上市与扩张取得先机。

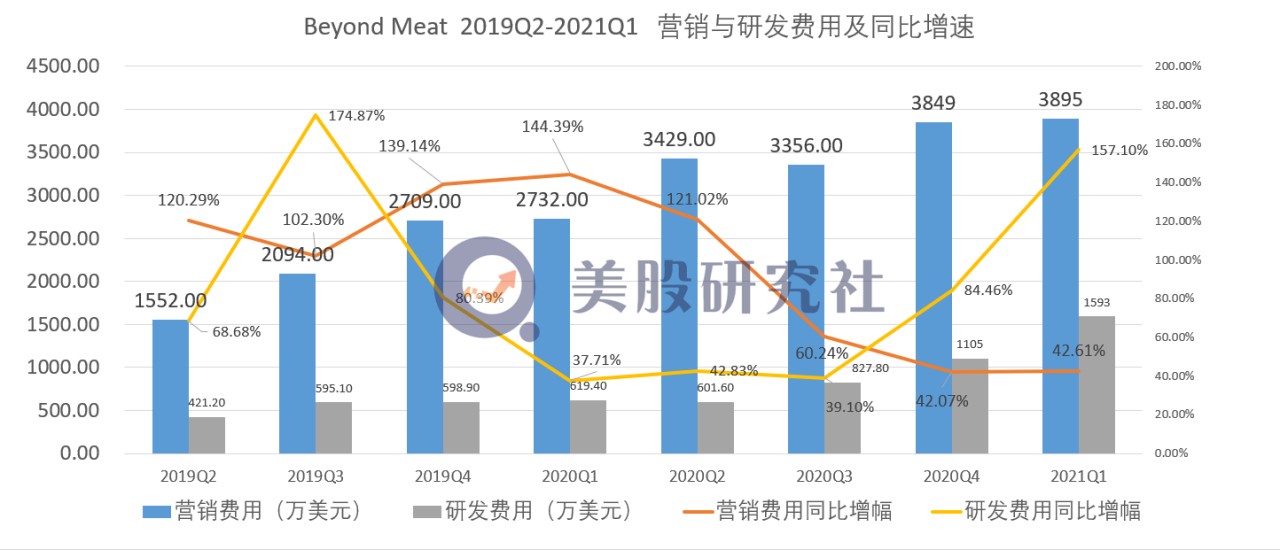

费用结构方面,Beyond Meat营销费用占营收的占比连续4季度攀升至30%以上的高位,本季度研发费用占营收的比例连续3个季度增长至8%左右的高位,仅营销与研发费用2项就已经占到公司总营收的51.72%,如此之高的成本费用,也难怪Beyond Meat连续4个季度亏损了。

目前,整个人造肉赛道尚处于行业的导入期,成长空间广阔、增速有望逐步提升,但是,消费者接受度不高、产品口感待改进、成本高于传统肉类等问题依然阻碍着人造肉这一新品类的增长,处于突出地位的Beyond Meat此时选择加大研发与营销投入力度就是旨在解决以上这些问题,加之Beyond Meat最大的对手Impossible Foods传出将在12个月内通过SPAC的方式上市,消费者需求与竞争的双重压力使得Beyond Meat加速了扩张步伐。

美股研究社认为,导入期的营销与研发费用支出过高导致的亏损在战略上是可以被容忍的,同时,也是必要的,在没有强大对手的蓝海攻城略地与加大研发保持技术优势都有助于突出企业保持先发优势,巩固行业地位。

然而,投资者对亏损的容忍毕竟是有时限的,市场可以容忍一时的亏损、可以容忍因业务扩张的战略亏损,但无法容忍迟迟不盈利的亏损,何时盈利依然是Beyond Meat挥之不去的终极之问。

B端C端双轮驱动 Beyond Meat何时扭亏为盈?

面对增长乏力与持续亏损的困境,Beyond Meat选择B端与C端同时并进的战略,B端业务板块利用餐饮巨头们拥有的庞大用户群,低成本快速触达用户,促进消费者对人造肉产品的接受度,C端业务上则选择入驻大型商超门店直接与用户完成品牌传播、用户交互等经营运作,从品牌黏性上构成公司业务的护城河。

B端业务方面,Beyond Meat与百胜、麦当劳、沃尔玛、星巴克等餐饮巨头达成全球供货协议,然而,即使与巨头的合作取得不小成果,由于B端业务营收占比过小,目前,还看不到对公司整体业绩有决定性影响,因此,B端业务无法成为Beyond Meat重启增长扭亏为盈的关键。

C端业务方面,Beyond Meat继续加深与各类零售终端的合作,扩大渠道的覆盖面。4月8日,Beyond Meat宣布与美国多家连锁杂货店达到合作,预计覆盖美国5000家门面,其中就包括克罗格(KR.US)、塔吉特(TGT.US)以及Giant Foods等零售商。

Beyond Meat把战略的重心放在了中国市场。作为全球最具潜力的消费市场与疫情控制最佳的国度,中国自然成为Beyond Meat业务版图扩张的首选,C端业务方面,Beyond Meat早在去年7月,Beyond Meat就已经通过上海50家盒马鲜生的门店开始入局中国市场,紧接着今年4月公司宣布首家中国工厂在上海落成,生产和销售专门针对中国市场的植物性产品。

其创始人兼CEO伊森·布朗更是直言,预计中国将成为其全球最重要的市场之一,将成为生产和研发中心,同时也是未来的主要市场,中国是世界上最大的肉类产品市场之一,在人造肉产品方面也市场潜力巨大,无论发生什么,都必须活跃在中国市场。

美股研究社认为,整个国际业务在Beyond Meat中的营收占比偏小,且短期内Beyond Meat在中国市场才刚刚进入,想要在短期内就增长达到与美国市场相同的体量规模不太现实,因此,即使中国市场空间广大、增长迅速,短期内通过中国市场带动整个Beyond Meat公司的业绩大盘完成翻转几乎不太可能。中国市场的潜力需要长期才能发挥出来,人造肉作为新兴消费品类被中国消费者接受尚需时日,B端C端的渠道渗透亦是需要稳扎稳打。

短期内,Beyond Meat重启增长扭亏为盈的关键在美国C端零售业务的好坏,疫情影响持续发酵的当下,Beyond Meat除了等待疫情的负面影响散去,能做的就是控制费用增长幅度, 同时加大中国市场投入力度逐步优化营收的地区结构,这样Beyond Meat才能增长盈利两不误。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。