作者丨狮刀

编辑丨信陵

题图丨摄图

8月11日,孙正义刚好64周岁。

之前,《财富》发布了2021世界500强排行榜,让全球投资界的目光再次聚焦孙正义,送上了一份不错的生日贺礼。

榜单显示,2020年孙正义的软银集团实现利润470亿美元,位居世界第三,仅次于苹果和沙特阿美(Saudi Aramco)。沙特阿美是全球最大的石油公司,沙特政府控股98.2%。

仅仅一年前,软银还是这份榜单上“侮辱性”的存在。榜单认定,2019年度软银亏损88.4亿美元,是全球第三大亏损企业。

对于这样“过山车”般的业绩,投资界有不少诟病。比如,软银的业绩起伏太大,对LP极端不负责。这不能说没有道理。但问题是,哪家机构经历过如此大规模地逆风翻盘?

更让同行忌妒的是,高居利润榜首的苹果和沙特政府竟然都是软银旗下愿景基金的出资人(以下简称LP)。

软银的官网显示,愿景基金的LP还包括:阿布扎比主权基金(全球最大之一)、甲骨文创始人埃里森(全球6位千亿美元富豪之一),以及高通和富士康(含夏普)等世界500强科技龙头。

这足以说明,孙正义已经征服了一大批全世界掌管财富最多的人,他们心甘情愿地让愿景基金“委托理财”。

在上一篇文章(《孙正义“杀疯了”:让天下所有VC打工,批量制造赢家》),我们介绍了愿景基金成立的逻辑和打法,即让天下VC打工,以及如何在行业竞争中“创造”出赢家。

这一次,我们希望回答二个问题?

1.如何看待软银的咸鱼翻身?

2.LP为什么追捧孙正义?

如何看待软银的咸鱼翻身?

先说观点。软银今年戏剧性的盈利,与去年巨亏一样,无需过度解读。

仅从利润看,过去两年软银集团的业绩确实大起大落。今年的时间已经过半,我们对软银的表现依然感到揪心。

以他过去12个月在中国的投资为例(以下数据为网上公开资料整理所得):

满帮集团/贝壳找房:大赚特赚(联合领投满帮17亿美元,领投贝壳15亿美元);

滴滴出行:盈利存在不确定性(总投入109亿美元);

作业帮/掌门1V1:收回投资无望,甚至颗粒无收(分别领投16亿和4亿美元);

字节跳动:推迟上市(领投30亿美元);

由于孙正义重金押注式的打法,上述每一个案子的成败,都会影响软银当年的业绩。

尽管如此,如果我们把时间放长一些,就会发现大起大伏在软银的历史上并不常见。

榜单的数据显示,2016-2020年间,软银集团的营业收入保持在764亿美元至874亿美元之间,对应500强的名次是在72-98位,相对稳定。

利润方面,2016-2019年间,软银的净利润在40亿美元至131亿美元之间。波动不算小,但始终处于较高的水平。

再往前追溯。在2017年7月20日的一次公开演讲中,孙正义说,自1999年软银转为控股公司之后,17年来公司内部收益率(IRR)为44%。按照行业标准,这一数据高得惊人。当然,这也成为孙正义募集愿景基金的业绩基础。

软银让商界哗然的利润崩塌出现在2020年的500强榜单上。由于榜单记录的是上一年的业绩表现,因此,我们不妨回顾下2019年软银的投资业务出现了什么问题,因为亏损主要是以愿景基金为主的投资基金引发的。

以下是软银财报披露的一些情况(以下数据为网上公开资料整理所得):

共享办公Wework IPO失败,估值大跌,软银减记损失45.82亿元;

网约车Uber上市后,股价下跌,软银损失51.79亿美元;

卫星运营商OneWeb申请破产,软银损失10亿美元;

印度“携程”OYO遭疫情重创,软银投资约15亿美元,巨亏后注资8.07亿美元助其“续命”;

据此,我们不难判断导致软银亏损的主要原因。这里面既有全球性疫情危机这样的黑天鹅因素,也有孙正义过于集中的豪赌式地投资造成的风险。多起“大案要案”集中在一年爆发,让软银出现了15年来的首次亏损。

财报公布之后,软银宣布了出售500亿美元的资产,用于回购股份和减少债务等举措,稳定了市场的情绪。在资本市场,大量回购股份,最能体现大股东的信心。

明白了软银2019年的亏损,就不难理解孙正义2020年的扭亏。

简单的说,软银的扭亏为盈靠的是“基金回血+干吃老本”。

“基金回血”指的是股市下跌后的市场回暖给软银带来的投资收益,以及被投企业的估值反弹。比如,2020年4-6月,软银的投资业务获益就达到90亿美金。

“干吃老本”指的是,软银卖掉了所持的美国移动通信巨头T-Mobile的部分股份,还利用阿里巴巴和软银自己的股票,用期权融资等方式,募集了390亿美元。这部分构成了当年利润的主要来源。

这里需要补充一句。对软银来说,由于长期看好阿里巴巴,不会轻易卖掉阿里的股份。公司通常以阿里的股份作为本金,向金融机构借款,用于并购、回购,或者作为担保用于项目融资。

因此,我们认为,软银一时的巨亏还是大赚,并不值得过于纠缠。

从投资者的角度,重要的是软银的基本面是否发生了根本性的改变。从企业家的角度,我们更关心的是,世界如此动荡,孙正义如何延续愿景基金这样伟大的创新。

LP们为什么选择孙正义?

孙正义的志向众所周知。他要用投资的方式打造一个信息时代的全球性企业帝国。为此,他需要一支超常规模的基金,才能将世界各地的头部创业公司一网打尽。

后面的故事大家都知道了。2017年孙正义梦想成真,愿景基金募资成功,规模高达986亿美元。根据PitchBook的数据,这一规模相当于2016年全球所有创投基金融资总和的1.6倍。在他之后,包括红杉在内的大牌创投基金都开始募集自己的超级基金(mega-fund),结果没有一支超过百亿美元。

问题来了,能说服世界上最顶级的机构和个人参与投资,孙正义何德何能?

诚然,孙正义有着惊人的格局和远见、有骄人的过往业绩、有独一无二的投资策略,还有偏执狂似的创业家精神,但除此而外,孙正义还有哪些独特的“杀手锏”?

了解孙正义的人提到了两点,一是孙正义All In的心态,二是他讲故事的能力。

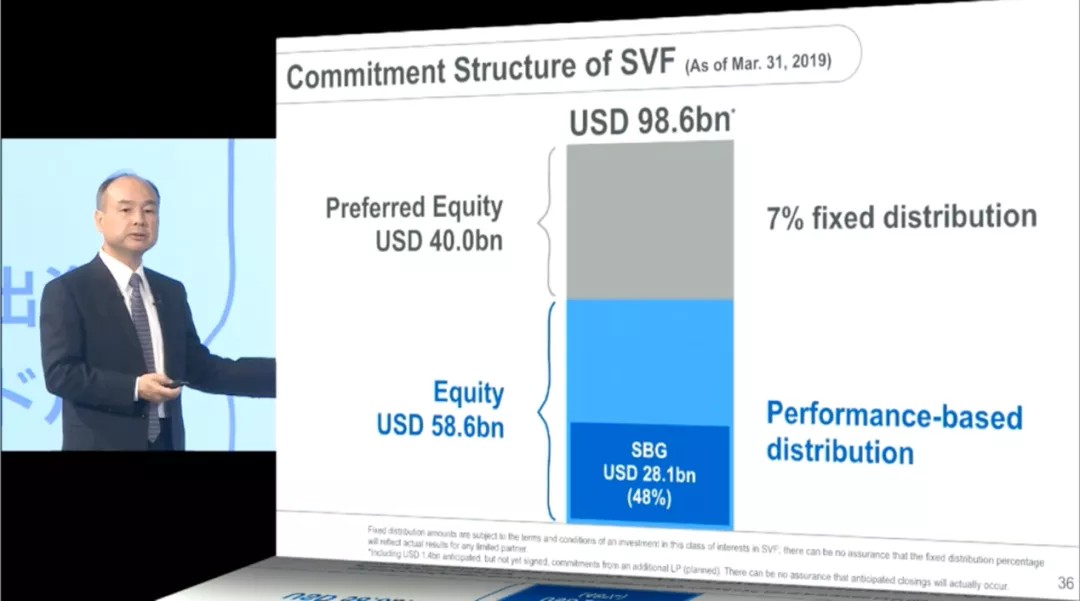

在愿景基金的出资人中,除了两大中东金主的600亿美元之外,软银集团出资高达280亿美元,占基金总规模的28%。

其次,孙正义采用了一种“结构化基金”的形式。在这种安排下,软银需要面对极大的经营压力,同时比其它的LP承担更大的风险。

简单地说,在结构化基金里,LP不是处于同一个的层次,而是有优先级和劣后级之分。

优先级LP能享有保底的固定收益,一般是6%至8%,而且可以定期(每半年或一年)收到利息,只是享受不到基金退出时的超额收益。这就相当于LP把钱“存”进了基金这个“银行”。

正因为如此,采用结构化基金的管理人(GP)需要很大的信用背书和底气。第一,需要让LP相信,自己会像“银行”那样不会跑路;第二,需要有足够的现金流,能保证按时支付利息。

在愿景基金千亿美元的盘子中,有400亿美元都是“优先级”,利率是7%,半年支付一次利息。也就是说,无论盈亏,仅利息这一块,每半年愿景基金就要付出去14亿美金。

但孙正义从来就不缺底气。

据美国科技媒体The Information的最新报道,孙正义个人将对愿景基金二期投资26亿美元,与软银一起“共同投资”(co-investment)。之前的事情大家知道,由于大金主们还在等待愿景基金一期业绩的明朗化,不愿意再对二期基金下单,因此,软银投资400亿美元,成为唯一的LP。此番孙正义用个人资产加入,再次证明他具有超人的自信和底气。

近期有爆料说,软银也要求全员All In,员工需要把奖金用来购买公司的股票。因此,有员工抱怨,说软银的企业文化“像是陪绑,把个人强行绑上公司的战车”。听起来,这不完全是空穴来风。

但是,要想说动中东的决策者,光有“把自己也赔进去”的姿态还不够。他们有的是钱,也在四处投资,他们需要的是伟大的创意,能够让自己的国家尽快摆脱对石油的依赖。

孙正义牢牢把握住了中东新一代领导人的心态:一是急于寻找新的、像石油那样的大生意;二是见效要快,从头培养产业太慢,等不起。

根据日本记者杉本贵司在《孙正义传》的描述,2016年9月,孙正义获得了10分钟的时间与沙特年轻的领导人、王储穆哈默德·本·萨勒曼会面。

孙正义的中东故事分为三部分,除去中间部分介绍了基金的构想,开头和结尾都极为精彩。

开场白(大意):“阁下,我想送给您一份礼物,1万亿美元,只要你借我1000亿美元。”

杉本贵司说:孙正义告诉他,当时昏昏欲睡的王储,一听就打起了精神。

孙正义最后的陈述如下(大意):

“阁下,20世纪,上帝给了您最好的礼物,石油。但在21世纪,最好的礼物是能够看到未来的水晶球。

软银刚刚收购了一家叫ARM的公司,今后20年将有一万亿颗半导体销往全球。对数据进行分析,就是21世纪的水晶球。新基金将投资世界各地那些拥有数据的公司,通过数据分析,做全世界的生意。这是上帝第二次送给您最好的礼物。”

一个月后,双方在沙特首都签署协议,沙特政府承诺对愿景基金投资450亿美元,成为基金最大的LP。在软银的280亿美元出资中,部分是ARM的股份。

2017年5月,愿景基金宣布首轮完成融资930亿美元,全部融资将于年底结束。几乎在同一时间,《经济学人》发表封面文章《世界上最有价值的资源》。文章可以用一句话来概括:21世界最有价值的资源不是石油,而是数据。

《经济学人》的这个断言已经被全世界引用,而这句话也是对孙正义愿景基金构想的最好注解。

美剧《西部世界》男主William说过一句话:“当你拥有所有人的数据时,你还担心创造不出适合他们的产品吗?”

孙正义曾经对媒体说过,他唯一的长处在于“更擅长应对人类‘范式转移’的方向和时间”。他的观点是,人类历史上只有两次最重要的“范式转移”,一次是工业革命,一次就是信息革命。

他希望All In信息革命。幸运的是,他找到了能给他提供弹药的LP。

孙正义要活200岁

孙正义19岁时,曾经写过一份《人生50年计划》。

20多岁创业

30多岁融资

40多岁一决胜负

50多岁完成事业

60多岁交棒下一代

迄今为止,当年的这些目标孙正义都已一一如期完成。

1981年,创办软银,正式进入IT业(24岁)

1994/5年,软银发行股票/投资雅虎(37-38岁)

2000年,投资阿里巴巴,奠定未来基础(43岁)

2007年,软银进入世界500强(50岁)

2016年,发起愿景基金,霸业初成(59岁)

问题是,已经64岁的孙正义会按时交棒,完成人生的最后一个计划吗?

之前,孙正义曾经做过交棒的尝试。2015年,他任命前谷歌高管尼科什·阿罗拉担任公司总裁,培养接班人的意图明显。但一年后,阿罗拉离职,孙正义重新掌舵,此后也再无类似尝试。

孙正义曾经预言:人类在科技的助力下,能够活到200岁。这么算起来,孙正义还是年轻人,无须考虑接班人问题。

软银是一家上市公司。孙正义占股20%,是个人最大股东。但软银又很像一家私人企业,孙老板有绝对的控制权。

在软银中国资本(SBCVC)官网的“合作步骤”一栏中,有这样一句话:投资决定是由投S定。

“投S”代表什么,令人费解。中英夹杂,在官网使用并不规范,但笔误的可能性不大,毕竟这段话属于关键信息,措辞一定慎之又慎。

按通常投资机构的流程去理解,投资决定应该是由投资决策委员会(简称“投决会”)做出。那么,“投S”究竟是理解为“投决会+孙先生”,还是“投决会就等于孙先生”?

另外,把公司机密公之于众是很不寻常的做法。更诡异的是,我在官网的英文版并没有找到这段话。

据此,我相信软银中国的官网是被黑了。

在孙正义生日之际,我们更愿意相信网友的行为是在向孙老板“至高无上”的地位致敬。

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。