编者按:本文来自微信公众号壹览商业,作者:成如梦;编辑:木鱼,创业邦经授权转载。

编者按:本文来自微信公众号壹览商业,作者:成如梦;编辑:木鱼,创业邦经授权转载。

仅靠卖水,日赚2560万元。

近日,农夫山泉发布的半年报显示,今年上半年农夫山泉取得营收165.99亿元,同比增长9.38%;净利润46.08亿元,日均每天净赚2560万元,同比增长14.84%。

另一边,据康师傅和统一各自的财报显示,康师傅上半年饮品业务营收242.98亿元,同比增长9.08%;统一上半年饮品业务营收82.47亿元,同比增长4.9%。在消费市场整体进入寒冬的大环境下,和同行相比,农夫山泉上半年的营收和净利润看起来仍然保持了不错的增长势头,整体看起来欣欣向荣。

然而让我们拉长时间线,可以看到,和去年同期相比,2022年上半年营收和净利润增速下降的趋势非常明显,与2021年同期相比,营收增速下滑了22.06%,净利润增速下滑了25.25%。净利润增速甚至为过去4个半年度最低。

据财报显示,农夫山泉的产品主要分为五类,包装饮用水产品、茶饮料产品、功能饮料产品、果汁饮料产品以及其他产品(苏打水饮料、含气风味饮料、咖啡饮料等其他饮料产品及鲜果等农产品)。而仔细研究各个业务线,看似风光无限的瓶装水帝国,背后隐藏着种种危机。

其中以苏打水饮料为代表的其他产品从2020年开始,同比增速持续下跌,2021年下半年甚至出现了收益减少的情况。包装饮用水产品、功能饮料产品和果汁饮料产品的增速都出现了大幅的增速下滑。即使是表现最好的茶饮料,也开始出现增速下滑的趋势。

01包装饮用水收入波动

包装饮用水作为农夫山泉的核心产品,上半年营收93.49亿元,与去年同期相比增长4.8%。这是自2021年以来的最低增速,与2021年上半年相比增速下滑超过了20个百分点。

壹览商业认为,造成农夫山泉包装饮用水下滑的问题主要有三:

从行业来看,上半年整个饮料市场都显得有点萧条。根据尼尔森市占资料显示,2022年上半年中国饮料行业销量同比衰退6.8%,销额同比衰退5.5%。

在疫情多发散发的情况下,国内大型会议会展受到巨大的影响,全国2月至6月份举办的百场展会均已取消或延期。另据文化和旅游部发布的国内旅游抽样调查统计结果显示,今年上半年,国内旅游总人数为14.55亿人次,比上年下降22.2%;上半年国内旅游收入(旅游总消费)1.17万亿元,比上年下降28.2%。会议会展业务和旅游业的大幅衰退,给包装水商务部分的销售带来了极大的影响。

从同行来看,虽然农夫山泉多年在中国瓶装水市场上蝉联第一,但后者均来势汹汹。随着人们对健康越来越重视,很多人开始觉得贵一些的水会更健康。这两年,各大品牌逐渐转向新的赛道,高端饮用水系列。京东超市发布的《2021水饮行业创新趋势报告》指出,伴随着传统1元水消费增速的下滑,利润率更高的3元及以上的中高端水市场成为巨头争夺的焦点,中高端饮用水正在被越来越多的消费者接受,其市场增长空间也随之打开。

早在2015年,农夫山泉就以吉林长白山莫涯泉作为水源地,推出3款高端水产品,包括玻璃瓶装高端水、婴儿水以及学生高端水,正式向高端饮用水领域进军。但相比于西藏5100冰川水、卓玛泉等高端水产品,农夫山泉的高端水被接受程度并不高,目前农夫山泉的主力产品仍然是23年前就已问世的瓶装天然水,但2元水的市场正在悄悄被蚕食。

从自身来看,2022年经营数据明显下滑,究其原因和2021年的触底反弹有很大关系。据公开数据显示,2020年农夫山泉全年总收益228.77亿元,同比下降4.8%;净利润为52.77亿元,同比增加6.65%。究其原因,是因为2020年疫情爆发,降低消费者的出行意愿,佩戴口罩等措施的实施也抑制了即饮产品的销售,对集团2020年全年的经营业绩造成了一定的负面影响。

而随着疫情防控常态化,中国食品饮料行业整体复苏,2021年公司业绩在经历了触底后反弹明显。但在今年疫情开始出现多发散发的情况下,中国饮料行业相较于去年再次出现衰退。

从这个角度看,2022年公司在经历了明显反弹之后增速下降明显,也就不难理解了。

02饮料增速集体下滑

财报显示,饮料产品的收益较去年同期增长18.8%,占总收益的43.0%。其中茶饮料产品的收益较去年上半年同期增长51.56%,占总收益的19.9%;功能饮料产品的收益较去年上半年同期增长0.95%,占总收益的12.2%;果汁饮料产品的收益较去年上半年同期增长4.17%,占总收益的7.7%;其他产品的收益较去年上半年同期下降23.76%,占总收益的3.9%。

值得关注的是,茶饮料行业占总收益的比例一直在上升,从2020年的13.9%、2021年的14.4%,到今年上半年的19.9%。农夫山泉茶饮料表现亮眼主要是因东方树叶、茶π等经典产品口味及新口味在营销的推动下表现良好。

与之相对的是功能饮料、果汁饮料和其他品类,占总收益的比例基本都是处于一个下滑的状态,增长率更是出现了大幅下降。

从行业来看,主打0糖0脂0卡,已经是饮品市场的主流趋势。当代年轻人正在成为健康养生的主力军,越来越多的人开始追求健康饮食。2016年,国家卫生计生委发布了《中国居民膳食指南(2016)》。其中强调了每个人应该控制添加糖摄入量:“每天糖的摄入量不超过50g,最好控制在25g以下”。这一年,元气森林迎风而起,在营销的推动下,“无糖”开始逐渐成为市场的主流。据弗若斯特沙利文咨询公司的数据显示,我国无糖茶饮料零售额在2019年达到41亿元,2014-2019年的复合年增长率高达32.6%。

茶饮料品类入局十年的东方树叶也因此迎来了自己的春天。据AC尼尔森数据显示,东方树叶已经占据无糖茶50%以上的市场份额,连续多年成为无糖茶第一品牌,在过去十二个月的增长水平也远超茶饮料市场整体增速,增速接近70%,超过行业85倍。

从同行来看,竞争不可不谓之激烈。财报表示,在新冠疫情影响下,消费者户外活动减少,功能饮料产品需求下降,在疫情下公司采取了主抓经营效率、进一步聚焦资源的策略,故其他产品的销售也有所减少。但从市场层面分析,功能饮料、果汁和其他产品的增速下滑严重除了疫情影响,也与市场竞争加剧有关。

功能性饮料品类,东鹏特饮保持高增长态势,除此还有华彬集团、天丝红牛以及新锐品牌元气森林旗下的外星人持续发力,2004年问世的尖叫在其中受到的竞争力可想而知。

而在气泡水领域,除了元气森林、可口可乐、百事、怡宝、雀巢、达能、农夫山泉、娃哈哈、统一等众多饮品巨头之外,伊利、蒙牛、喜茶、奈雪的茶、青岛啤酒等众多跨界者也纷纷加入这一场战争,试图在这个百亿市场赢取一席之地。

咖啡也不例外,速溶咖啡,即饮咖啡,连锁咖啡,每一条赛道都挤满了人。

除了布局超过10年的东方树叶,作为最早的无糖茶饮入局者之一,成为当下消费者对于无糖茶的第一印象和产品认知,占据无糖茶国内品牌成交TOP1之外,激烈的竞争环境对农夫山泉其余的产品并不友好。

从自身来看,农夫山泉现有主力饮料产品已经出现老化的趋势。盘点农夫山泉旗下的主要产品线,茶饮料的主打产品东方树叶诞生于2011年,果汁的主打产品水溶C100诞生于2008年,百分比NFC果汁诞生于2016年,功能饮料品类的主打产品尖叫诞生于2004年。根据消费者与市场研究中心的报告,茶饮品类更迭周期一般为5-6年。

与此同时,农夫山泉在新品上的表现并不理想。在快速增长的气泡水品类上,农夫山泉一直尝试推出新品,但始终没有什么太大的起色。2020年推出的TOT气泡水已经黯然落幕,今年农夫山泉重新上市苏打气泡水,但气泡水与含气风味饮料、咖啡饮料等为代表的其他产品加在一起的收益仅占总比的3.9%,与去年同期的5.5%下降了1.6%。而凭借“0糖、0脂、0卡”的气泡水成功出圈的元气森林已经做到150亿元的估值。无论是快速增长的气泡水还是咖啡赛道,农夫山泉都没有拿得出手的成绩。

03要巩固护城河

在面对不确定性时,农夫山泉也在做出自己的努力。

一方面,增强主营业务,向包装水和茶饮料倾斜。农夫山泉执行董事兼财务负责人周震华在2022中期业绩会上透露,由于疫情,公司上半年将资源重点向包装水和茶饮料倾斜,“策略性地放下了”苏打水、含气风味饮料、咖啡、鲜果等非主要产品。

这是很常规的商业试错手法,利用赛马机制,选择最优的品类,放弃落后者。茶饮料作为农夫山泉第二大品类,财报显示,上半年,农夫山泉茶饮料收入33.07亿元,增速为51.6%,该品类的收入贡献比例也提升至近20%,去年同期为14.4%。

目前,农夫山泉茶饮料包括“茶π”含糖茶、“东方树叶”无糖茶以及今年新上市的“汽茶”碳酸茶。周震华表示茶饮料增长有两方面原因。一方面,茶π和东方树叶被越来越多消费者接受。第二,在整个疫情大背景下,整个公司把资源倾斜到重点品项,也就是包装饮用水和茶饮料上。这个运营策略的引导也进一步帮助了茶饮料快速增长。”

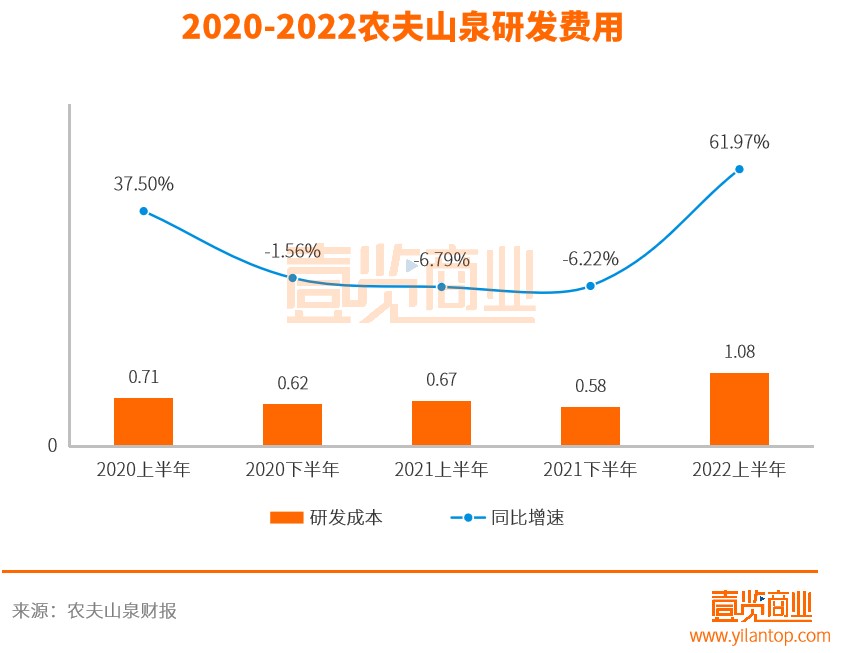

另一方面,加大研发费用的投入。农夫山泉管理层在业绩交流会上提到,依然坚定看好无糖茶饮料的增长。虽然当前国内无糖茶饮料市场竞争日趋激烈,但农夫山泉高管表示,无糖茶饮料不论是原茶萃取还是灌装技术,相比其他饮料,需要更高的技术壁垒,也需要企业不断进行技术创新和技术研发。从数据来看,2022年上半年,农夫山泉在研发方面的投入也在持续增长。

对于未来的展望,农夫山泉在财报中也表示,今年下半年,受乌克兰危机、美联储加息等外部因素影响,国际环境仍复杂严峻,下半年成本控制压力将进一步增大。新冠疫情时有反复,加上今年夏季中国区域性雨水增多,另一些区域又持续高温,部分区域甚至不得不限制电力供应,为公司的业务和发展带来挑战。

整体看下来,农夫山泉已经稳坐瓶装水市场老大的位置,包装饮用水已经讲不出新故事了,接下来就是要在饮料领域大干一番。但如何完成饮料品类的市场扩展,对农夫山泉来说,仍然是一个不小的挑战。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。