编者按:本文来自微信公众号远川汽车评论(ID:yuanchuanqiche),作者:熊宇翔,编辑:罗松松,视觉设计:疏睿,创业邦经授权发布。

1983年,100台桑塔纳以CKD(全散装件)的形式抵达上海进行组装, 在大众派来的专家指导下,上汽大众建立起汽车组装线, 耗时七年完成了桑塔纳的国产化。

作为曾经的国民神车,桑塔纳激活了中国的民用汽车市场,也成为发达国家向中国输出技术和产品的历史标志。

但40年不到,趋势开始反转。

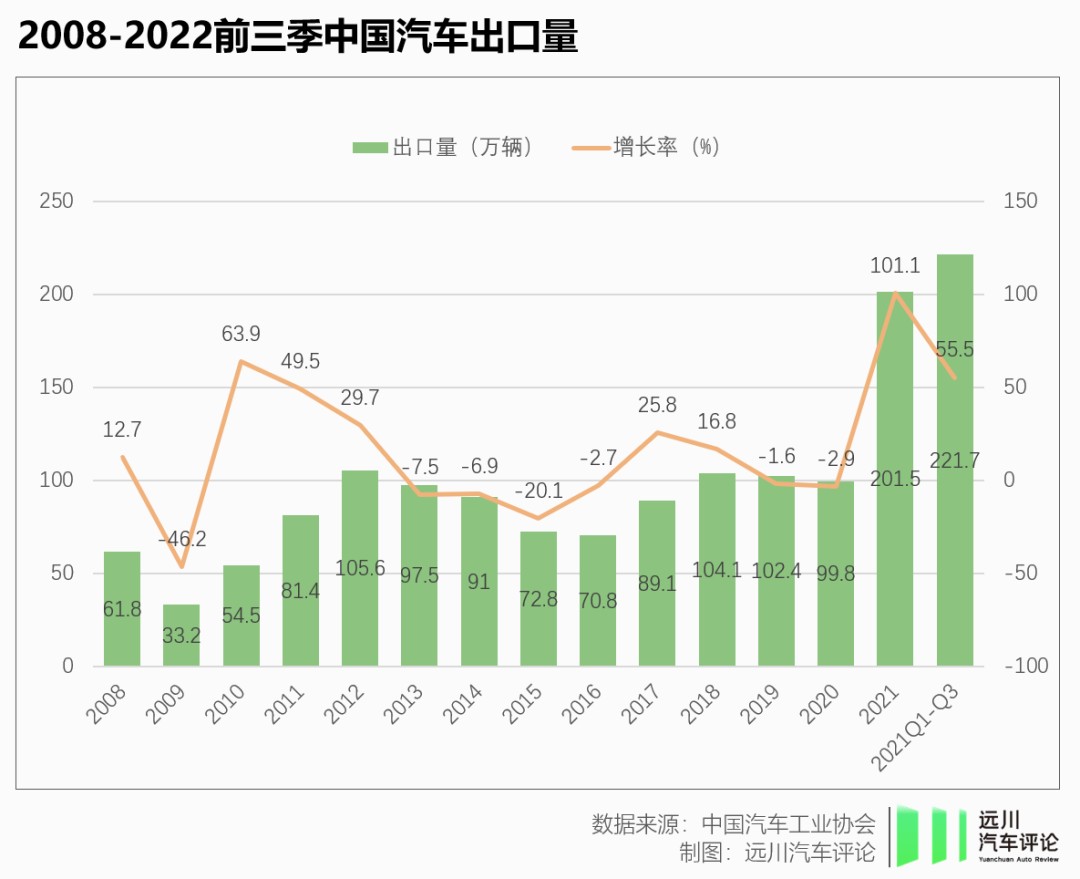

上周五,大众发表声明,将在安徽生产电动SUV车型,并在2024年出口到欧洲市场。与之相关的新闻背景是,中国连续两年出口汽车超过200万辆。今年前三季度,中国出口221.7万辆汽车,超越德国跻身全球第二大汽车出口国,仅次于日本。

这场突然迸发的出海浪潮,一方面是中国汽车工业的厚积薄发——在汽车关键技术中,中国与汽车大国已无明显技术代差,甚至在新能源车上还有不少超越;经过近二十年的耕耘,中国车已在南美、中东、东南亚等市场初步建立影响力,走向欧美势在必行。

另一方面则有着历史的机缘巧合——在2021年以前,中国汽车出口已经在每年100万辆上下浮动了近十年,而疫情提供了一个特别的机会。

2021年后,全球汽车需求开始回暖,但国外汽车生产却因为疫情的打击一时未能恢复。 但中国则在严格的防疫政策下保住了产能,为大量出口提供了契机。

不过即便如此,在全球主要汽车大国中,中国汽车出口率(出口量/生产量)仍然较低。而在一个日益分裂的世界中,中国汽车出口要保持高速增长势头并不容易。

01 燃油车拿下亚非拉,新能源闯进发达国家

这个世界上绝大多数国家的消费者,都不会拒绝中国制造的性价比,尤其是在第三世界国家。

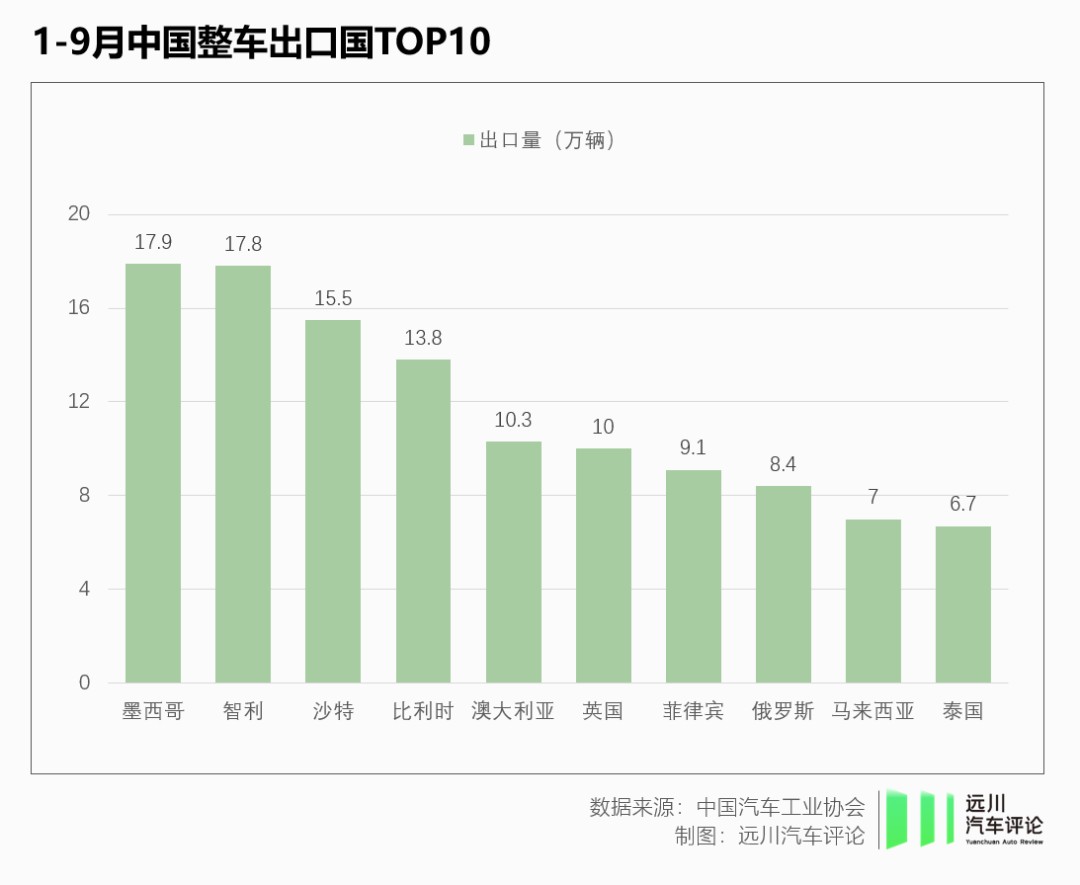

承接了美国汽车产能转移的墨西哥赫然发现,市场上的美国车似乎越来越少,来自中国的汽车则越来越多。

经过长期耕耘后,在中东,原本热衷于丰田海拉克斯的沙特大户们,越来越多地将目光转向长安、长城的SUV与皮卡。

十余年前就开始耕耘拉美的奇瑞,如今已跻身拉美市场前十大汽车品牌。为示尊重,奇瑞曾将重磅车型艾瑞泽5放在智利全球首发,换来了当地民众的真金白银支持。

而在巴西,奇瑞收获了更大的认可——巴西总统不仅将瑞虎8当做竞选用车,也用它接待了来访的马斯克。

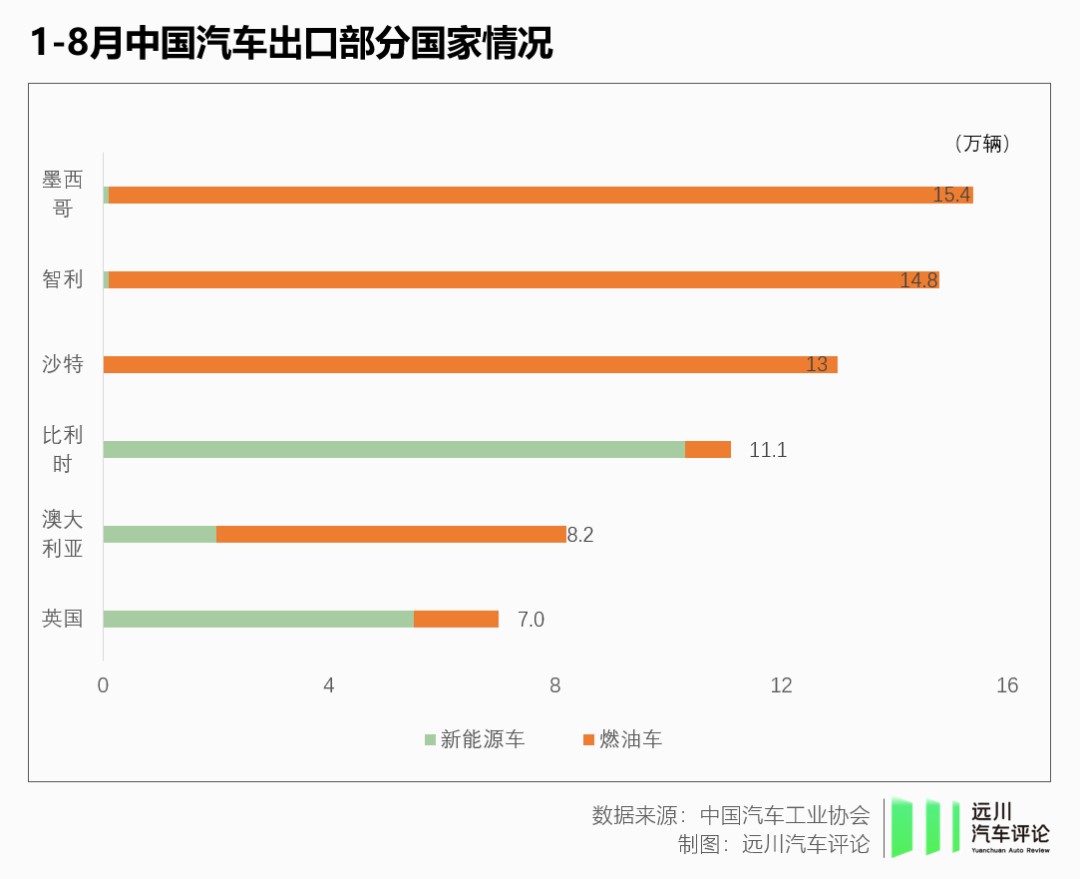

发展中国家元首需要物美价廉的燃油车展示亲民形象,而发达国家政要更在意是否做足了绿色出行的表率。今年3月,英国威廉王子夫妇访问巴拿马之时,前来接机的是一辆比亚迪的唐EV——当然,为照顾国际友人情绪,没有采用汉字车标。

两国政要的不同选择也反映出一个事实,中国汽车出口已经从曾经的主销第三世界国家进入了新阶段——应对不同需求双线作战,以燃油车稳定拓展亚非拉市场,以新能源车撬动欧美份额。

02 在挪威,中国车没占到什么便宜

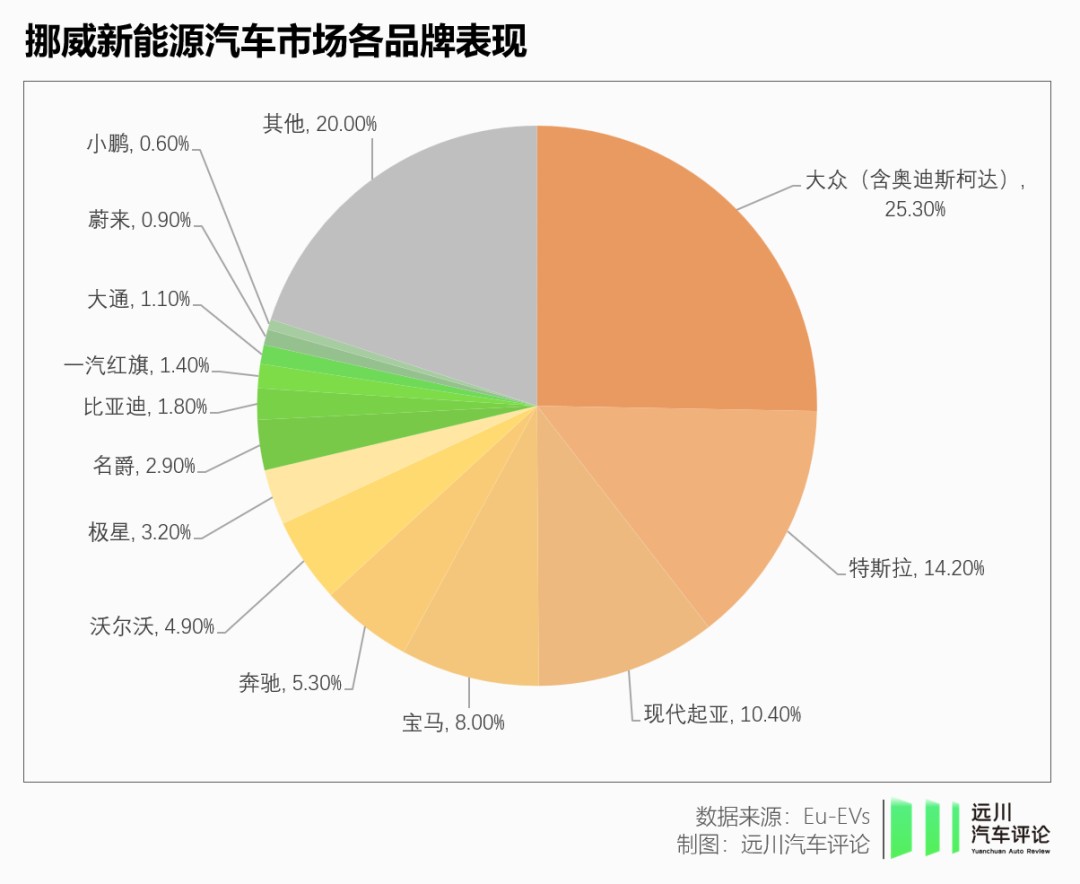

在欧美国家中,挪威以对新能源车友好著称。高额补贴,免征税费,优先路权加之高密度的充电网络,托起了这个北欧国家冠绝全球的渗透率——平均每售出10辆新车,就有9辆是新能源,8辆是纯电动车。

加之挪威人也喜好大车,与国内消费习惯一致,这理论上是中国车企最理想的新能源试验田,尤其是新势力,纷纷将其作为出海第一站,蔚来、小鹏、比亚迪、岚图等品牌先后搭上西行的航船。

但眼下的结果难言乐观,大众、特斯拉、现代起亚是挪威车市的绝对主力,中国品牌市场份额总和不到10%。

去年一年,蔚来与小鹏在挪威销量均为数百辆。小鹏的出海部门因业务不顺,今年经历人事动荡;蔚来则耐住性子表示,“不指望一夜成名”。

这是一个并不意外的“教训”:一方面,中国汽车品牌在当地根基尚浅,声量难敌;另一方面,不是所有国家的消费者,都对中国车企擅长的智能化有天然的高接受度。

面向发达国家市场,中国汽车还需要时间,也需要更多元的竞争策略。

03 对新能源不友好的俄罗斯,中国车却在逆袭

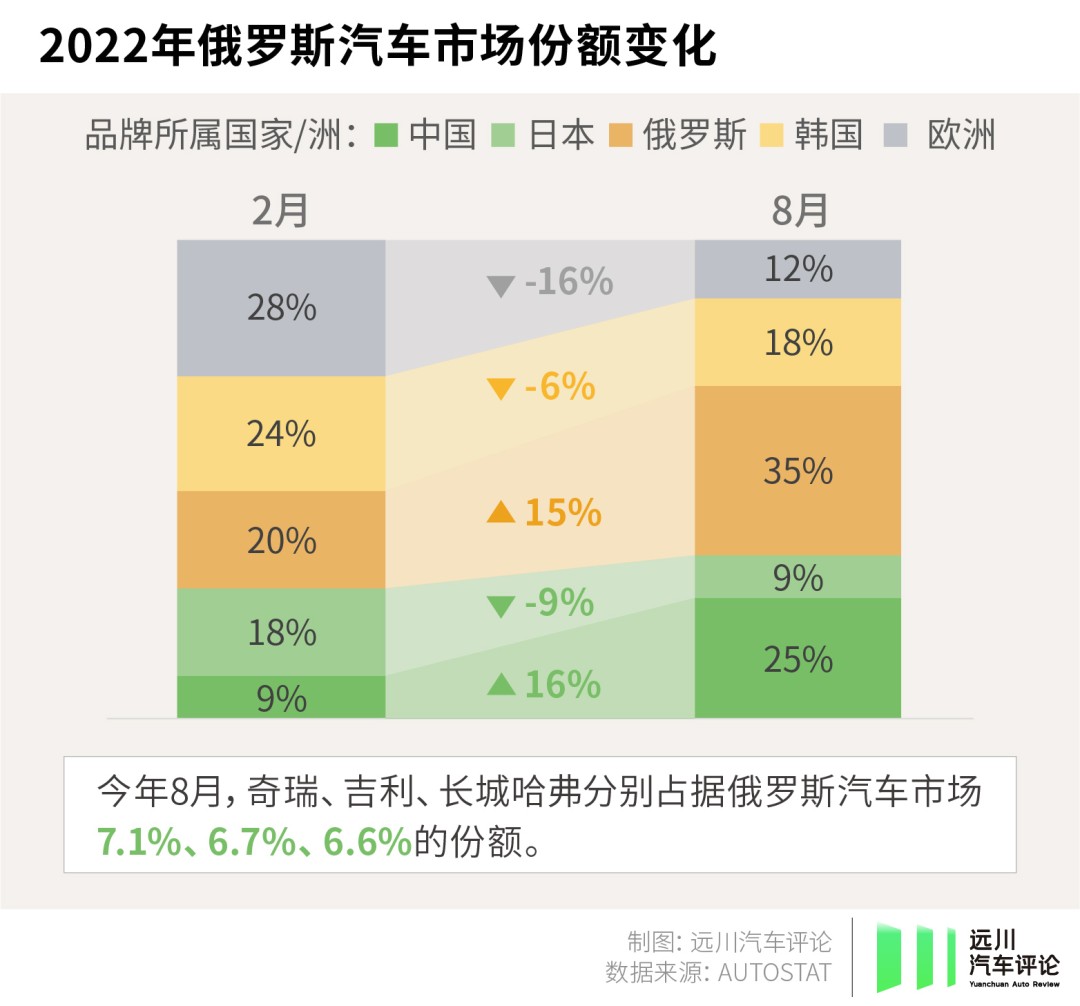

俄罗斯车市以燃油车为绝对主力,欧洲、韩国、日本品牌此前又占据绝对优势,中国车企艰难揾食。

但突如其来的战争,一方面带崩了俄罗斯汽车产业50%的产能,另一方面则摧毁了欧日韩车企对市场的信任,减产、关停、撤出成为他们今年在俄罗斯市场的关键词。这让俄罗斯本土品牌“拉达”得以大踏步前进,也给了中国品牌逆袭的机会。

尽管因为战争影响,中国品牌今年向俄罗斯出口汽车的绝对数量不增反减,但中国的企业正在填补市场的真空,等待这个年销160万辆新车市场的复苏——根据当地咨询机构AUTOSTAT的统计,中国汽车品牌在俄罗斯布局了740家经销商,是本土品牌的1.75倍。

而在调研中,40%的俄罗斯人表示下一部车会考虑中国品牌。

04 谁才是出海一哥?

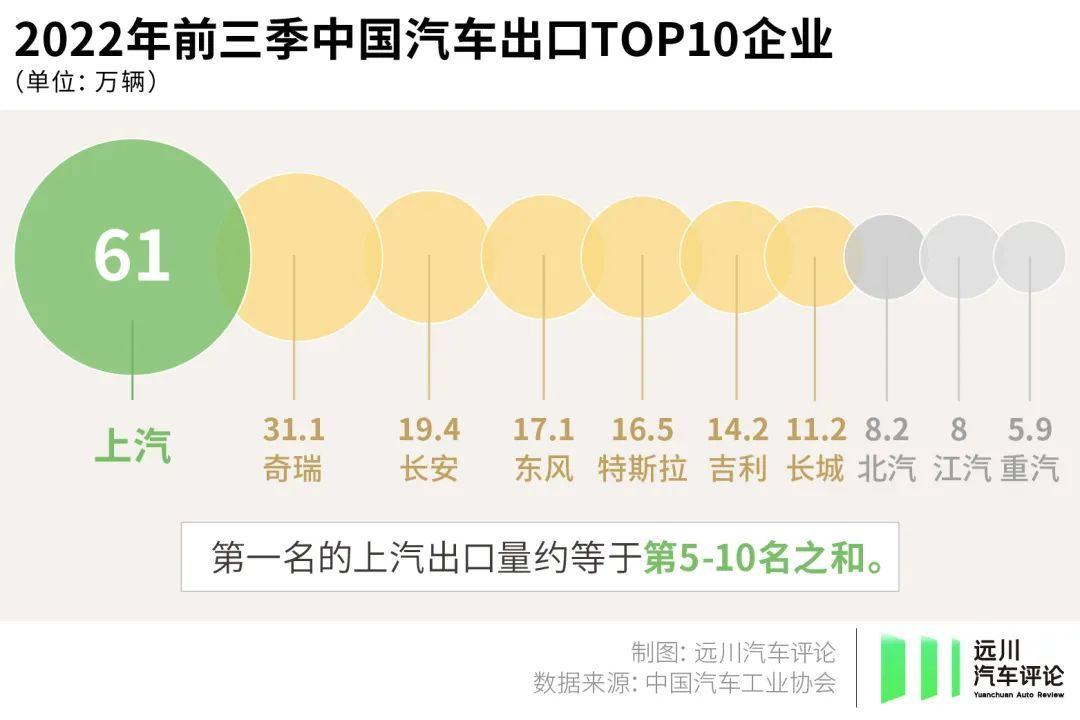

在中国汽车出海的历史进程中,上汽是如今当之无愧的龙头。今年前三季度,上汽总共出口61万辆汽车,约为第二名奇瑞的两倍。

“国产车出海”曾经的扛把子其实是奇瑞。2001年,奇瑞第一辆车下线才两年,第一批奇瑞“风云”轿车便自天津出口至叙利亚,开启国产轿车出口先河。

此后,奇瑞的出口一哥位置延续十余年,直到2016年面对身为超级集团的上汽,奇瑞丢掉头名。相较于手里资源、品牌有限的奇瑞,上汽手里的牌实在太多——商用车出口有大通、红岩,乘用车出口有荣威、名爵,顺便还以上汽通用的身份出口雪佛兰、别克部分车型。

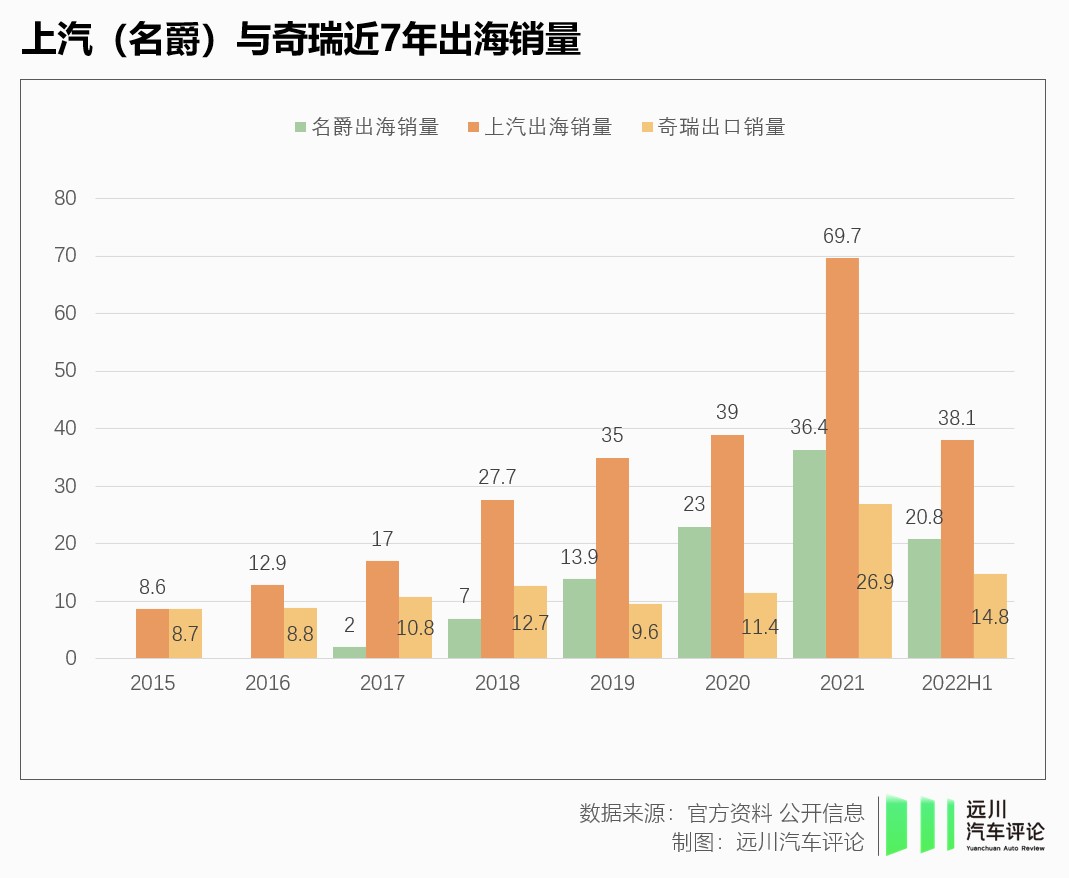

不过,真正让上汽与奇瑞出海进程拉开差距的分野,还是名爵的强势崛起。

上汽出海口径采用出口+海外基地产销

2018年,上汽确立国际化战略,开启“出海元年”,向名爵为首的旗下品牌导入资源——包括但不限于开发全球车型、建立海外销售公司、扩大汽车海运船队。而名爵曾经的英国身份发挥了极大作用,它绕过了中国汽车出海最大的障碍——品牌无人识。

在上汽的饱和资源加持下,名爵头顶着英国汽车工业的余晖,打入了全球市场,不仅“荣归”曾经的故土,也在澳大利亚、印度等英联邦国家顺风顺水。

今年上半年,名爵出海销量超过20万辆,让其成为海外最受欢迎的中国汽车品牌——即便相当多国外消费者可能并不清楚它现在的户籍在中国。

05 出海挂什么标,既是选择,也是学问

不过,名爵爆发式出海的另一面,是利用品牌身份的小小“作弊”。身处同一个集团下,名爵在海外让众多兄弟都套上了自己的马甲——无论是上汽飞凡,还是上汽荣威,或者是上汽通用五菱,它们在海外可能都是名爵。

宝骏530在东南亚也可能是雪佛兰

名爵在海外的光鲜亮丽,背后是国内兄弟品牌的默默托举。自上而下地说,这是上汽集团走出去的一种举团体制。

而以挂谁的标为分界,也能大致划出中国汽车出海的三种模式:

早年(2010年以前)五菱出海时因品牌力不足,选择穿上通用雪佛兰的马甲,征战东南亚。

而上汽在获得名爵这个宝贵的品牌资产后,将其改造成出海利器,不用再看合资伙伴眼色行事。同样的方法近年也被吉利所学习,2017年收购的宝腾帮助吉利更快地进入了东南亚市场。

另一批民营品牌则拥有更强大的道路自信,前有奇瑞、长城行不更名进军第三世界国家,最近两年比亚迪、蔚来们则坐不改姓向发达国家成建制出海,昭告中国新能源汽车尝试用新技术、新商业模式重构品牌格局的阳谋。

这三种模式的更迭,实际上也映射了中国汽车产业硬实力和影响力的跃升。

06 新能源车出海,绕不开特斯拉

在中国汽车工业向全球输送影响力的过程中,特斯拉是无法忽视的存在。抛开“鲶鱼论”、“特链说”,仅仅是在“新能源汽车出口贡献率”上,特斯拉就让本土车企自叹弗如。

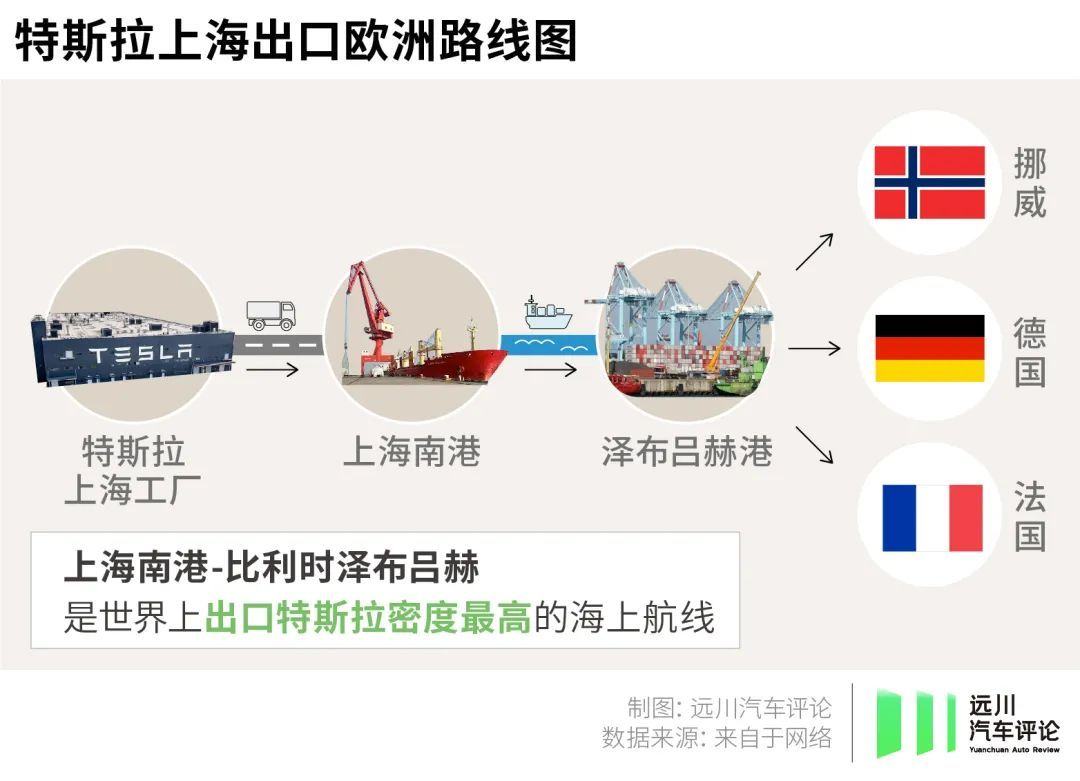

去年至今年上半年,特斯拉上海工厂总共向海外出口26万辆新能源车,同期贡献率超过40%,它们中的绝大部分去向了欧洲。因为柏林超级工厂仍在为每周2000辆的产能竭尽全力,这显然无法复刻上海工厂2年内产能从零到五十万辆的奇迹。

特斯拉似乎对欧美工厂拉胯、中国工厂成为出口中心早有预计。

特斯拉位于上海临港的工厂,与出海口上海南港的直线距离不过10公里,车程仅十余分钟。Model 3/Y从工厂下线后,将被运往南港露天停车场,在那里,它们通常会登上前往比利时的滚装船。

经历一个月海上航行,车辆会运抵比利时泽布吕赫港,再由陆上物流进入其他欧洲国家。得益于上海工厂的给力(和柏林工厂的乏力),上海南港-比利时泽布吕赫港至今仍是一条繁忙的“特斯拉专线”。

07 出海大热,船东比车企更兴奋

所有的淘金热最先富起来的都是卖铲人,汽车出海也不例外。

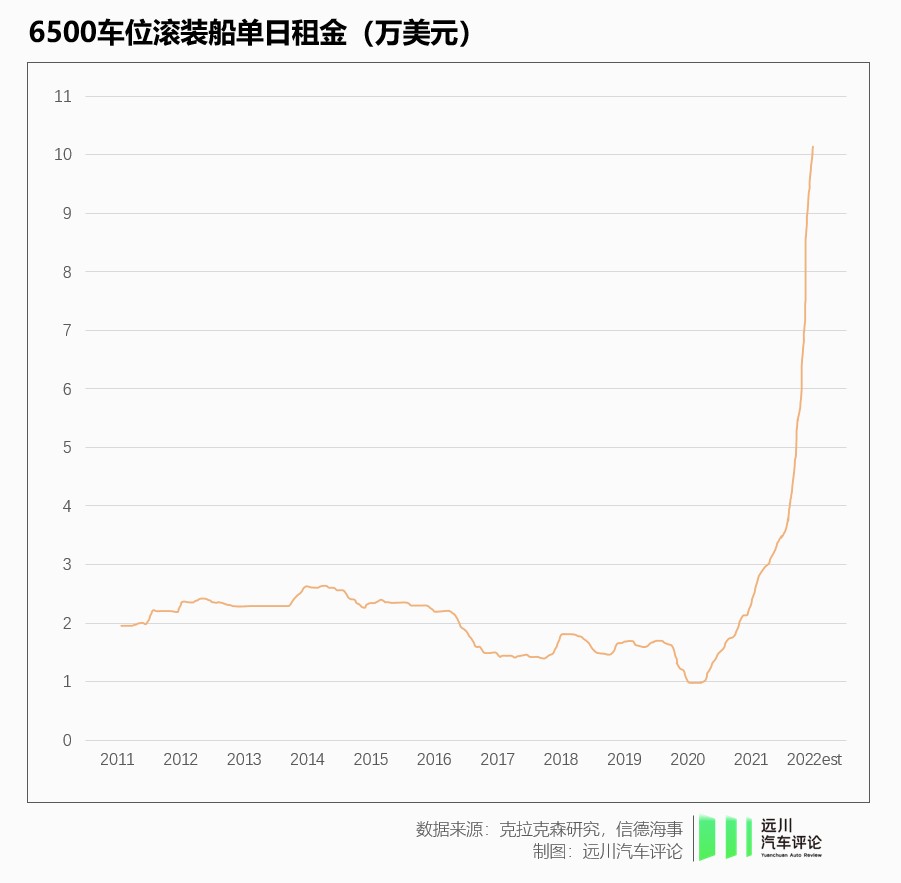

因为海运运量大、成本低,世界汽车出口绝大部分依靠海路运输,航运业专门组织了汽车滚装船队。只不过此前数年,汽车船东们的日子堪称清贫,因全球汽车产量下滑、疫情,汽车海运船租金跌至近二十年历史低位,船东们为求生存只能战略收缩。

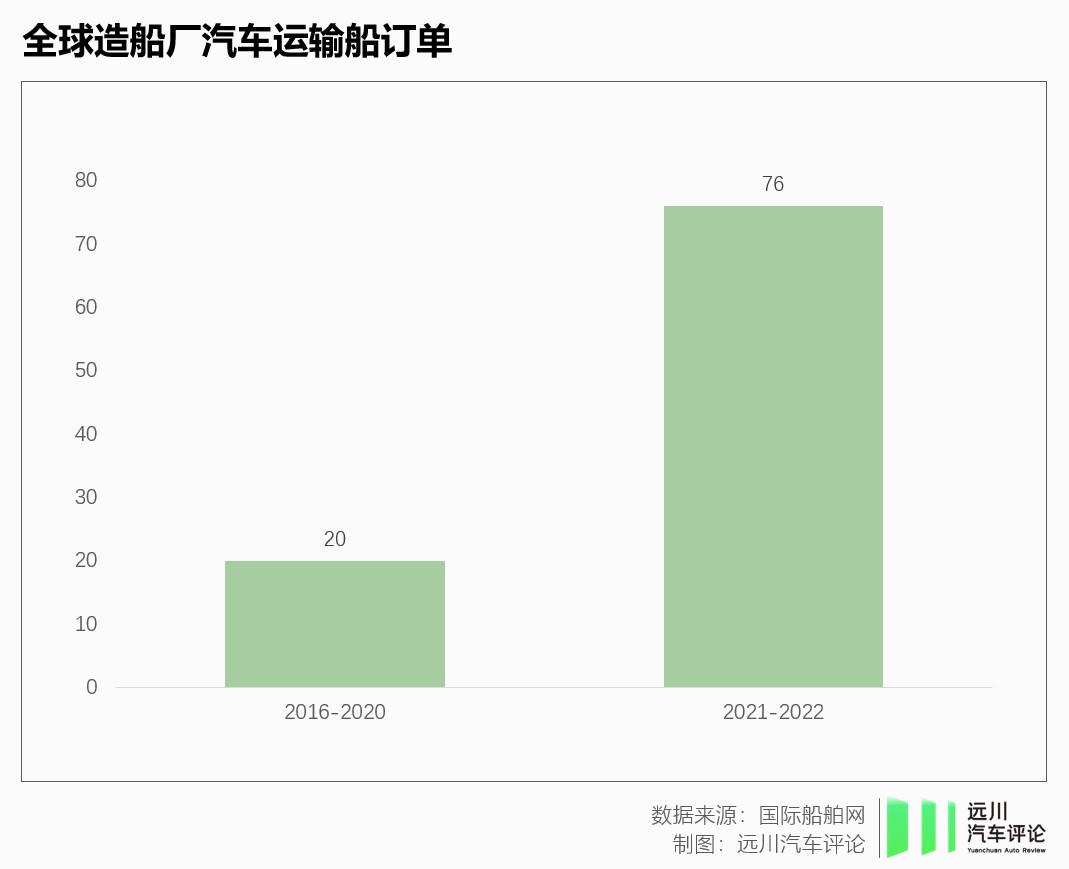

但自去年中国倍增式的汽车出口需求下,全球汽车海运运力很快出现短缺,而新造一条汽车运输船需要2-3年,这意味着汽车海运运力供不应求的状况还会持续。

今年10月,大型汽车滚装运输船的日租金一口气突破10万美元/天,有着百余年历史的全球最大航运咨询机构克拉克森研究也没见过这种阵仗,当场锐评“汽车运输船市场正在经历有史以来最强劲市场 。”

汽车运输船一船难求的场面,催生了一些妖艳的致富经:今年8月,中远海特通过研发特种支架,让旗下纸浆船能够运送汽车,讲出了一个“去程出口汽车,回程进口纸浆”的性感故事,一个月内收获了6个涨停。

面对离谱的运费和有价无市的运力,一些车企最终决定亲自下场。

今年初,上汽旗下安吉物流下订两艘汽车滚装船;晚些时候,比亚迪亦决定组建船队,斥资50亿下单新建8艘7700车位汽车滚装船——如果全部交付,比亚迪将成为汽车海运运力最强的车企之一。

08 中国汽车出海,运力只是最小的难关

尽管眼下海运运力不足给中国汽车出海带来了一些麻烦,但2、3年后,随着大批大载荷滚装船的交付,汽车海运运力又会回到相对平衡乃至供过于求的状态。

与之相比,各种合规要求、本地生产/运营/研发、知识产权乃至地缘政治,才是真正让人头大的问题,将会在更长时间内考验中国车企的耐心与实力。

比如隐私问题。全世界主要大国、地区都在将更严厉的隐私与数据保护推上日程。2018年,欧盟出台《通用数据保护条例》(GDPR),今年年中,美国也开启了《美国数据隐私保护法》(ADPPA)的立法议程。

这些法案并不是做做样子。今年7月, 大众就因一辆测试车在奥地利非法以摄像头采集周围信息,而被罚款110万欧元。对中国车企来说,这不仅意味着更高的合规成本,也意味着高度依赖数据哺育的智能化体验,中国在海外会更难施展。

同样,来自对手的知识产权诉讼也是一颗定时炸弹。今年秋天,因为来自奥迪的商标侵权起诉,蔚来进入德国市场时,主力车型ES7被迫改名为EL7——虽然很少有人会把蔚来ES7和奥迪S7混淆。

而在更大的层面,地缘政治的博弈正在深刻影响全球汽车产业的分工与合作。在拜登政府主导下,美国正在推动建立一条独立的新能源汽车供应链——从上游矿产原料到下游整车,芯片也正在被囊括其中。

或许谁也没有想到,在一个逆全球化时期,中国汽车出海会成为全球化的忠实捍卫者。而中国汽车想要走到日渐分立的世界中,海运运力不足的问题,确实只是一个小问题。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。