编者按:本文来自微信公众号 阿尔法工场研究院(ID:alpworks),作者:阿尔法工场平台,创业邦经授权发布。

01 海鸥多重“最”

近日,有媒体报道称,比亚迪(002594.SZ/1211.HK)表示其低价位的车型——海鸥,最快将于2023年第二季度上市。

海鸥将同时推出钠电池和锂电池两种版本车型,预计售价6万元-8万元,续航里程将达到300km-400km。

来源:无敌电动网

比亚迪海鸥路测谍照,来源:第一电动

一时之间,全网沸腾。

在成功令品牌实现向上跨越的“汉”系列之后,海鸥或是比亚迪最具战略意义的产品。

比亚迪主要的产品区间段(10万+、20万+)所在市场,已经打成一片“红海中的红海”。特斯拉连续降价,拉低市场价格中枢也不断下移,在这个当口,“向上打”+“向下打”,成为比亚迪寻找新突破口必然选择。

对比亚迪来说,“向上打”的难度,要远远大于“向下打”。

因为价格越向上走,品牌的价值就越重要。品牌的塑造,并不是一蹴而就的事情。

“汉”系列成功之后,比亚迪品牌足以支撑其在20万+叱咤风云、甚至在30万+也可以一试身手。但若再向上,比亚迪还需要更多沉淀和打磨的时间。

从市场角度来说,“向下打”也更具有现实意义。

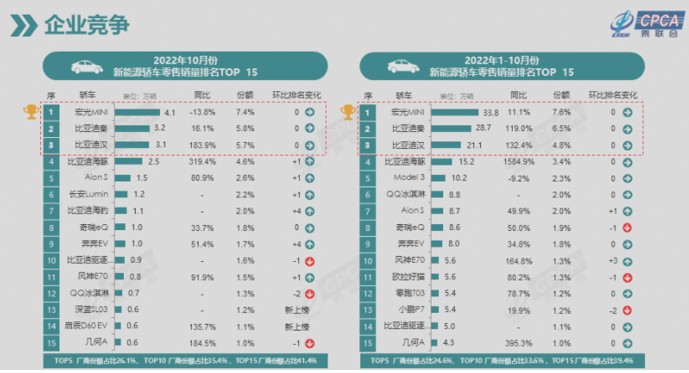

根据乘联会发布的全国乘用车市场分析报告,2022年10月,新能源乘用车零售55.6万辆,同比增长75.2%;1月-10月零售443.2万辆,同比增长107.5%,形成趋势性上升走势。

新能源车销量情况统计,来源:乘联会2022年10月全国新能源市场分析报告

新能源车市场份额统计,来源:乘联会2022年10月全国新能源市场分析报告

在所有销量中,A00级(轴距2米-2.2米,售价3万元-10万元)总零售量达到10.71万辆,占10月总零售销量的19.3%;A00级1月至10月的总零售销量约9.19万辆,占总零售销量20.73%。

如果将A0级(轴距2.2米-2.5米,售价5万元-10万元)市场算在内,那么,这将是除A级(轴距2.35米-2.79米,售价8万元-20万元)之外最大的市场,其增速之高,不亚于A级。

在比亚迪目前的产品线中,只有海豚勉强可以划进A00+A0的大领域,就价格而言,应是该领域的天花板。相较于如此广阔的空间,只有“海豚”这一款车显然不够。

有广阔的市场,有十足的品牌力和产品力,海鸥承载着比亚迪“制霸”A00级与部分A0级市场的“野望”。

此外,海鸥的意义还不止于此。

一方面,在规模效应愈发重要的当下,若比亚迪海鸥能够大卖,无疑将进一步降低比亚迪e平台的边际成本,从而为比亚迪带来更好的业绩表现。

另一方面,在广阔的下沉与出口市场,作为比亚迪最便宜的产品,海鸥也有望分一杯羹。

更重要的是,海鸥很可能成为打击竞争对手的利器。尤其像零跑汽车(9863.HK)、哪吒这样,靠5万+产品“走量”的造车新势力,或在即将开演的比亚迪海鸥VS五菱宏光缤果大战中,被抢走不少市场份额。

02 王者“降维”

先来看一下海鸥的竞争对手。

新能源轿车销量排行榜,来源:乘联会2022年10月全国新能源市场分析报告

无论从10月当月销量,还是从1月至10月累计销量, 宏光MINI EV都呈现一家独大的局面。

更为关键的是,在这一级别的竞争对手,因成本等因素限制,往往都不会在比亚迪的短板——智能化方面,花费太多成本。大家比拼的关键点,几乎都是比亚迪的长板,比如电池和电机。

比亚迪的产品力,已无需过多讨论。秦系列和海豚系列销量爆棚,足以说明比亚迪在中低端电动车市场的竞争力。

海鸥能否“制霸”江湖,关键是价格。

决定海鸥价格的,其一是成本,其二是策略。

在成本端,最大的可变成本是动力电池。比亚迪自身就是规模仅次于宁德时代的动力电池头部厂商,因此,决定比亚迪动力电池价格的关键因素,是锂和磷等原材料价格。

从原材料价格变化,分析比亚迪可能的定价策略,就显得十分有意义。

一种可能是,若锂价格等原材料在海鸥推出时仍维持高位,而海鸥采用了媒体猜测的6万元起售价格,且保留传闻中的e平台、海豚同款电机和300公里续航等“竞争力”元素,那么海鸥有望切下很大的一块市场。

当然,如果真的定价6万+,在原材料价格不断上涨的当下,比亚迪自身的利润也将非常微薄。

除非,比亚迪下决心加速行业大洗牌——用海鸥拉低整个A00级市场的价格中枢,让同档次的车型都处于不挣钱的状态——否则应该不会这么决绝。

若真如此,那些已长期巨额亏损、特别是其“走量”产品与海鸥处于同一价格带的主机厂,将面临前所未有的经营压力。毕竟,要保持和竞争对手在同一赛道,纵使持续降价,也不得不勉力为之。

而急功近利的资本,对项目亏损的容忍度越来越低。这些主机厂产品如出现销量与利润同时大幅度下滑,存活命运亦岌岌可危。

从历史看,比亚迪并没有用极端手段在国内一统江山的做派,出海才是其战略重中之重。

海鸥大概率会定价到8万左右,并与五菱宏光缤果一起,对整个5万+至10万+的竞争对手份额,形成强烈的虹吸效应。

03 搭载神器“钠电池”?

如果说中国新能源车行业的厂家们最恨谁,那毫无疑问是被认为夺走厂家大头利润的电池厂商。

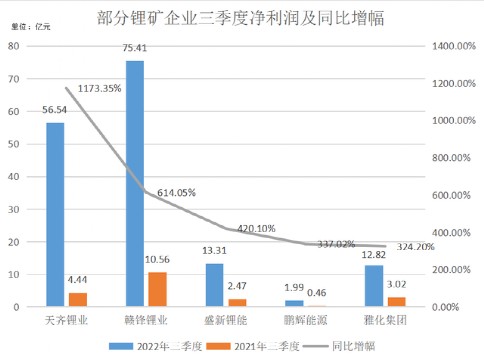

与大多还在亏损泥潭中苦苦挣扎的造车新势力不同,上游动力电池企业的三季报非常亮眼,不但营收创新高,净利润也多有大幅度增长。例如,鹏辉能源(300438.SZ)三季度净利润近2亿元,同比增长高达337%。

但与更上游的锂矿企业相比,电池厂商的业绩表现,也还是小巫见大巫。

锂矿企业2022Q3业绩,来源:每日经济新闻,阿尔法工场整理

碳酸锂价格走势图,来源:生意社

整车厂和电池厂必然不甘心大块利润被锂电上游抢走。在此驱动下,钠电池、钒电池、锰电池等纷纷崭露头角。

钠电池并不是2022年才横空出世的新产物,技术也难以被一家垄断。宁德时代(300750.SZ)、比亚迪、国轩高科和孚能科技(688567.SH)等在内的诸多电池厂家,都有对应的技术储备。

早在2021年7月,宁德时代就发布了第一代钠电池,号称在常温状态下,15分钟即可充入80%的电量。即便在零下20度左右的极寒环境,该电池也有90%以上的放电保持率。

横向对比来看,钠电池160瓦时的理论密度虽然赶不上锂电池,但在续航要求不太夸张的应用中,比如低速电动车、两轮电动车和储能电池等,钠电池的能量密度已足够使用。

另外,钠电池低温性能比锂电池强,安全性也非常不错。

最关键的是,钠电池的理论生产成本比磷酸铁锂低廉。

国泰君安(601211.SH)在《钠离子电池系列报告(一):钠离子电池蓄势待发》中提到,铜基钠离子电池原材料成本为0.29元/Wh,磷酸铁锂电池材料成本为0.43元/Wh,铅酸电池成本为0.40元/Wh。

相比其他技术路线,钠离子电池材料具备显著成本优势。

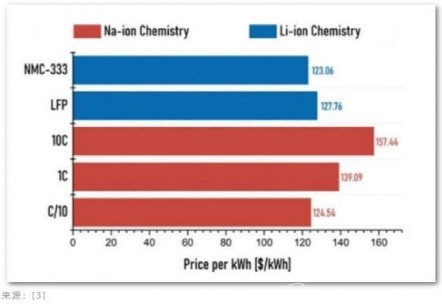

钠电池比锂电池便宜30%,来源:国泰君安研究所

但为何“待字闺中”良久,至今还没有任何一款搭载钠电池的车型问世?

答案或许是,在产业链仍未成熟的现阶段,制造钠电池无法体现其成本优势,甚至比锂电池更昂贵。

今年9月菲律宾大学发表的关于钠电池成本的研究报告中提到,固定场景,例如动力电池等速率要求更高的应用场景下,钠电池单位能源价格高于磷酸铁锂电池。

锂电池与钠电池价格比较,来源:菲律宾大学报告

钠电池技术距离产业链成熟,还有着相当的距离。而且,促使产业链成熟的催化剂,尚未到来。

当下,对主机厂,钠电池仍只是锂电池的备胎。主机厂会不会应用钠电池,要看锂价格会不会回调——若回调,则慢慢研发;若锂价持续高涨,则加速推进量产。

在A00级、低速电动车领域,钠电池确实有可能登场亮相,但大规模配备的情景,很难发生在2023年上半年。

据晚点Auto,比亚迪旗下动力电池公司弗迪电池承担钠电池的研发、量产任务,目前钠电池尚处于样品验证阶段。

一般来说,动力电池从研发到“上车”,到走完样品验证阶段,至少需要一年。一旦某个环节出现问题或者不及预期,必须打回修改。

“上车”时,须按照2021年1月1日正式施行的最新版国家强制标准《电动汽车用动力蓄电池安全要求GB 38031-2020》要求,还需通过包含单体电池、电池包/系统两大类共计21项安全测试。

作为比亚迪海洋系列的最廉价车型,若价格合适,海鸥有望在一系列“竞争力”元素加持下销量爆棚,并与五菱宏光缤果一起,上演一出精彩纷呈的大戏。

至于传说中的钠电池,距离“上车”还有很长的路要走,产业链的完善也并非在朝夕之间。在对能量密度要求较低的储能和两轮低速电动车领域,或许是钠电池更大的舞台。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。