编者按:本文来自微信公众号 豹变(ID:baobiannews),作者:李鑫,编辑:刘杨,创业邦经授权发布。

“五环外”是2018年最热的词之一。

这一年7月26日,发轫于下沉市场的拼多多在上海和纽约两地敲钟,登陆纳斯达克,首个交易日股价上涨超过40%。黄峥在上海现场发言时说,拼多多已经有超过3.44亿活跃买家。成立2年零11个月便成功上市,拼多多刷新了当时国内互联网企业的最快上市纪录。

一个多月后,这个纪录就被打破了。2018年9月14日,与拼多多、快手并称“下沉市场三巨头”的趣头条,同样登陆纳斯达克,当时趣头条成立仅2年零3个月。

比拼多多更凶悍的是,首个交易日,趣头条股价暴涨128%,盘中一度五次暂停交易,创美国当年IPO规模500万美元以上股票的最大首日涨幅,当天收盘市值46亿美元,折合人民币超过300亿。趣头条创始人谭思亮意气风发,表示“上市不是结束,而是开始”。

5年过去,拼多多和快手已长成真正的庞然大物,趣头条却面临退市的局面,股价长时间处于1美元之下,市值蒸发了99%。

3月21日,趣头条宣布,已于2023年3月14日收到纳斯达克关于将股票退市的决定函,并表示不会提起上诉。退市基本已成定局。

根据纳斯达克上市规则,上市公司公众持有的股票市值,要至少达到100万美元,收盘价应保持在1美元以上。然而,趣头条未能在180天的宽限期内恢复合规。此外,趣头条也未能在规定时间内提交2022年中期财报。

趣头条曾经是商学院重点讨论的成功创业案例,如今落得如此惨烈境地,到底发生了什么?

掘金“五环外”

管理学大师伊戈尔·安索夫曾对企业战略做出如下定义:弄清你的位置,界定你的目标,明确为实现这些目标而必须采取的行动。

安索夫还提出了一个战略理论分析工具,即安索夫矩阵。这个矩阵通过两个维度(现有产品/新产品、现有市场/新市场),把战略决策分为四个象限。

按照这个矩阵来看,趣头条选择的战略,其实是在“老产品、新市场”发力。

说是老产品,是因为趣头条基于算法的内容推荐模式,早在今日头条中有所体现。要知道趣头条成立于2016年,而今日头条成立于2012年。

趣头条和今日头条的真正的区别在于,趣头条选择了“五环外”,进入了数量更广也更下沉的三线以下城市人群。这和今日头条卡位一二线城市人群有显著差异。

根据官方数据,趣头条70%的用户来自于下沉市场,60%的用户是女性,年龄中位数40岁左右。凭借小镇中年,趣头条与今日头条实现了的装机重合度小于20%,可以说,趣头条就是五环外的“今日头条”。

当然,仅仅卡位下沉市场的“蓝海”还不能成功,还要进行具体的商业设计。

对于趣头条来说,其早期崛起商业模式的核心,来自对人性的两个维度的拿捏:收徒制获得新客户、金币体系促进活跃度。

所谓收徒,就是邀请好友,被邀请者就是“徒弟”。每收一名徒弟,师傅就可以获得金币和直接的人民币奖励。此外,徒弟分享、阅读、评论新闻,“师傅”也能获得“进贡”,也即金币奖励。

而金币体系则是对用户行为的直接激励,如果用户阅读资讯、签到、完成任务、参与分享等,就可以领取金币,而金币又可以兑换人民币。

这背后的机理是,将用户的生命周期从:获取-激活-留存-收入-推荐,转变为获取×裂变-激活-留存-收入。

这套裂变玩法,趣头条每个季度的财报中均有体现。在费用中,趣头条都会专门列出提升活跃度的“用户互动费用”(User engagement expenses)和提升用户数量的“用户获取费用”(User acquisition expenses)。

趣头条的收入来自哪里?很简单,广告。可以说,趣头条从创立之初,骨子里就是用广告基因来做产品,而不是一个新闻的端口。

在盛大游戏时,趣头条创始人谭思亮就是广告业务的负责人,他还曾经创办过广告公司。2015年,谭思亮以13.5亿元的价格卖掉一手创办的“互众广告”,套现近4亿元现金。

对于趣头条的商业模式,谭思亮曾简化为不等式M>N。所谓M,是用户点击广告产生的营收,N则代表拉新、促活的成本。只要M大于N,趣头条就能盈利。所以其本质是向用户买流量后,再卖流量。

凭借着社交裂变的玩法,2018年上市的趣头条,2016、2017、2018年的营业收入为0.58亿元、5.17亿元、30.22亿元,复合增速达到恐怖的273%。到了2019年,趣头条更是冲到55.7亿元的顶峰,同比增长继续增长超8成。而这些收入,几乎全是广告收入。

“刷新闻赚钱”失灵了

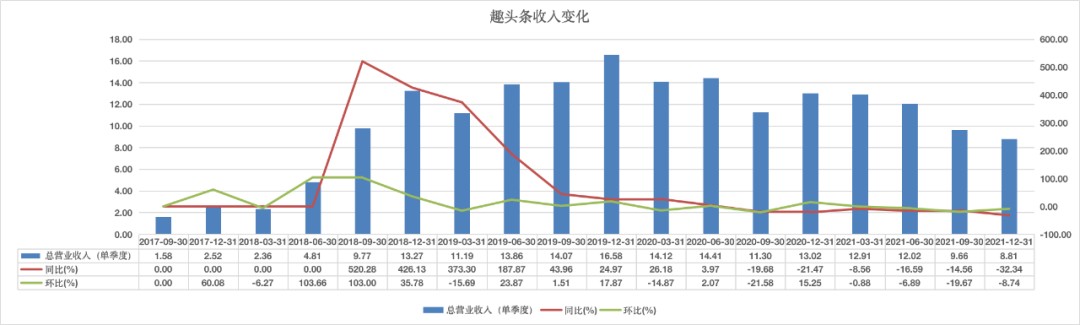

趣头条的下坡路也是从2019年开始的。从数据上看,自2019年四季度后,趣头条收入总体上一路下滑。

趣头条为什么快速跌落,可以从三方面观察。

首先是业务没有护城河。所谓护城河,翻译成大白话就是“对手进不来,客户出不去”的壁垒。如果没有护城河,企业的业务增长,会进入一种所谓“贼船型业务”的困境,即业务不断发展,但是客户不断流失,无法形成一个稳定的正向叠加结构,难以聚沙成塔。

对于趣头条而言,虽然深度洞察了人性,利用金钱激励设计出一整套裂变促进活跃度的方法。但这一打法,同行并无模仿难度。2018年9月,今日头条针对下沉市场推出极速版,同样可以做任务赚钱。

当巨头开始采用类似的动作下场竞争,“看资讯赚钱”就成为了一个不攻自破的壁垒。

况且,趣头条自己也并未将自己定位成网赚产品。

2019年,趣头条COO陈思晖接受36氪采访时表示,自己并不认同把趣头条定位为网赚模式。“一个月挣6块钱,用户干不了什么。只能说他留存两三个月后,在平台上体验一些有意思的玩法,然后增加用户和平台的关系和粘性。”

而巨头们相比趣头条的优势是,玩法同样,但内容更丰富,这对其构成碾压。

根据易观千帆发布的2021年2月信息流APP数据,百度极速版月活已经超过了5100万,今日头条极速版也超过了4600万,而趣头条只有789万。

同类产品的竞争之外,其他品类的竞争也将对趣头条进行跨界打击。典型如抖音、快手等短视频的崛起,也分走了大部分移动端流量。

据中国互联网络信息中心第50次发布的《中国互联网络发展状况统计报告》,截至2022年6月,我国短视频用户规模达9.62亿,较2021年12月增长2805万,占网民整体的91.5%。此外,短视频的用户使用时长甚至超过微信等即时通讯应用的使用时长。

趣头条其实也意识到了短视频对图文的冲击,在前两年推出了“趣多拍”和“老铁视频”两款产品,但这两款短视频APP最终都没能在市场上站稳脚跟。

最后,由于内容不佳,导致平台失去竞争力。

2020年7月,央视的“315晚会”曾曝光趣头条App上存在大量虚假广告,甚至涉及违法的赌博广告。这之后,趣头条被国内安卓应用商店下架,直接导致趣头条广告业务的大幅下降。

财报显示,趣头条2020三季广告和市场收入10.63亿元,较2019年同期的13.82亿元,同比环比均下降23%。反映出,趣头条过于依赖“黑五类”广告。

优质内容不多,趣头条却选择停止与自媒体作者的合作。2022年4月,趣头条方宣布,将于2022年6月30日停止自媒体创作平台的服务和维护,并已在4月21日下线了上传内容的入口,而在6月28日前未提现的创作者则将被视为自动放弃账户内的收益、余额将“自动清零”。

没有了创作者,内容哪里来?趣头条的回应是:“基于趣头条长远的内容生态规划,为进一步优化用户的阅读体验,趣头条与百度等多家第三方内容平台达成了内容层面的合作。”

模式无差异化,内容无差异化,趣头条难言有竞争力。

米读担不起“全村的希望”

虽然趣头条停止了和自媒体作者的合作,但在大的业务布局上,趣头条依然试图通过免费内容吸引更多用户,以此推动用户和变现能力增长。

这也让“米读”成为全村的希望。

米读是趣头条2018年5月推出的一款免费阅读小说App,同时在次年5月推出米读极速版。米读不仅入局网文赛道较早,而且仅用半年时间就收获了500万用户。到了2021年,米读日活用户数达到1000万。

从业务模式来看,米读和内核与趣头条雷同,都是用免费吸引用户,再通过广告变现。

从2020年起,米读在推动原创、孵化IP上花了不少功夫。比如先后推出扶持原创作者的“平民英雄”计划、爆款书籍打造计划;同时推出“天马行空征文比赛”等活动,保底分成、流量推荐、现金激励等方式,扩充创作者队伍。

但事实上,如果没有尽快建立起护城河,任何赛道将无可避免地面临激烈竞争。

米读所在的网文赛道就是如此。除了要面临阅文集团、掌阅科技、阿里文学等头部平台的竞争压力外,连尚文学、字节跳动旗下番茄小说、百度旗下七猫小说也是米读的劲敌。

论IP版权储备和优质作者,趣头条无法对抗阅文集团等网文平台;而要论平台流量,趣头条拼不过字节跳动、百度等互联网大厂;至于自制剧的编辑资源和资金实力,又拼不过背靠互联网巨头们的视频平台,米读似乎很难给趣头条带来更大的想象空间。

根据QuestMobile2020年12月数据,在免费阅读平台中,番茄小说、七猫小说、疯读小说,分别以6162万的月活、5434万月活、月活2371万,分列前三,而起初排名靠前的米读已不见踪影。

2022年3月底,米读发布公告宣布,4月1日起,米读的签约作品将陆续转签至阅文集团,后续也将由阅文进行运营维护。

自此,这个趣头条在财报上的唯一亮点就此隐匿。

如何看待趣头条?总体来说,这家公司创业的时间点、选择的战场、初期采取的增长打法都无可非议。但无论是趣头条App还是米读,都是在还没挖出抵御竞争的护城河时,就被巨头团团围住。

究其原因,或许是趣头条看似迎合了人性,但没有真正满足用户对于内容的需求。以至监管收紧以及巨头以更好的内容、更优质的品牌心智大兵压境时,企业瞬间变成待宰的羔羊。

而趣头条寄予厚望的米读,虽然在发力内容,但聚焦一二线人群的定位,又让其无法充分得到定位于三四五线市场的趣头条APP的支持。这意味着,一旦巨头以类似的姿势切入,只能惨淡收场。

商业竞争如履薄冰,一着不慎满盘皆输。但稍作反思我们也会发现,回归满足用户需求的、努力找到增长杠杆商业常识,或能帮助自己在商业竞争中多几分胜算。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。