编者按:本文由创业邦原创,作者雨乔。

备受瞩目的美国网约车公司Lyft今日上市,最终超越Uber,成美国网约车第一股。

当地时间3月29日上午,美国网约车公司Lyft在纳斯达克(NASDAQ)上市,股票代码“LYFT”,发行价72美元,估值243亿美元。

Lyft的三大股东,日本科技公司乐天(Rakuten)、通用汽车和富达投资公司(Fidelity)将成为最大赢家。此外,阿里巴巴作为投资方,在2014年,与科图管理公司和安德森•霍洛维茨基金共同领投了对Lyft的2.5亿美元投资。

Lyft前身是一项名为Zimride的拼车服务,后来在2013年正式更名为Lyft,目前主要在北美300多个美国城市和9个加拿大城市开展业务,有望颠覆1.2万亿美元规模的美国交通运输市场。

增长惊人,亏损巨大

今年3月1日,Lyft正式向美国证券交易委员会(SEC)递交IPO申请,希望抢在竞争对手Uber之前上市,成为美国第一家上市的网约车服务商。

3月18日,Lyft更新招股书,预计发售3077万股A类普通股,股价区间为62-68美元,一周后上调了发行价区间。道琼斯VentureSource表示,Lyft在上市前吸引的投资金额,已经超过了此前上市的任何一家美国初创企业。

据路透社分析称,Lyft发行价最终定位区间上限,说明投资者愿意忽视Lyft盈利之路的不确定性,而担心错过超级独角兽的收入涨幅。

在提交的IPO文件中,Lyft首次披露了公司财务状况。Lyft的规模在近两年快速增长,2018年实现营收21.6亿美元,美国市场份额扩大至39%,平台预定量为81亿美元,总乘坐次数超过10亿次,拥有3070万名乘客和190万名司机。

尽管如此,Lyft还远未实现盈利。

在收入增长的同时,Lyft的亏损也在不断扩大。文件显示,Lyft在2018年亏损9.1亿美元,比2017年的6.9亿美元增加了31.88%。不过据Uber公布的数据,其2018年全年亏损高达18亿美元。

沃伦·巴菲特(Warren Buffett)最近讨论了Uber和Lyft等无盈利独角兽面临的考验,他在接受美国消费者新闻与商业频道(简称CNBC)采访时表示:“投资者希望能在5年后得到10%的投资回报,但这些公司根本卖不出这些利润。”

无法实现或维持盈利、经营业绩不确定、法律法规等是Lyft面临的主要风险。

Lyft 的成长之路

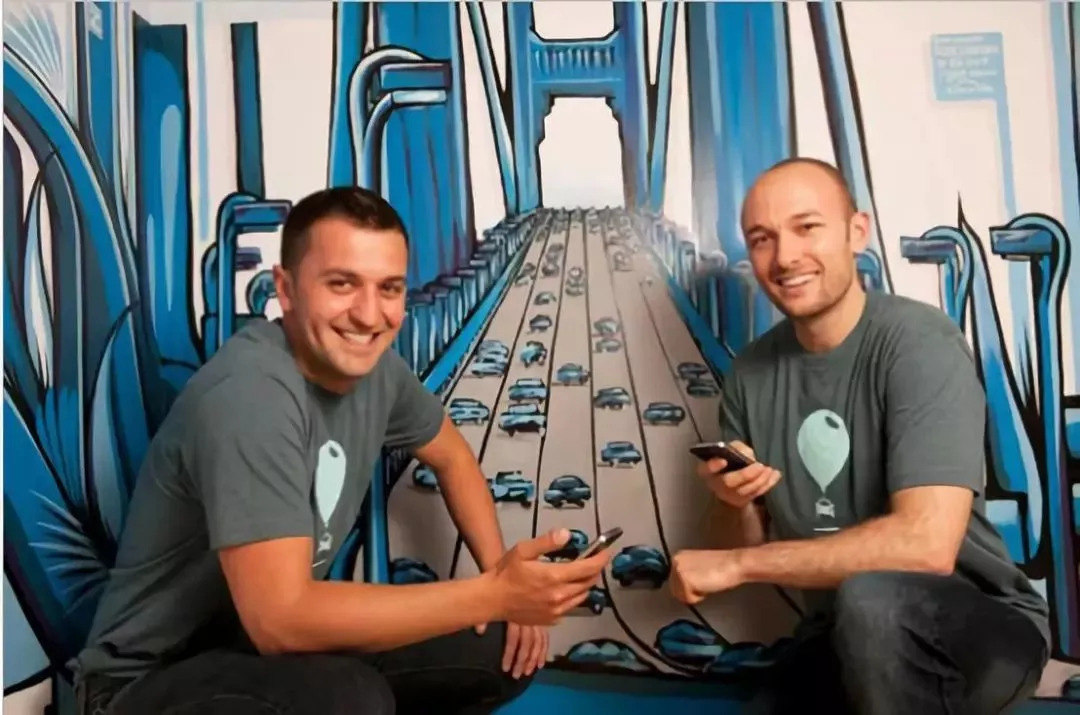

Lyft由洛根•格林(Logan Green)和约翰•齐默(John Zimmer)于2013年夏天推出,这两个年轻人在2007年成立了Zimride,后来成为美国最大的拼车项目。6年后Zimride成长为了Lyft,其标志性的粉色胡子logo火遍美国。

2005年,洛根在津巴布韦旅行时发现,当地人会共乘一辆小型面包车出租车,回到美国后他受到了启发,想在这里创造同样的交通方式。他开始着手为用户建立一个在线平台,让他们可以找到拼车服务。

为了纪念津巴布韦(英文Zimbabwe)这个有着强烈拼车文化的国家,洛根将这一平台命名为Zimride。

洛根通过朋友的介绍认识了约翰•齐默(John Zimmer)。在Zimride,洛根负责所有的产品和工程,而约翰负责营销和业务发展。

2010年Zimride已经三岁了,业务稳定,收入可观且仍在增长,但是约翰和洛根有更大的野心,他们的目标是提高路上所有汽车的占用率,为此,他们决定向普通消费者开放Zimride。

2013年5月,公司正式将名称从Zimride改为Lyft。

2014年,Lyft完成了由阿里巴巴、科图管理公司和安德森•霍洛维茨基金领投的2.5亿美元融资。

2015年,Lyft获得由日本在线零售商乐天(Rakuten)领投的5.3亿美元投资。

2016年,Lyft与美国汽车制造商通用汽车建立合作关系,通用汽车投资了5亿美元。

2017年,Lyft从KKR筹集了6亿美元资金,并与自动驾驶汽车初创企业NuTonomy建立合作伙伴关系。

截至目前,Lyft的业务已经覆盖了电动滑板车,电动摩托车,共享单车以及自动驾驶汽车等领域。

除了Lyft之外,全球网约车领域还有众多玩家,包括Uber,中国的滴滴,东南亚的Grab,Go-Jek,印度的Ola, 中东的Careem,巴西的Cabify等等。

Lyft的上市如此受瞩目,还有一个原因是,它可能成为2019年上市的第一个超级独角兽。在市场逐渐转冷的情况下,它的表现和投资者的态度,可能会对即将上市的Uber、Airbnb、Slack、Pinterest、Zoom等产生一定影响。

Lyft上市,Uber也不远了,那么滴滴呢?

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。