编者按:本文来源创业邦专栏快刀财经,作者朱末。

“一口牙=一辆宝马?”还真不是危言耸听。

继奶茶自由、车厘子自由、香椿自由后,如今财富准则又多了个新标的:看牙自由。

要知道,看牙都是按颗收费,补牙500+,根管治疗2000+,种植牙10000+,满口28颗功能牙,分分钟叫人破产的节奏。

事实胜于一切。可恩口腔2016年的财报中,排名前五的大客户一共花费130万,支出最多的在这家机构花费32万,比牙疼更扎心的,是付款时的肉疼。

第四次全国口腔健康流行病学调查显示,我国高达97%的成人正在遭受口腔困扰,龋齿人数高达5.6亿人,就医患者逐年递增。庞大的人口基数和牙齿患病率,随之形成一个千亿级的广阔市场,有业内人士预计,2030年中国口腔医疗将达到万亿规模。

门槛低、定价权高、毛利高达50%左右,易于标准连锁化且安全纠纷少,这种抢眼的赚钱生意,使得嗅觉灵敏的各路资本闻风而动,第一时间抢占市场高地。

据不完全工商数据统计,2017年到2018年民营口腔机构的数量由47033家跃升至54479家,仅2018年获得融资的口腔机构就有15家,创历史新高。

打鸡血式的“大跃进”背后,这场裹挟资本势力的口腔连锁品牌间的争夺战,已是硝烟弥漫,战火四起,洗牌风暴持续上演。

01

入局:资本扎堆砸钱赌未来

当潜在需求被逐渐激发,很快即成燎原之势。

2008年时,口腔医疗市场份额一年不过200亿,但时至2017年,半年的市场份额就已高达860亿,近十年间复合增长率达到56%,数字惊人。

与之相对的现实是,公立医院的口腔科整体地位薄弱,业务只处于尴尬的维持状态。而个体牙科诊所则面临水平技术参差不齐的问题,这就给民营牙科企业留有大量可充分发挥的空间。由于终端产值更高,更能体现服务的附加值,连锁经营成了利润最大化的主流路径。

哪里有利润,哪里就有资本的触角,逐利而生的资本,自然不会放过大好机会。2014年4月,瑞尔齿科宣布获得新天域资本领投的第三轮7000万美金投资;同年6月,联想控股与拜博口腔连锁签下10亿元人民币战略投资协议,先发制人,拿下一子。

值得玩味的是,在2015年以前,口腔医疗项目中获得融资者寥寥,但自此之后,短暂的平静就被彻底打破,资本大鳄扎堆涌入,投资门槛被抬高至亿元起步。一时间,各大牙科连锁品牌如雨后春笋般相继崛起,成为资本热捧的宠儿。

“我们现在想要约几家口腔连锁面谈,至少都需要排队两个星期或者一个月。其中有一家我们特别想投的,通过熟人牵线等了一周终于见到面,话没说几句,对方就直接给拒了。”一位保险公司战投部的负责人在屡屡受挫后无奈抱怨,足见口腔行业的火爆程度。

再来看一组数据:

2016年8月23日,大型口腔连锁品牌欢乐口腔完成纪源资本领投的8500万元B轮融资,2018年6月,欢乐口腔再度获得君联资本领投的4.5亿元B轮融资;

2017年4月1日,马泷齿科获得由金浦基金领投,源星资本、弘晖资本共同跟投的1.1亿人民币C轮融资;

2017年4月6日,万达与华西口腔签署战略合作协议,计划投资90亿,在全国各地开设300家牙科诊所;

2017年8月,瑞尔齿科宣布完成由高盛集团和高瓴资本共同投资的9000万美元D轮融资;

2018年1月,摩尔齿科完成亿元级B轮融资;2月,友睦口腔宣布完成6500万元人民币B轮融资;

2018年6月16日,泰康人寿出资20.6236亿元人民币投资拜博医疗51.56%的股权。

如同悬在头顶的达摩克利斯之剑,资本强力加持的背后,实则意味着口腔品牌间即将到来的激烈角斗,为夺得先机,一场声势浩大的“跑马圈地”运动,在各大口腔连锁品牌间疯狂上演。

从1999年创办第一家诊所至发展到30多家,瑞尔齿科用了整整15年的时间,随着资本介入,从30家扩张至70多家,只用了2年不到,并计划在2025年前,建设成拥有1000家诊所的口腔医疗机构,可谓野心勃勃。

背靠联想,财大气粗的拜博口腔在2015年底全国门店数为135家,短短一年后便发展至200家,覆盖全国24个省份,攻城略地虎视眈眈。

自2013年底马泷齿科进入市场后,在三轮融资的支持下,5年间快速完成16座城市、21家齿科诊所、2家义齿加工中心、1家教育培训中心和1家采购中心的全产业链战略布局,咄咄逼人不可小觑。

于深圳起步的欢乐口腔,在A轮融资完成后,也迅速在全国10多个城市建成8家口腔医院和70家诊所,并喊出百家门店的目标。

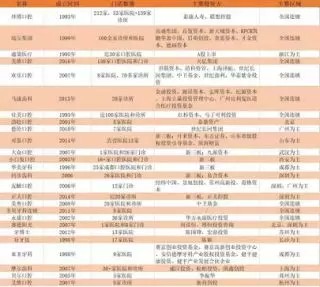

▲各口腔连锁品牌现状

资本不断注入的“兴奋剂”,足以让人迷失理性。繁荣表象之下,矛盾和问题如同滚雪球般越积越多,最终成了压倒性的灭顶之灾。

021

中局:“盲目”扩张后急速坠落

当进场者越来越多,分得的蛋糕自然越来越少,由此产生的抢地盘、挖医生、营销战愈演愈烈,谁先停下谁先死。

资本的助推不仅未能促进行业的良性发展,反而让一众口腔连锁企业在规模数量高速增长的同时,深陷重资产模式的泥淖,集体亏损,大面积崩盘。

2017年年初,曾经放言5年内打造成国内一流口腔连锁机构的奥克斯口腔,因经营不力难填资金窟窿正式停业,从2016年2月宣布开业到关门,历时仅1年。

作为国内最大的民营口腔连锁,2015-2017年,拜博口腔净亏损金额分别为6.91亿元、7.95亿元、7.93亿元,三年亏损超过20亿,尽管2018年拜博口腔仅新增一家门店,但亏损状态并未因此得到好转。

不同于常规类型的连锁机构,一口气开几百家诊所,在医疗领域想要走通并非易事,在未及充分评估风险的基础上大肆圈地,急功近利定遭反噬。

1. 过度依赖资本,资金链长期紧张

口腔机构“大步流星”式的发展背后,离不开资本的支撑,但水能载舟亦能覆舟,遑论这段关系是建立在脆弱的利益之上。

口腔医疗诊所单个门店的投资通常在4000万-6000万元之间,即便将费用再缩减,每家门店的投资数额也不会低于千万元,一年若以几十家门店的速度扩张,则是几亿元的投入费用,融资因此成了最大的保障,当中万万不容有失。

医疗投资的实践性驱动属性决定了快速盈利难度较大,品牌打造与患者品牌意识的形成需要长期培养,就算是有可观市场营销经费的支持下,形成气候,最快也要5年左右,这就造成就医人数远远跟不上门店扩张的速度。而医护人才、技术设备、市场开拓等方面的费用又居高不下,造成亏损持续拉大,盈利遥遥无期。

资本需要在“一进一退”中获利,上市是投资人退出的便捷途径。但这条路走得并不顺利, 目前口腔/齿科的A股上市公司仅有通策医疗,瑞尔、拜博等口腔机构虽经过了多轮融资,但上市进程一拖再拖,主要症结在于前景与盈利情况不好预测,难以满足A股上市连续三年盈利的条件,导致最后关头被否,无法上市。

再者,口腔医疗机构一旦上市,投资机构势必对公司业绩有严格要求,重重压力之下,部分口腔医疗机构为维持扩容速度,不得不放弃直营模式,转而寻求更加简单便捷的加盟连锁道路,走入另一种恶性循环。

可以看到的是,资本的热情正在“消失”,已有大量资本直接放弃投资并转卖,部分口腔品牌不得不另寻投资方。但今时不同往日,融资环境早已不复当年盛况,资金链断裂引发的多诺米骨牌效应,哀鸿遍野。

2. 管理问题频出,口碑形象大跌

事实上,医疗机构有服务覆盖半径,跨区域之后,不同机构的医疗质量由同一个品牌来维系,需要强大的内部管理和把控能力,稍有不慎便是南橘北枳。

口腔医疗连锁在全国进行扩张的时候,一般通过“收购+自营”相结合的方式拓展到新的区域,组织关系因此变得复杂,在异地非但不能形成有效的协同效应,同时还面临当地已有强势品牌的打压。

加之各地政策和环境不同,在市场营销、资源整合上,必然面临标准化和个性化的平衡问题。如何确定适合提供服务类型的地域市场,确定当地消费者的喜好,应对当地市场的竞争,成功将新机构整合入现有的控制结构,都亟待解决。

只顾抬头狂奔的口腔机构,根本无法提供足够的管理能力和医疗资源,“野蛮生长”背后,诸多管理问题接踵而至。

拜博口腔曾多次陷入到维权纠纷中,以至于不得不公开表态:“我们需要判断扩张速度是否存在风险,要看现有的管理资源能否驾驭已开店的质量。”

加盟带来的种种弊端,让“烦不胜扰”的瑞尔齿科决定停止跟风,宣布五年内不再做加盟,潜心打造品牌。

口腔医疗本就立足于服务,专业度要求极高,要面子不要里子的做法,无异玩火自焚。

031

破局:从活下去到跳出来

当潮水退去,就知道谁在裸游。

粗犷式的发展模式,同质化的竞争内容,使得口腔机构的生存空间愈发逼仄,头部的口腔连锁品牌们纷纷开始回归医疗本质,从不同的象限寻求突破。

美维口腔摈弃传统的自建门店模式,改而选择对非公立牙科诊所的入股和收购,通过引入“事业合伙人”机制,实现多方共赢,从片面依靠门店获客到借力生态圈为旗下品牌导流,美维的不走寻常路,清晰的使自己与对手区隔开来。

截至目前,美维整合加新建品牌,如江西中山口腔、天津爱齿口腔、昆明韩美口腔等,业绩都同比增长近1~2倍。

欢乐口腔则重新打造细分市场,从“预防大于治疗”的理念入手,主攻口腔预防治疗技术,同时在商业模式上不断创新,紧跟数字化口腔大趋势,全面推广数字诊断技术,找到自己的护城河。

拜博口腔将品牌下沉,定位于广大白领阶层和小康家庭,调整产品结构与定价,从源头改善用户舒适化体验,比如打麻药前,拜博的医生会先用棉签在牙床上抹一层表麻,让患者不用忍受针头的刺痛。

在战略方针上,拜博采用多路并进的方式,为吸纳人才,保持稳定,拜博口腔做过的收购基本都保留了原团队。在拜博的下一步计划里,将通过需求端驱动,依靠经营模式的改变,自主推进技术突进,最终实现产业链重构。

纵观整个口腔市场,虽尚未有“巨无霸”体量的龙头企业出现,但格局已经初定,黑马“跃出”变得越来越难,赛道即将关闭。

子弹上膛,真正的战争才刚刚开始。虽群雄割据各有千秋,但历史何其相似,亦如当年的团购“千团大战”,曾经的“移动出行”斗法,如今的“共享单车”之争,胜负终有定论。

不妨拭目以待。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。