编者按:本文来源微信公众号新剧观察,作者 卡箩,创业邦经授权转载。

爱优腾内容自制、演员限酬、版权价格下行、会员增速放缓、广告市场不景气,这些因素最终叠加之后,内容制作方成为最大的承压方。

无论是头部内容制作公司,还是依赖爱优腾的中小型内容制作方,甚至是视频平台自制内容的承制方,都承受着行业的系统性风险。

而在视频平台会员增长进入联合营销手段下的变相价格战的情况下,制作方更加需要做好继续降低成本的准备。

视频平台估值逻辑决定

会员规模指标至关重要

新剧观察(ID:xinjuguancha)在之前的文章中就曾对国内的视频网站发展阶段进行了大致划分,简单来说就是资金换流量、内容驱动下的会员时代、自制为王与优化成本的平台化阶段。

第一阶段:以流量为核心的圈地运动,引发了网络视听版权内容的爆发式增长,各网络视频平台以资金换流量,版权采购价格一路飙升。

第二阶段:以付费业务为依托的独家内容抢占,内容自制开始起步,“会员+广告”的业务模式形成。这一阶段奠定了背靠BAT的爱奇艺、优酷、腾讯视频的三足鼎立行业格局。

第三阶段:自制为王,优化成本,实现从内容吸引到平台吸引的转变。

爱优腾目前仍然处于第二阶段到第三阶段的转型阶段,视频平台尚未实现平台吸引这一发展目标,这也就决定了扩大会员规模,依靠内容奠定广阔的会员基础仍是重中之重。

对于互联网企业,尤其是持续亏损的互联网企业,其估值逻辑往往是按照用户规模乘以单用户收入,因此会员数据至关重要。爱奇艺的独立上市,使得该核心数据成为公开信息,也是其每一期财报披露的重要看点。而属于同一梯队的腾讯视频和优酷视频的母公司腾讯控股和阿里巴巴也必须就会员规模等关键数据进行一定披露,以此来保障资本市场对其这一持续亏损业务的信心。

捆绑销售模式

扩大受众规模

突破基数限制

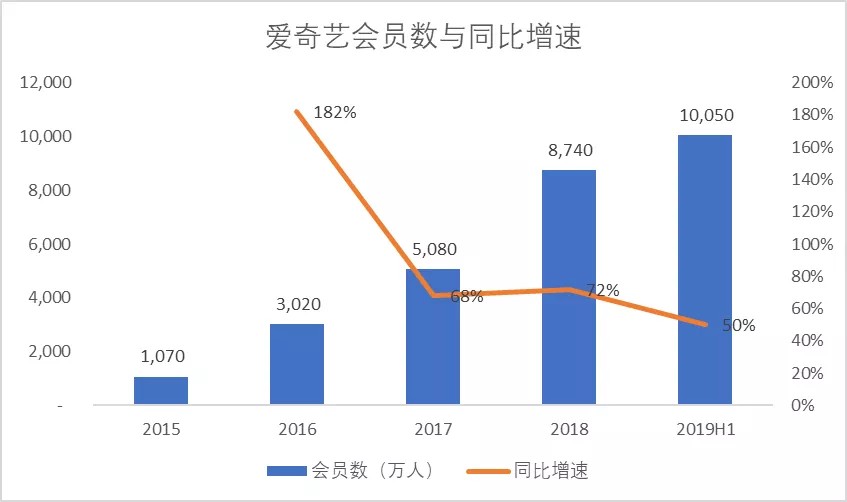

爱奇艺最新消息,截至2019年6月30日,爱奇艺订阅会员数破亿,达到1.005亿人,同比增长50%,成为首家披露会员数破亿的视频平台,付费率98.9%(未付费的会员为试用会员)。

从会员增量来看,增速放缓,爱奇艺2019Q2订阅用户净增数为370万,相较2018年同期的580万增量及2019年一季度940万的增量都有明显下滑。

这一点在腾讯视频和优酷视频的会员增量方面也同样有所显现。

腾讯近期披露的2019年二季度财报显示,腾讯视频订购账户数达到9690万,同比增长30%。

阿里巴巴虽然并未披露优酷会员具体数据,但是也提及了会员规模相较去年同期增长了40%。

根据爱奇艺、腾讯的解释,增量不足主要是受制于内容审核等因素,部分内容推迟上线的原因,但最根本的原因还是在于主力会员购买群体趋于饱和已经十分显著。据统计,作为我国视频VIP消费主力的20岁-35岁的年轻人约有3亿人,而目前仅三大视频平台的会员人数就已接近3亿,再考虑乐视、搜狐、芒果TV、PPTV等平台,主力购买会员已经基本饱和。

我国人口红利的自然增长阶段已经基本结束,增速放缓符合这一阶段的特征。为了解决增速放缓的问题,绑定营销、推出联合会员成为了视频平台拉新和维持老会员的重要手段。

视频平台退出联合会员的主要合作伙伴可以分为以下四类:

1.电商平台

随着消费者对品质追求的提高、付费观念的养成和行业发展的逐渐成熟,会员制度在B2C电商平台和视频领域都迎来了一轮热潮。根据艾媒咨询发布的《2018中国B2C电商市场监测报告》显示,超过六成的B2C电商用户使用过或有兴趣使用平台会员服务。

对于电商凭条的会员服务而言,价格优惠为重要卖点,其目的是能够有效为高频消费会员用户提供消费优惠。而视频平台作为重要的休闲娱乐场景,可以为电商平台赋能,为用户提供覆盖吃喝玩乐、多场景、全面化的服务。同时,视频平台广告创意和边看边买技术的成熟与应用,也使得电商与视频平台的结合更具战略意义。因此电商平台和视频平台的结合是消费场景和抢占用户闲暇时间的强强联合。

爱奇艺、腾讯、优酷在这方面均有联合会员推出。

优酷作为最大电商平台阿里巴巴的子公司,在电商合作方面自然是与淘宝深度绑定。2018年8月8日阿里巴巴推出了88VIP会员计划,淘气值1000以上的超级会员可以88元办理88VIP,普通会员需要888元。88VIP享有9大权益,包括精选品牌9.5折、天猫超市9.5折、天猫国际直营9.5折、数码家电专享购物券、专享爆款、优酷VIP会员、饿了么超级会员、淘票票全国卡、虾米超级VIP等。2019年8月8日,又增加了飞猪、万豪国际集团、爱康国宾的生态会员,95折的品牌个数从88个增加到了388个。88VIP导流作用明显,根据阿里巴巴2018年投资者大会披露,每100位88VIP会员让优酷新增38位用户,饿了么新增32位用户,淘票票新增27位用户。

腾讯在电商平台联合会员方面动作也是频频。先后与唯品会、亚马逊、京东进行合作,2019年8月15日又与苏宁易购联合推出会员计划,并且在价格方面优惠幅度大,仅需98元/年即可获得苏宁易购SUPER会员与腾讯视频VIP会员共计60余项权益(苏宁易购SUPER会员原价299元/年,腾讯视频VIP会员原价198元/年)。这一98元/年的价格定位直接对标了淘宝的88VIP。

爱奇艺也与京东达成战略合作,推出了共享的联合会员计划。

2.联名信用卡

信用卡推广一直是银行的重要业务,往往配合多种礼品赠送、VIP特权等服务。近些年随着视频平台的崛起,赠送视频平台会员也成为了信用卡的重要营销亮点。三大视频平台也均有与银行推出联名信用卡。

3.运营商

移动互联网技术与速度的提升是视频平台崛起的硬件基础,同时视频平台也是网络数据流量使用较多的应用,因此视频平台也尝试与三大运营商合作,在定向流量和会员优惠或赠送方面大做文章。如腾讯与联通推出大王卡、阿里巴巴与联通合作的阿里宝卡降低包括视频APP流量费用,爱奇艺与联通、电信合作退出宽带及流量业务办理送会员等活动。

4.其他

其他联合营销则包括腾讯与喜马拉雅、饿了么与优酷、爱奇艺与微博等。喜马拉雅在腾讯战略入股后实际上与腾讯视频为关联企业,饿了么与优酷也同属阿里阵营,这种流量共享、服务打通是这类合作的基础。

联合营销促进会员体系成熟

ARPU下滑最终制作方承压

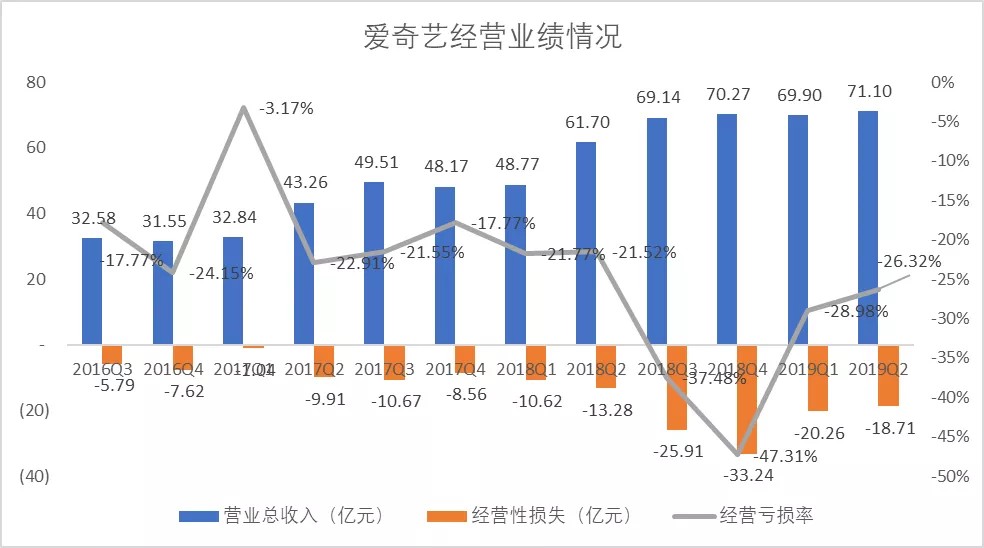

爱奇艺二季度营收增长、亏损环比减小,核心原因来自于内容成本占比降低。由于从内容制作到排播上线一般需要1-2年的时间,故而目前的内容成本还未完全反应演员限酬后的市场价格,未来仍有内容成本下行的空间。但在电话会议中,爱奇艺也提到第三季度受内容排播与广电总局短期规定的影响,综艺和剧集方面的头部内容将延迟上线,这会给会员增长与广告收入带来一定压力,但该影响最多影响到10月15日,10月中旬以后,头部内容会陆续上线。

收入细分来看,会员和广告收入依然是最主要的收入来源,具体而言:

1、会员收入34亿元,同比增加38%(基于优质内容,订阅会员数量的稳步增长);

2、网络广告收入为22亿元,同比下滑16%(宏观经济环境、内容发布的延迟影响);

3、内容分发收入5.18亿元,同比减少4%,由于内容上线递延;

4、其他业务收入9.8亿元,同比增长82%(“一鱼多吃”生态形成,游戏、文学、艺人经纪等泛娱乐领域收入贡献提升)。

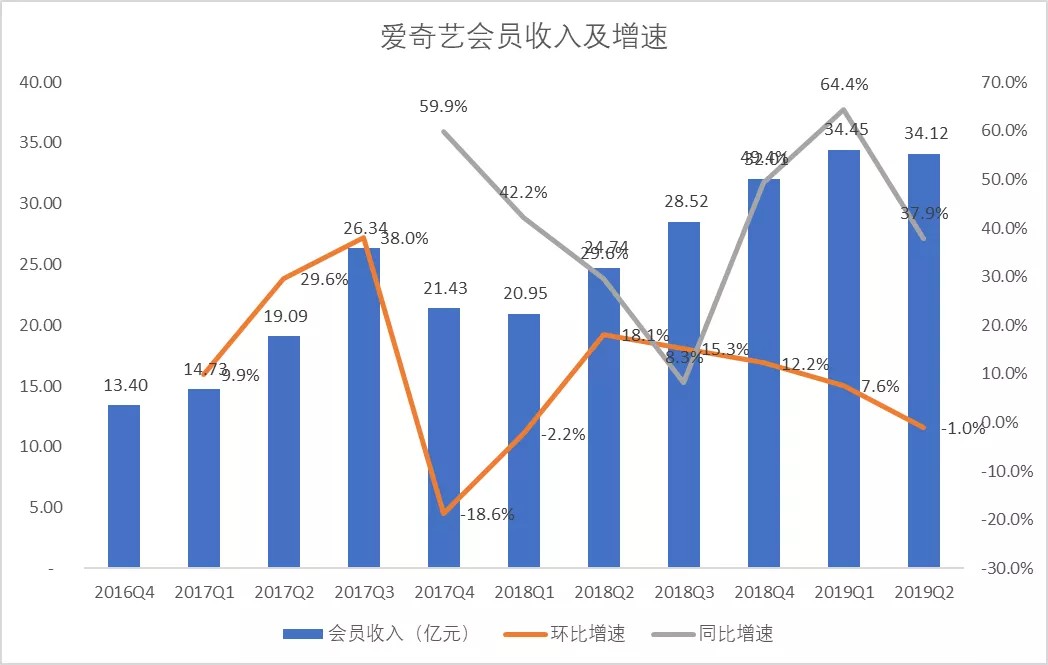

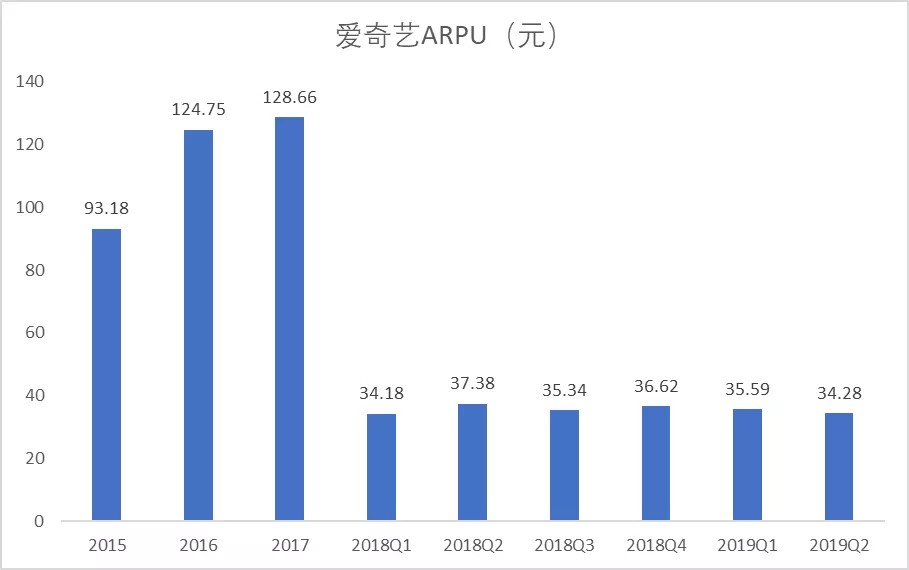

会员收入方面,爱奇艺会员收入增速有所放缓,这一方面是由于会员数量增速放缓有关,另一方面则是由于ARPU(Average Revenue Per User,即每用户平均收入)略有下降所致。

下图反应的ARPU可以简单理解为爱奇艺现有会员人均的季度会费。2019年二季度相较2019年一季度下降约1元,相较2018年二季度下降约3元,这和联合营销手段的采用以及视频平台进入会员拉新及老会员存量博弈阶段有关。

视频平台之间的会员营销博弈以及价格战,实际最终承压的还是制作方。这一点从爱奇艺的财务状况,尤其是应付账款周期可以得到印证。爱奇艺的主要存货可以理解为短期及长期的版权授权,综合来看,爱奇艺对剧集、电影、综艺的制作方付款节奏有所放缓,从2016年的平均95天增长至2018年的106天。这也是视频平台随着在影视文化产业链中地位的提升所带来的必然结果。

总结

视频平台在经历了年烧数百亿的版权大战之后,随着2018年的行业大调整,已经成功实现了谈判地位的大反转。

制作公司为视频平台打工的局面已经形成,而视频平台为了突破会员天花板采取的联合营销手段实际上变相开启了价格大战时代,而这最终的成本传导依然是制作公司承压。

内容成本的下降趋势短期内不会逆转,行业生态的调整只是刚刚开始。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。