图片来源:壹图网

编者按:本文来自国泰君安证券研究(ID:gtjaresearch),作者,创业邦经授权转载。

酝酿七个多月后,海尔集团旗下港股上市公司海尔电器私有化方案正式出炉。

7月31日晚间,海尔电器(01169.HK)与其控股股东海尔智家(600690.SH)联合发布公告,宣布海尔智家拟以协议安排的方式私有化海尔电器。

计划生效后,两大白电上市平台将合二为一:海尔电器成为海尔智家的全资附属公司;而海尔智家H股将以介绍方式在香港联交所上市,实现“A+D+H”的资本市场布局。

此前,海尔在资本市场的表现一直和其营业规模的增长耦合不到一起,被市场认为跟其在A股和H股两家上市之间的相互持股,以及经营决策之间的成本叠加有着不可分割的关系。

当海尔决定重新梳理管理层结构后,低市值之困能否有效破解?国泰君安家电团队就此发布报告进行详细解读——

海尔智家私有化海尔电器,将从根本改善公司治理和效率。但如果我们仅仅将此次私有化看作是一次优化股权治理结构之举,就会错过对海尔价值的深度重估。

01

海尔合体

海尔智家(前身“青岛海尔”)于1993年在A股上市,海尔电器于1997年在香港上市。

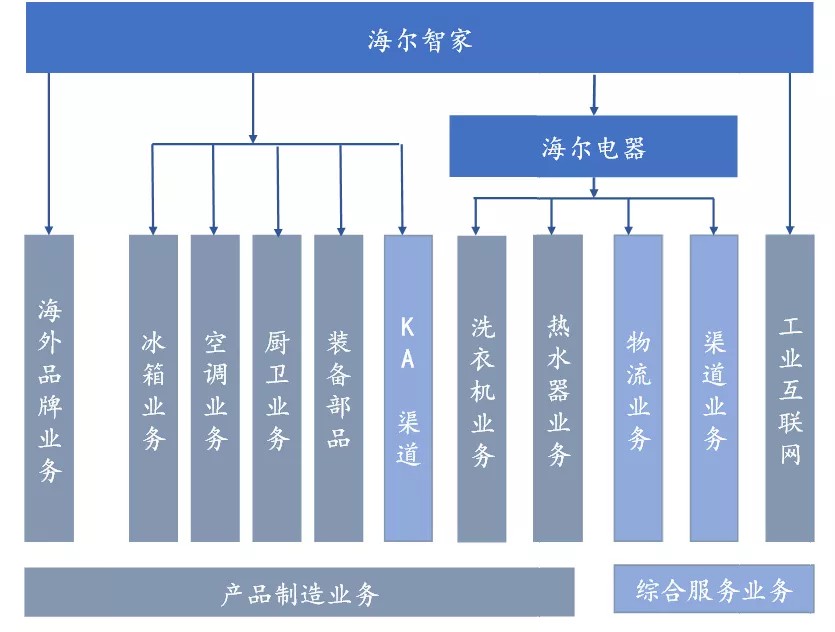

对于A股和H股的双上市公司结构,我们可以简单理解成:A股上市公司主做制造业务,H股上市公司主做物流和服务。

此后,两家上市公司有了两套管理团队,长期以来在海尔内部形成了“代码模式”:A股上市公司的团队叫690,H股上市公司的团队叫1169(分别是两家上市公司的股票代码)。

但管理上的无边界模式和业务上的大范围交叉,也成为效率磨损的一粒沙。

比如海尔电器在集团内部虽然被定位为“综合渠道平台”,但仍然持有洗衣机和热水器两大业务。

另一方面,通过海外并购(GEA、AQUA、Candy、FPA)取得的洗衣机和热水器业务,却属于海尔智家的管理范围。

▼ 海尔智家和海尔电器

职能重叠带来效率磨损

数据来源:公司公告,国泰君安证券研究

渠道方面,海尔电器洗衣机/热水器产品的出口以及KA 渠道销售需要通过海尔智家平台进行;而海尔智家各个制造事业部产品在自营电商和经销商等内部渠道的销售则需要通过海尔电器分销业务进行。

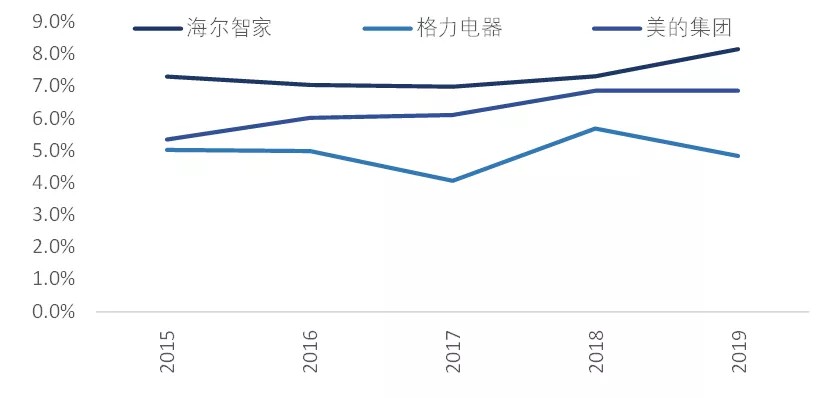

▼ 海尔销售费用率大幅高于格力、美的

数据来源:公司年报, 国泰君安证券研究

▼ 渠道分销业务

在上市公司内带来更高销售费用

数据来源:公司年报, 国泰君安证券研究

效率磨损带来的后果十分惨痛。

在白电三巨头中,海尔两家上市公司的营业额总和与美的非常接近,更是超过了格力,但海尔智家和海尔电器的市值总和却远低于美的和格力。

此次海尔智家私有化海尔电器的交易方案就是在此情况下应运而生。

▼ 海尔合体图解

图片来源:财经早餐

根据私有化方案条款显示:海尔智家作为要约人请求海尔电器董事会在先决条件达成后,向计划股东提出私有化海尔电器的建议,计划股东将获得海尔智家新发行的H股股份作为私有化对价,换股比例为1:1.60,即每1股计划股份可以获得1.60股海尔智家新发行的H股股份。

同时作为私有化方案的一部分,协议安排计划生效之日起七个工作日内,海尔电器将向计划股东以现金方式按照1.95港元/股支付现金付款。

协议安排生效后,

①海尔电器将成为海尔智家全资子公司(假设EB转CB方案生效),并从香港联交所退市;

②海尔智家将通过介绍方式在香港联交所主板上市并挂牌交易;

③计划股东将成为海尔智家H股股东。

至此,两家公司之间既清晰又模糊的一层窗户纸,终于有望被彻底捅破。

02

1+1>2

如何实现?

1、深度整合业务,提效降费。

通过私有化海尔电器,海尔智家有望完成中国区业务架构的统一,减少不必要的管理结构,并通过开启“全品类一体化”的内部深度整合,彻底统一海外和国内的管理,进一步提升全球运营效率。

▼减少不必要的管理结构

有望有效降低管理费用

数据来源:公司公告,国泰君安证券研究

2、解决股东利益分歧,实现股东利益最大化。

# 产业端:解决关联交易定价利益切割难题。

如出口方面,海尔电器的洗衣机出口部分销售给海尔智家的海外收购资产(GEA、Candy等)时的关联交易定价问题。

# 渠道端:解决渠道结算利益切割难题。

通过海尔电器旗下日日顺渠道分销的产品同时计入洗衣机的分类间销售收入(不包含分销业务的毛利),以及加上渠道服务业务(分销业务)应有的毛利空间后计入渠道服务业务的对外销售收入。

而通过海尔智家旗下销售公司/电商等直营渠道分销的产品直接计入洗衣机业务的对外销售收入。

其次,KA和专卖店渠道分属于不同平台管理使得渠道财务交易结算需要平衡利益(海尔智家负责KA渠道的财务结算,海尔电器负责自有专卖店渠道)。

3、更充分合理地利用货币资金,改善资本结构。

多次并购海外资产使得海尔智家现金较为短缺,带来海尔智家较高的财务费用。

同时可转债、D股发行等融资亦使得股东利益被摊薄(海尔智家2011年以100亿日元收购三洋电机在日本和东南亚部分地区的白色家电业务,2012年以9.27亿新西兰元收购新西兰国宝级家电斐雪派克, 2016年以55.8亿美元成功收购通用电气家电业务,2018年以4.75亿欧元欧洲家电公司Candy)。

▼ 多次并购海外资产

带来海尔智家远高同行的财务费用

数据来源:公司公告,国泰君安证券研究

数据来源:公司公告,国泰君安证券研究

与之相反,海尔电器现金充沛,目前持有约200亿元人民币的现金和短期投资,且无有息负债。

私有化海尔电器将使得公司可以从全局角度最有效调配资金使用,有利于充分合理利用货币资金,偿还债务,优化资本结构,降低财务费用。

03

重估海尔

不止于此

但如果我们仅仅将此次私有化看作是一次优化股权治理结构之举,就会错过对海尔价值的深度重估。

在过去十多年来,海尔一直在试图完成更深层次的自我再造。

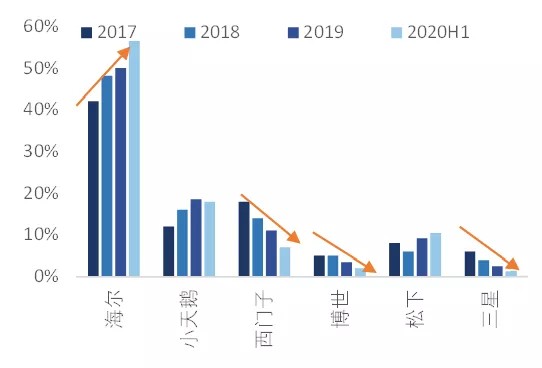

1、高端产品线市场地位稳固。

2006年,海尔成立高端家电品牌卡萨帝(Casarte)。

2019年卡萨帝品牌净收入达到 74 亿元,同比增长30%,在万元以上冰箱、洗衣机市场份额分别达到 40%、75.5%;在 15,000 元以上家用空调市场,份额达到40%。

▼ 卡萨帝持续高增长

数据来源:公司公告,国泰君安证券研究

从产品结构上看,卡萨帝作为海尔的高端品牌持续挤压日韩系、欧美系外资高端家电品牌份额。

2020H1,10000元以上冰箱海尔零售额占比高达47.4%,7000元以上洗衣机海尔零售额占比56.4%,贡献了绝大部分冰洗高端家电销售增量。

▼ 海尔10000元以上冰箱

份额持续提升

数据来源:中怡康,国泰君安证券研究

▼ 海尔7000元以上洗衣机

份额稳步提升

数据来源:中怡康,国泰君安证券研究

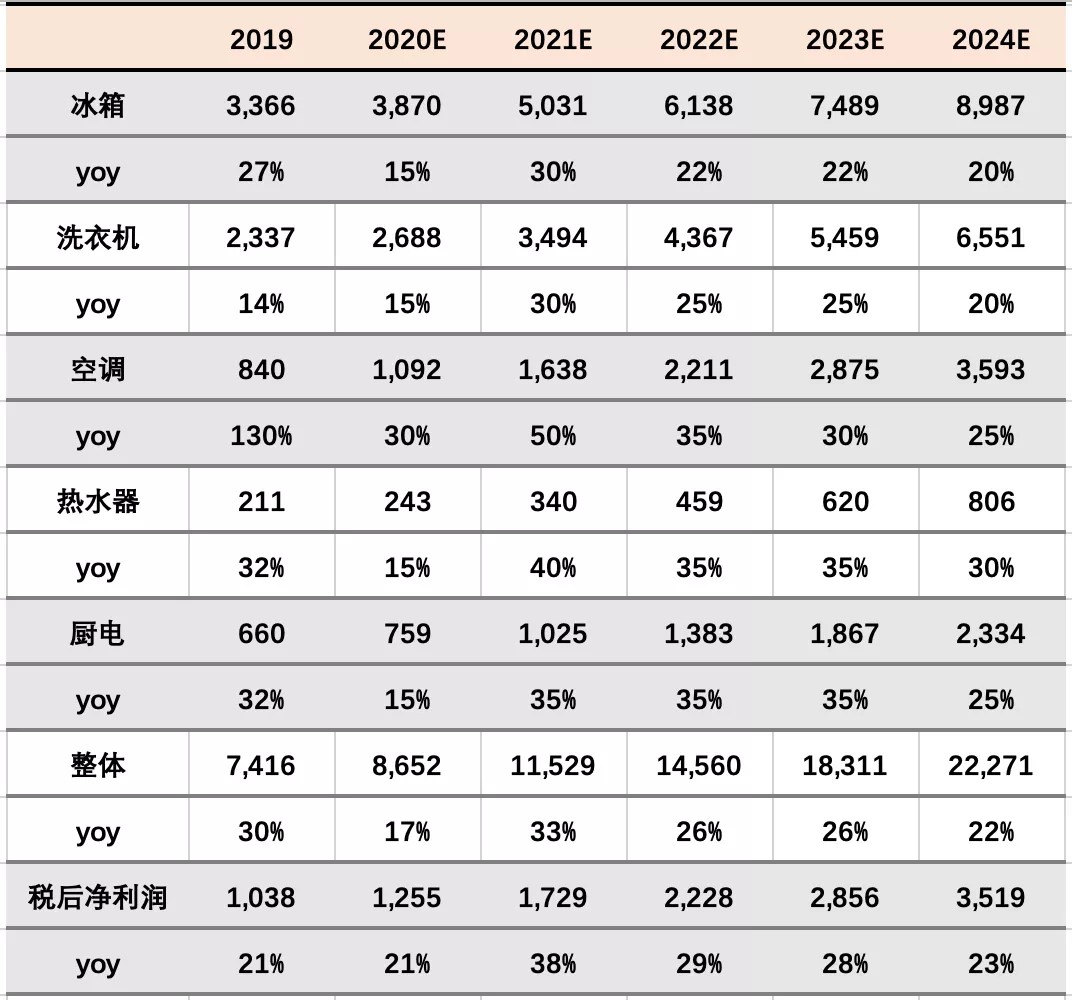

预计至2024年卡萨帝收入220亿元,贡献利润约35亿元。

整合全球优质资源带来的产品持续创新、智慧成套家电和高端前置渠道的全面布局以及13年持续投入带来的高端圈层口碑沉淀已成为卡萨帝高端家电定价权的3层护城河。

目前卡萨帝仍以冰洗为主,我们预计未来5年卡萨帝冰洗业务保持超20%的增速,叠加空调、热水器、厨电等各品类的全面拓展,卡萨帝收入仍将保持20%以上高速增长,进一步扩大高端市场优势。

▼ 预计至2024年卡萨帝

收入220亿元,贡献利润约35亿元

数据来源:公司公告,国泰君安证券研究估算(单位:百万元)

2、海外市场进入收获期,未来4年海外利润至少翻倍

自2011年起,海尔集团开启全球布局——

2011年,海尔以100亿日元左右的价格收购了日本三洋在日本和东南亚地区的洗衣机、冰箱等电器业务;

2012年,海尔又以7亿美元的价格,拿下新西兰家电企业斐雪派克。

两次收购为打造海尔高端品牌卡萨帝和缔造互联工厂打下坚实的基础,并同时在东南亚、澳洲、欧洲不断提升品牌形象和市场份额。

2016年6月,通用电气旗下家电资产(GE Appliance,下称GEA),被海尔纳入囊中,使海尔在一直未能突破的美洲市场落下一颗最强的棋子,海尔在家电产业的全球布局也基本得以完成。

▼ 收购GEA之后

海尔的全球品牌布局基本完成

资料来源:公司官方网站,世界地图素材来自58pic.com,国泰君安证券研究

以GEA为例。

自2016年6月被海尔收购,GEA在生产成本、生产效率、物流分销到产品推新、品牌营销进行了大量投资,成效正逐步显现。

产品结构上看,GEA的盈利短板集中在冰洗业务,在海尔强势的冰洗协同下,冰洗业务盈利能力有望持续改善。

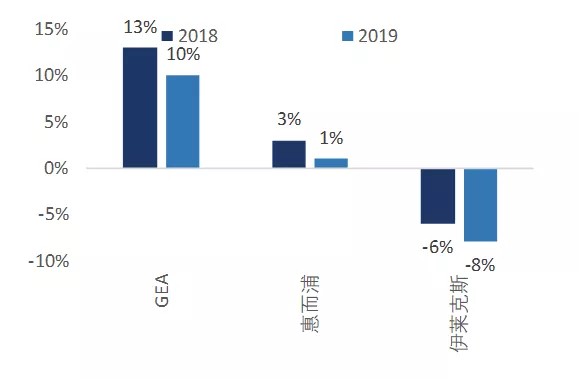

▼ GEA收入增速明显高于

北美家电巨头惠而浦(美元口径)

数据来源:Euromonitor,国泰君安证券研究

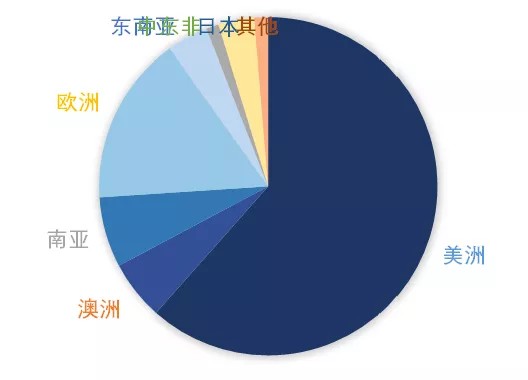

▼ 2019年GE Appliace

贡献62%的海外收入

数据来源:公司公告, 国泰君安证券研究

考虑到私有化海尔电器后,集团将进一步在全球范围内优化资源配置,我们预计海外家电业务税后净利率有望从2019年约2.3%提升至2024年约3.8%。

▼ 预计疫情后

公司海外市场利润持续高增

数据来源:Wind, 国泰君安证券研究

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。