图片来源壹图网

编者按:本文来自国泰君安证券研究,创业邦经授权转载。

“总的看,中国经济潜力大、韧性足的特点并没有改变,下半年我国经济增长将延续复苏的态势,全年有望实现正增长。未来货币政策将会更加灵活适度、精准导向。”

继8月3日央行召开下半年工作会议、8月6日发布二季度货币政策执行报告后,8月9日,央行行长易纲在接受新华社采访时,七天之内第三次就货币政策表态。

从上周发布的二季度货币政策表述来看,高层对国内短期形势判断确实更加乐观——报告中删掉了一季度报告中“我国经济发展面临的挑战前所未有”等表述,同时强调二季度GDP、进出口贸易“好于预期”。

此外,表述中还新增“精准导向”、“完善跨周期设计和调节”、“实现稳增长和防风险长期均衡”三个关键词,传达出更多货币政策“宽松不加码”的信号。

那么下半年货币政策边际是否会明显收紧,甚至出现宽松退出的政策拐点?国泰君安总量团队认为不用过虑——

市场“收紧”预期有超调倾向,但当前的经济情况并未达到宽松货币政策退出的条件。

另一方面,“宽松不加码”并不等于“边际收紧”或“宽松退出”。货币政策下半年仍处于看护状态,我们坚持十年期国债收益率“3%”是防线的判断。

01

当前经济情况未达到

宽松退出的拐点

从报告内容来看——

1、在强调经济复苏超预期的同时,二季度货政报告新增了关注“发展不平衡不充分”的问题。

报告强调了当前经济运行的两个风险:

#“世界经济不稳定性、不确定性较大”

#“我国经济运行中还存在一些结构性、体制性、周期性问题,发展不平衡不充分问题仍然突出”。

就后者而言,虽然生产、(房地产、基建)投资在二季度大幅拉动了经济复苏,同时我们也看到,以消费为代表的内生性动力仍然不足,尤其是上半年社零增长明显低于预期。

2、从政策目标的排序来看,依然是稳增长>防风险,经济增长仍然排在首位。

二季度货政报告在“六稳”、“六保”基础上,有两个新变化:

一是需求端政策表述弱化,重提供给侧。报告中重新添加了“坚持以供给侧结构性改革为主线”的表述。

二是,强调“防风险”并重。报告新增“根据疫情防控和经济金融形势把握货币政策操作的力度、节奏和重点”、“实现稳增长和防风险长期均衡”表述。

这表明政策确实从阶段应急宽松开始转向长远跨周期应对,政策重心从“一元(稳增长)”转向“双目标(稳增长+防风险)”,以及“稳增长>防风险”。

3、从三个核心金融风险因素来看,房地产、资产价格、宏观杠杆率并没有到触发货币政策边际收紧的程度。

# 房地产

二季度货政报告在强调坚持“房住不炒”;坚持“不将房地产作为短期刺激经济的手段”,指出要“实施好房地产金融审慎管理制度”。

但因为房地产总量调控政策的一以贯之,整体并未出现过热苗头,并不会因房地产触发货币政策整体转向。

# 资产价格

今年上半年以来金融资产价格的飙升与实体经济的背离,同样引起了货币政策操作层面的反思。

从金融稳定和防风险的角度,资产价格过度向上、向下波动都是货币政策不愿意看到的,因为这将有违于打造有韧性的资本市场的政策初衷。

与此同时,中美外部风险因素不断发酵,带来市场大幅下跌的隐形风险,也是货币政策要着力防范的。

# 宏观杠杆率

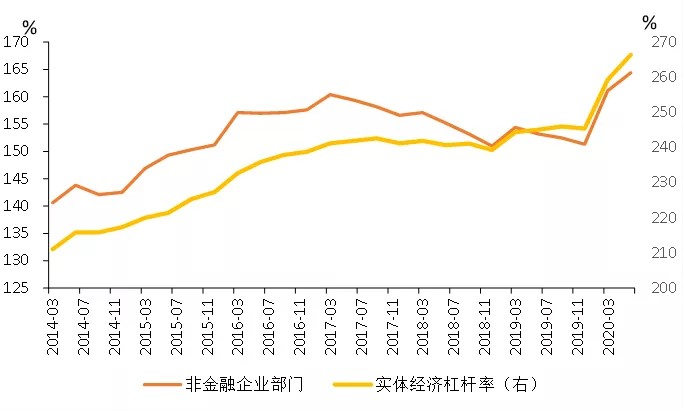

2020年上半年,在非金融企业部门推动下,宏观杠杆率跃升。我国实体经济杠杆率上升21个百分点至266.4%。

▼ 宏观杠杆率上半年上升21个百分点

至266.4%

资料来源:国家金融与发展实验室、国泰君安证券研究

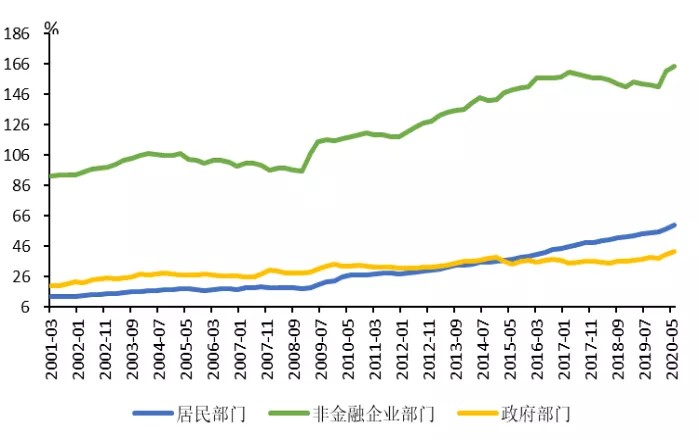

其中,非金融企业部门是主要推动力量,上升13个百分点,居民、政府部门分别上升3.9、4.0个百分点。

▼ 非金融企业部门

是杠杆率上升主要推动力量

资料来源:国家金融与发展实验室、国泰君安证券研究

从防风险的角度,宏观杠杆率的上升显然值得警惕。

二季度报告着重指出,“上半年为对冲疫情影响,逆周期调节力度有所加大,宏观杠杆率出现阶段性上升。随着经济增速向潜在水平回归,宏观杠杆率也将逐步回归至合理水平” 。

02

央行为何多次强调

海外低利率的弊病?

在央行二季度货币政策专栏4中,高层多次提及“维持货币政策常态化空间、不学海外搞零利率/负利率”,并详细阐述了对海外低利率政策的反思。

2020年一季度,作为应对疫情负面影响的工具,以美联储为代表的央行不遗余力地 “开闸放水”,流动性泛滥推动金融资产价格不断上涨。

▼ 海外央行重启零利率

数据来源:Wind,国泰君安证券研究

▼ 美联储资产规模激增

流动性泛滥推升资产价格

数据来源:Wind,国泰君安证券研究

数据来源:Wind,国泰君安证券研究

相比之下,中国央行一直维持着相对审慎的态度。

二季度以来,央行并未跟随发达经济体继续大水漫灌,反而前瞻地边际收紧。

在4月的政治局会议、6月的国常会上,高层先后强化了市场降准降息的预期,但均未兑现,反而央行延续鹰派表态,明确“不搞负利率”、考虑“政策适时退出”、强调“珍惜常规状态的货币政策”。

为何中国央行不追随全球央行搞大水漫灌?其原因我们认为有四点:

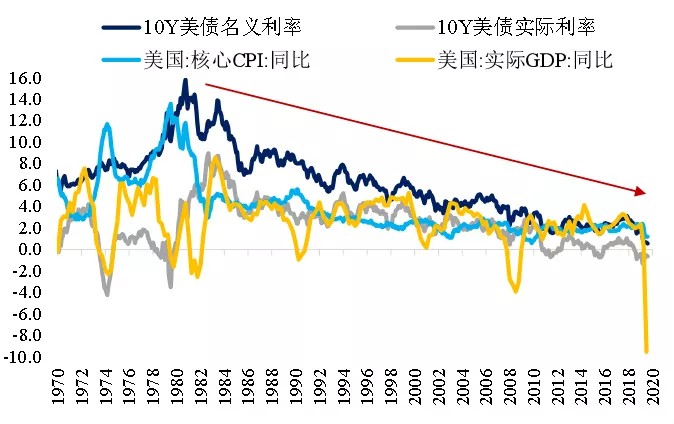

第一,从发达经济体实施低利率政策的效果来看,其经济拉动作用有限。

▼ 低利率政策并没有阻止

经济潜在增速和通胀下滑

数据来源:IMF,国泰君安证券研究

在《逃不开的低利率》报告中,我们曾经深度分析了低利率政策的两面性——欧美日央行实施零利率/负利率政策后,在刺激经济复苏的同时,并没有改变经济潜在增速下降和均衡利率下降的长期趋势,反而造成了诸多的负面影响。

第二,长周期视角来看,中国经济潜在增速更高,具体体现在中国人口抚养比相对较低、技术进步的空间与动能仍然很大、内需潜力优势巨大等长期结构性因素。

第三,短周期视角来看,中国的经济复苏突出全球,信用大幅扩张,下半年货政逆周期调节也暂无必要加码。

6月IMF再次下调2020年全球经济增长预期至-4.9%,较4月预测下修了1.9个百分点,而中国在全球范围内是唯一有望实现正增长(1.0%)的主要经济体。

第四,珍惜政策空间。央行强调低利率政策的弊病,是为了确保货币政策的可持续发展,也是为“十四五”规划和“双循环”格局更好地储备政策空间。

03

货币政策边际

不会显著缩紧

总体而言,我们认为,央行已经连续三个季度释放了相对矜持的信号,除非后续经济出现严重的衰退,否则货币趋势性宽松很难重现。

那么我们如何把握下半年货币政策的总基调,我们认为有三点。

第一、下半年降准、降息等总量货币政策淡化,更加强调结构性工具,核心体现在直达实体工具,支持小微、民企和制造业。

# 货币政策基调在保持“灵活适度”不变基础上,新增“精准导向”表态。

# 专栏1专门探讨了完善结构性工具体系,同时指出下半年“结构性”政策主要是提高政策“直达性”,加大对小微企业、民营企业的支持。

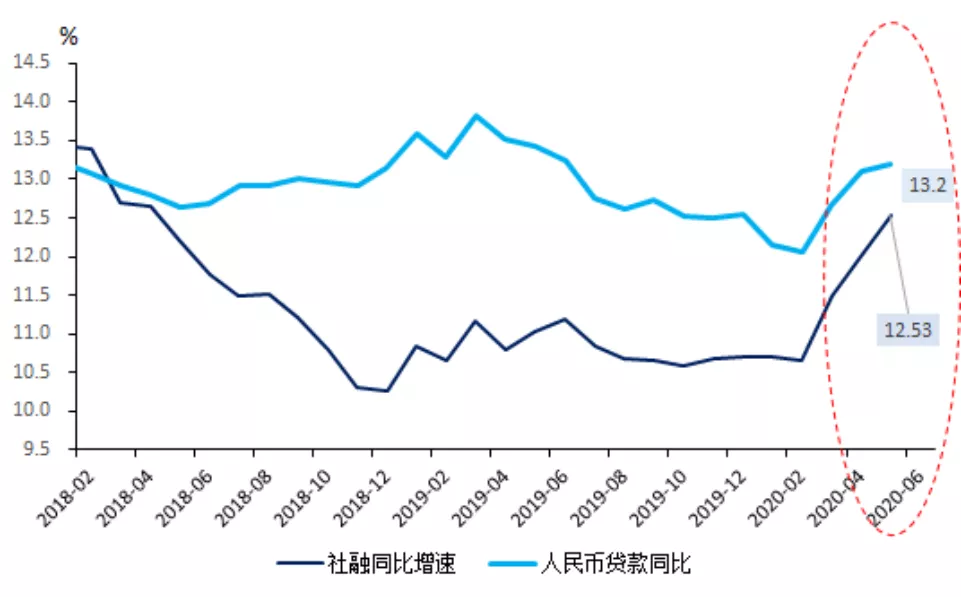

第二、信贷、社融增速将走平。

二季度报告摘要中删掉“充分发挥再贷款再贴现政策的牵引带动作用”;与730政治局会议一致,强调货币供应、社融“合理”增长。

下半年主要工作在于推进上半年已经出台的、但未完成的的工作:

# 上半年出台的1万亿元普惠性再贷款、再贴现政策。

# 两个直达实体经济创新工具(普惠小微企业贷款延期支持工具和了普惠小微企业信用贷款支持计划)。

# 银行让利1.5万亿。

经历“V”型快速上行后,下半年信贷、社融增速节奏均大概率放缓,预计三、四季度将走平:

#上半年新增信贷已达12.1万亿。

按照20万亿的央行目标,下半年只需新增8万亿。

#上半年新增社融已达21万亿。

按照30万亿的央行目标,下半年只需新增9万亿。

▼上半年社融、信贷

呈现“V”型快速上行,后续走缓

数据来源:WIND、国泰君安证券研究

第三、在美元进入下行通道、中美维持超厚利差背景下,对贬值、资本跨境流动的担忧明显弱化。

二季度报告删掉“保持汇率在合理均衡水平上基本稳定”等相关表述,概之以“协调好本外币政策,处理好内外经济平衡”。

综上所述,下半年虽宽松难加码,但边际不会显著收紧,我们维持十年国债“3%”仍是防线的判断。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。