编者按:本文来自微信公众号老约客谈VC(ID: YorkandVC),创业邦经授权转载。

2020年7月20日,蚂蚁集团宣布,启动在上海科创板和香港主板寻求同步上市的计划,有望在10月底上市,估值可望达到2500亿美元,募资350亿美元,成为今年全球规模最大的IPO,也造就马云帝国的第二个巨无霸。

据蚂蚁集团官网(https://www.antgroup.com/about/history)“公司历程”透露,“2003年10月, 淘宝网上首次推出担保交易(支付宝)服务。2004年12月,支付宝正式成立。” 淘宝网是2003年5月10日开始运营的,对标易趣eBay的2C电商业务,但因深受网上购物信任缺失的困扰以及客户对线上交易及担保的需求,五个月后就在淘宝内部试行提供担保交易,等运作较为成熟以后,才作为淘宝网的下属单位,正式成为独立的公司。

蚂蚁集团从2004年正式创办,到成为全球金融科技服务的超级巨无霸,其企业架构经过四次大转折。

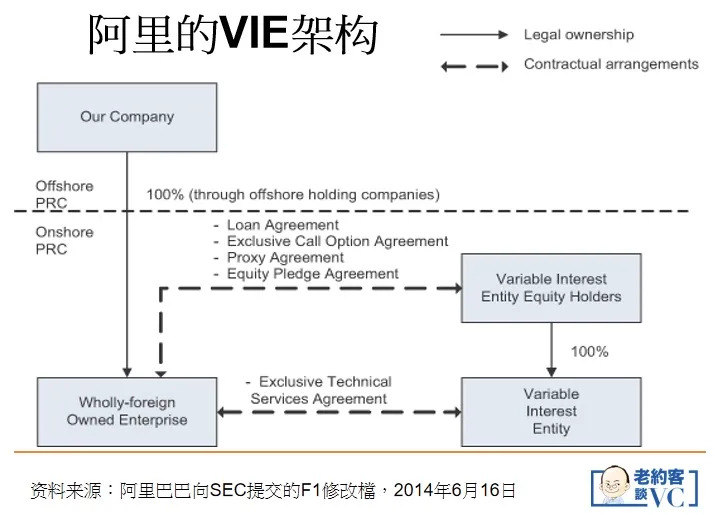

1,2004 年企业创立开始,就以VIE 架构服务于淘宝/阿里巴巴。蚂蚁集团是阿里巴巴的VIE企业(人头公司),是“上有政策、下有对策”的产物,让“外资企业”阿里可以经营外资不能参与的金融业务。

2,2011 开始VIE 2.0时代。“支付宝事件”是在“线上支付牌照不得有外资参股”的政策限制下,对VIE 架构的创新,也引领其他金融科技企业的仿效。

3,2015年开始吸纳外部股东,并于2016年底进行股改。在2014年之前,不管企业架构如何调整,其“人头”股东就只有马云与谢世煌两人。

4,2019年,从阿里巴巴独立出来,完全解除与阿里的各种VIE 架构安排,变成有阿里持股33%的独立企业集团。

5,2020年10月底,预期在A及H股同步上市,将从一个私人企业变成一家公众公司,完成真正的蜕变。

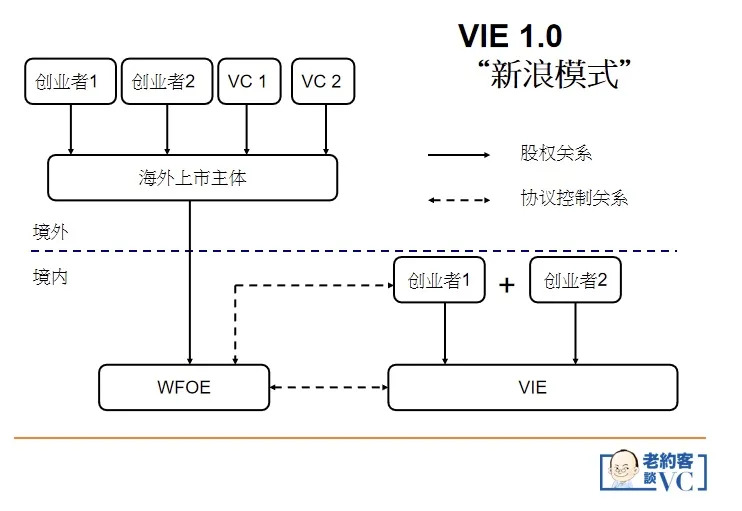

1,2004-2011,VIE 1.0 “新浪模式”的时代

(资料来源:York北大国发院MBA课程投影片,2020年7月)

支付宝作为阿里巴巴集团的附属单位,因其互联网金融属性并未完全开放给外资公司,从2004年启动业务开始,也如其他几千家新经济公司一样,采用“新浪模式”架构,亦即支付宝是阿里集团的分支单位,但两者并无股权从属关系,而系依靠协议控制,亦即VIE 架构的安排。

实施VIE架构的这些“外资”创业项目,是“假外资”。实质上他们都是中国公司,是由中国创业者在中国境内创业以服务中国消费者的公司,因为境外融资及上市的需要,他们“被迫”变成外资身份,再因外商投资条例的限制,再“被迫”以VIE等复杂的代持架构取得运营资格。VIE架构因系代持(人头)的安排,带来股权及运营控制上的复杂性、风险及不确定性,也因此为2011年的“支付宝事件”埋下伏笔。

有关VIE架构的背景、缘由及风险,请参考公众号“老约客谈VC” 基础概念 4:“境外新经济项目的VIE架构”,2018/4/2。

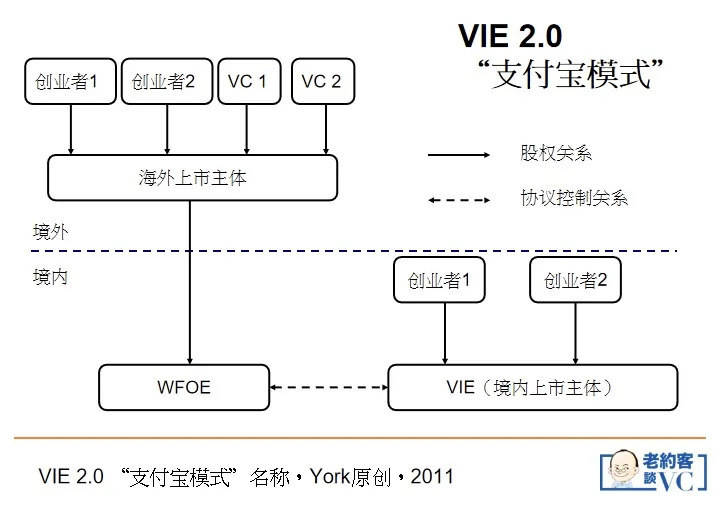

2, 2011-2019,VIE 2.0 “支付宝模式”的时代

针对人民银行要求第三方支付运营商不能有外资股东的规定,雅虎与软银希望以VIE的方式绕过,而马云认为VIE模式获取牌照是违规的,他表示“央行反复要求我们保证不存在外资成分和协议控制情况,我们必须遵守法律”,因此在董事会一直无法达成一致的情况下,径自决定将支付宝转出阿里巴巴集团(切断协议控制),也因此掀起“支付宝事件”的争议。2011年5月26日,支付宝获批第三方支付牌照。

2011年7月29日支付宝事件落幕,阿里、雅虎和软银签署协议。阿里将许可支付宝使用所需要的知识产权及提供有关软件技术服务,支付宝为该等授权及服务支付的费用,为支付宝税前利润的49.9%,当支付宝上市时将给予阿里一次性现金回报,金额为支付宝上市总市值的37.5%,将不低于20亿且不超过60亿美元。

2014年阿里上市前,双方改签协议,把分润从49.9%降到37.5%,但分润的范围从支付宝扩大到更多运营内容的蚂蚁金服,同时申明如果蚂蚁金服上市,阿里可以一次性获得一笔相等于IPO市值37.5%的回报,或者是阿里有权入股蚂蚁金服33%的股份。

阿里巴巴重构支付宝的VIE协议控制,是一个VIE架构的创新版,我将其称之为“VIE 2.0”,以相对于传统新浪架构的VIE 1.0。VIE 2.0表面上把支付宝VIE跟海外阿里母体切割,境内的支付宝独立运营,阿里放弃了部分经济利益,是一个“没有VIE架构的VIE”,支付宝付给阿里的49.9%以及日后37.5%IPO估值的现金回报,还是典型的VIE财务分配与做账的方式。

2014年阿里到纽交所上市时,在招股书里对2011年的“支付宝事件”有一些“回顾”,其“合理化”支付宝独立的说辞与2011年马云的解释基本一样。底下是招股书原文:

In 2004, we established Alipay to address the issue of trust between buyers and sellers online. We have continued to offer payment and escrow services on our marketplaces through Alipay following divestment of our interest in and control over Alipay in 2011. This divestment resulted from our management’s response to regulations issued in June 2010 by the People’s Bank of China, or the PBOC, that required non-bank payment companies to obtain a payment business license before September 1, 2011. These regulations provided specific guidelines for license applications only for domestic PRC-owned entities but stated that specific guidelines applicable to license applications for foreign-invested payment entities would be issued separately (although no such guidelines have been issued as of the date of this prospectus). Accordingly, our management restructured the ownership and control of Alipay into a company wholly-owned by PRC nationals in order to obtain a payment business license within the time period prescribed by the PBOC regulations. In August 2014, we entered into a share and asset purchase agreement, or the 2014 SAPA, with Small and Micro Financial Services Company and the other parties to the 2011 restructuring, pursuant to which we further restructured the contractual arrangements between us and Small and Micro Financial Services Company.

(资料来源:York北大国发院MBA课程投影片,2020年7月)

我把VIE 1.0及VIE 2.0的图解架构摆在一起,比较好对比两者的异同,进一步理解VIE 2.0的“创新”:

- 在VIE 1.0架构的时代,境外企业(阿里巴巴)为了牢牢控制VIE(支付宝)以及将VIE收入并表,其境内全资企业WFOE与VIE公司及其股东(马云与谢世煌),签了一系列商业协议。而VIE 2.0架构,则是两个独立公司(WFOE与VIE公司)之间签订了一个商业协议:“知识产权及技术服务协议”,以建立支付宝付款给阿里的“对价关系”。

- VIE 1.0时代的支付宝,其财务收益100%并入阿里巴巴(财务并表),而VIE 2.0架构的财务输送上,阿里仅收取支付宝收益的49.9%(后再降到37.5%)。

- VIE 1.0中的两个股东马云与谢世煌,是被“绑定”到整套的协议里面,两人是“人头”股东,对于支付宝业务并无“行为能力”;而VIE 2.0则有自己的股东组成,支付宝初始为两个股东(马云与谢世煌),后来开始引入外部的机构投资者。

- 传统VIE 1.0的“新浪模式”,支付宝只是一个“人头公司”,无行为能力,其股权、业务、财务、股东会及董事会运作及决策等完全服务于海外母体(阿里巴巴),整个集团的Equity Value及股东利益都集中在海外的上市主体。而VIE 2.0的“支付宝模式”,支付宝独立运营,有独立的股东、董事会、业务、财报及决策,未受阿里巴巴的“协议控制”,故可以获得第三方支付牌照,也可以单独上市。

- VIE 2.0创新的目的及突破,在于其符合支付宝向政府的声明:“支付宝没有境外投资人通过持股、协议或其他安排拥有该公司的实际控制权”,也因此能够获得第三方支付牌照。

3,2015年开始吸纳外部股东,并于2016年底进行股改。

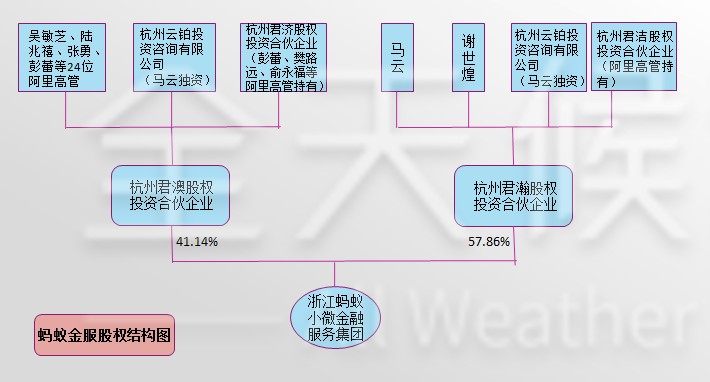

(蚂蚁集团的股东结构,时间为2014年,来源:网络)

蚂蚁集团的股权结构调整,开始于2014年,在那之前,不管企业架构如何变化,即使在VIE 2.0 蚂蚁已经相对独立的时期,其股东一直就只有马云与谢世煌两人,分占80%与20%股权,他们都是代持(人头)的身份。先是新增股东杭州君澳股权投资合伙企业(有限合伙),占比42.14%(图示的41.14%应是笔误),然后马云和谢世煌将自己“代持”的股权全部转让给杭州君瀚股权投资合伙企业(有限合伙),占比57.86%。这两个合伙企业都是员工持股平台。

从2015年开始,蚂蚁开始进行对外融资,吸纳外部股东,主要者有三次:

- 2015年7月,A轮融资,总额接近18.5亿美元,投资者有全国社保基金、国开行、中国人保、中国人寿、新华人寿、中国太平洋保险、上海金浦产业基金、春华资本、中邮资本。

- 2016年4月,B轮融资,总额超过45亿美元,估值达600亿美元,投资者有中投海外、建信信托、中邮资本、春华资本、中金甲子、汉富资本、中国人寿、国开金融等。

- 2018年6月,C轮融资,总额140亿美元,估值超1500亿美元。主要是国外投资机构,包括贝莱德、GIC、淡马锡、加拿大养老基金、马来西亚国库投资、泛大西洋资本、Carlyle Group、红杉资本、华平投资、银湖投资等。

为什么A及B轮投资者都选择了国家队?主要是因为蚂蚁集团的金融业务都是高度监管的业务,各种金融牌照也是处于禁止或限制外资投资的领域,蚂蚁集团转成境内公司以后,除了阿里巴巴及海外的投资巨头以外,吸纳国家队股东,将增强蚂蚁集团在互联网金融政策方面的抗压能力。

蚂蚁集团于2016年12月16日进行股改,有23名发起人股东。

4, 2019年,蚂蚁集团从阿里巴巴独立出来,完全解除与阿里的各种VIE 协议安排,变成有阿里持股33%的独立企业集团。

根据2014年阿里上市前与蚂蚁集团(当时为蚂蚁金服)签订的新协议,蚂蚁金服每年需向阿里巴巴支付知识产权及技术服务费,金额相当于蚂蚁金服税前利润的37.5%。到蚂蚁集团上市时,阿里巴巴有权选择继续收到蚂蚁税前利润的37.5%,或者终止利润分享权利,改为要求蚂蚁一次性支付其IPO总价值的37.5%,或在监管允许前提下取得蚂蚁金服33%的股权。

2019年7月,阿里入股蚂蚁33%股份,就是执行此前签订的协议:“在蚂蚁金服获得监管机构批准下,蚂蚁金服将增发33%的新股,以交换阿里巴巴集团每年收取服务费和IPO现金补偿的权益。”。

(资料来源:York北大国发院MBA课程投影片,2020年7月)

阿里为什么选择蚂蚁集团33%股权,以“交换”(放弃)未来每年收取蚂蚁税前利润37.5%服务费以及IPO时的巨额现金回报。我用上述的图表,从八个层面,来探讨入股与拿取“服务费”的差别。有关分析,可参考公众号“老约客谈VC”:“试论阿里入股蚂蚁金服而放弃服务收入”, 2019/11/2

蚂蚁的招股书提到“我们脱胎于阿里巴巴集团,从 2011 年起独立运营。与阿里巴巴集团的渊源和连结,是我们力量和初心的来源。” 表面上,在VIE 2.0的创新设计下,蚂蚁已“独立运营”,但事实上,一直到2019年7月阿里入股蚂蚁33%,完全切断了两者间的协议控制(分润安排),蚂蚁才是真正的独立,具有完全独立的法人身份。

5,2020年10月底,预期在A及H股同步上市,将从一个私人企业变成一家公众公司。

对创业企业而言,公司上市是一个里程碑,对蚂蚁集团更是一个历史性的转折与突破。从2004年创办起,在VIE架构下,为阿里巴巴“代持”线上支付的业务,2011年起的VIE 2.0时代,表面独立,但实质上还是一个升级版的VIE代持,到2015年引入外部股东、2016年股改、2019年阿里“换取”33%股权,到2020年A+H上市,公司脱胎换骨,走上真正的独立之路。

2020年7月,蚂蚁名称从“浙江蚂蚁小微金融服务集团股份有限公司”更名为“蚂蚁科技集团股份有限公司”,简称“蚂蚁集团”。此前,“蚂蚁金服”这一简称已使用6年,更名后,“金融”不再出现,由“科技”取而代之,同时拿掉区域标签“浙江”,更强调全球的蚂蚁,FinTech 的蚂蚁。

探讨完蚂蚁集团企业架构的转折,也值得深入研究底下三个非常特殊的现象:

A,为什么阿里巴巴孵化的企业,在独立之后,其最大股东不是阿里,而是两家员工期权企业?

B, 为什么蚂蚁集团的实控人是马云,而不是“母公司”阿里巴巴集团?

C, 为什么在海外的一些独角兽报告中,蚂蚁集团不被认定为独角兽?

A,作为阿里巴巴孵化的企业,为什么在独立之后,蚂蚁集团的最大股东是两家员工期权企业?

(蚂蚁集团的股东结构,时间为2019年中,阿里巴巴未入股前,来源:网络)

在VIE的代持架构下,蚂蚁集团名目上的股东一直都是为马云80%及谢世煌20%。到2014年,经过一系列股权转让,先是新增股东杭州君澳股权投资合伙企业(有限合伙),占比41.14%,其LP股东为24位阿里巴巴合伙人(彭蕾、陆兆禧等人),然后马云和谢世煌将自己“代持”的股权全部转让给杭州君瀚股权投资合伙企业(有限合伙),其LP股东主要为蚂蚁集团的高管。

杭州君澳股权投资合伙企业(有限合伙),成立于2012年12月,大股东为杭州君济股权投资合伙企业(有限合伙),其LP股东主要是阿里巴巴合伙人,持股99.95%,另外的0.05%为杭州云铂投资咨询有限公司,担任GP。杭州云铂也以0.05%持股杭州君澳,担任GP。

杭州君瀚股权投资合伙企业(有限合伙),成立于2014年1月,大股东为杭州君洁股权投资合伙企业(有限合伙),其LP股东主要是蚂蚁金服的高管人员,持股比例99.52%,另外的0.48%为杭州云铂投资咨询有限公司,担任GP。杭州云铂也以0.48%持股杭州君瀚,担任GP。

至于为什么蚂蚁集团独立之后,阿里巴巴不是最大股东?一家新公司从母体Spin Off之后,理论上其股东结构应该是“映射”母体的结构,也就是一个在母体有5%股权的股东,在新公司里也应该拥有5%的股权。如果蚂蚁集团一路都是传统VIE 架构,当中国的法令法规允许全外资企业(阿里巴巴)经营互联网金融业务,那就可以把VIE企业(蚂蚁集团)转成有股权关系的子公司,然后再Spin Off,那阿里巴巴就可以100%拥有蚂蚁集团,再吸纳新股东慢慢稀释股份。

但蚂蚁的VIE 2.0架构,让阿里巴巴对蚂蚁的分润从100%(并表)、49.9%到37.5%,后又转成33%的股权,某种意义上,等于阿里把67%的蚂蚁股权让给企业的员工,这是VIE 2.0 无心插柳及因祸得福的结果,但得从两个方面来理解:

- 企业的成功离不开金融资本与人力资本,金融资本来自于股东,人力资本来自于员工(及创业者、高管), 蚂蚁比较于其他传统Spin Off的案例,更加凸显Human Capital 的重要性。

- 2011年在VIE 2.0架构下,蚂蚁集团已不再像传统VIE的完全依附于阿里巴巴,在资金筹措、业务发展及命运掌控上,已走在自己的道路上,或许目前的33%股权已“等值”于九年前的100%。

B,为什么蚂蚁集团的实控人是马云,而不是“母公司”阿里巴巴集团?

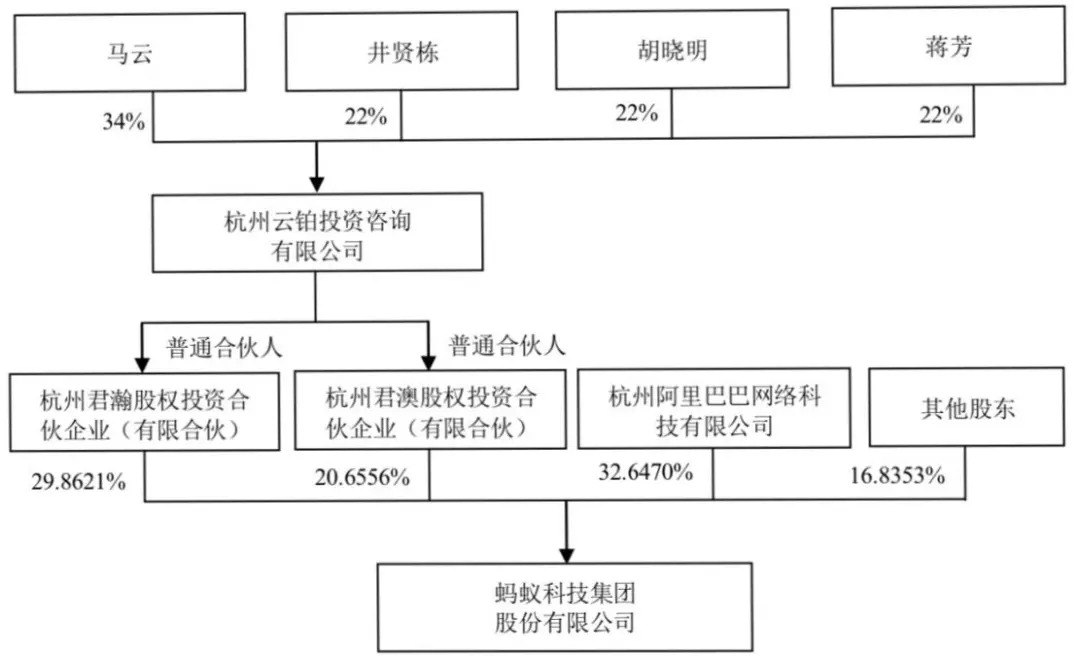

(资料来源:蚂蚁集团上市招股书,2020/8/26)

在回复上交所的问询时,蚂蚁集团表示:其实际控制人是马云。蚂蚁集团的控股股东是杭州君瀚和杭州君澳两个有限合伙企业,为员工持股平台,分别持有29.86%和20.66%的股权。杭州君瀚和杭州君澳的普通合伙人及执行事务合伙人为杭州云铂。马云通过100%控制杭州云铂间接控制了蚂蚁集团50.52%的股份,为蚂蚁集团实际控制人。

招股书揭露的股权控制图(如上),可以比较清楚的看清蚂蚁集团的股权控制关系。云铂是君瀚及君澳两个员工持股平台(合计50.52%的股权)的GP,掌握这两个股东(过半)的投票权,而云铂的其他三位股东(井贤栋、胡晓明及蒋芳)已签给马云“一致行动人”协议,让马云实质控制云铂,因此马云是蚂蚁集团的实际控制人。另外,马云透过”阿里合伙人“也间接控制阿里巴巴集团(及其全资的杭州阿里巴巴,拥有蚂蚁集团32.6470%),因此其实控角色,殆无疑义。

在VIE架构下,马云“代持”蚂蚁集团的股份(从2004到2014年,为80%),曾向阿里巴巴承诺,其在蚂蚁集团的经济利益(为免疑义,不包括阿里巴巴在蚂蚁集团中持有的股份),将逐渐减至8.8%(即阿里2014年IPO前马云持有的阿里股份比例),其减持将通过日后向员工授予ESOP以及蚂蚁集团因发行股份造成摊薄等方式来完成,马云不会从减持中获得任何经济利益。

马云在蚂蚁集团的持股,系通过杭州云铂投资咨询有限公司持有君瀚、君澳及另外三个有限合伙企业(杭州君洁、杭州君济及上海君湖)的股份,进而间接持有蚂蚁金服8.8%的股份。另外,马云还宣布将捐出6.1亿股蚂蚁股份做公益,相当于蚂蚁发行后总股本的2%。

C,为什么在海外的一些独角兽报告中,蚂蚁集团不被认定为独角兽?

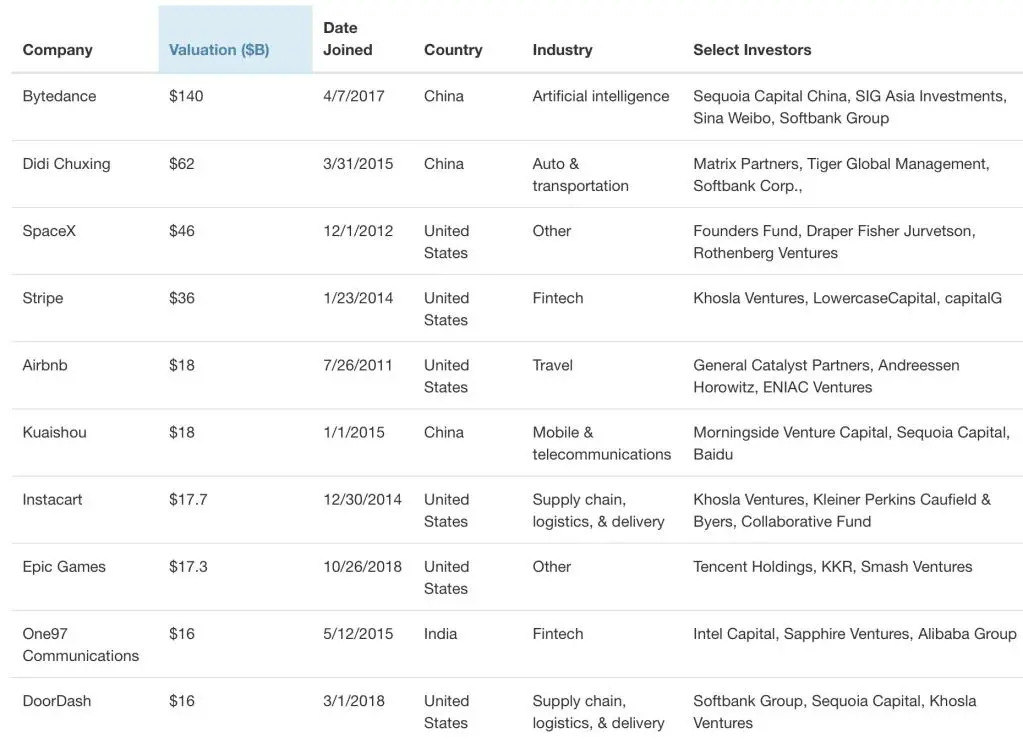

(资料来源:CBinsights 实时独角兽名录, 2020/10/12)

CBinsights 是美国的咨询公司,长期跟踪世界各地创业企业发展状况,提供线上的实时独角兽名录。迄本文完稿时(10月12日晚8点),记录有全球490家独角兽(链接在最后的参考资料)。如上面截图,在十大独角兽中,有3家来自中国:头条、滴滴及快手,并以头条1400亿美元估值位列全球最高估值独角兽。

几年来,CBinsights 一直不承认蚂蚁集团是一只独角兽,该公司也未公开说明。而胡润及恒大研究院等发布的中文报告都把蚂蚁集团列为独角兽,并列全球估值首位。

“独角兽”是风险投资家Aileen Lee于2013年提出来的。一般指成立时间不超过10年,企业估值超过10亿美元,而且尚未上市的新创企业。以世间并不存在的动物为名,在凸显此类超级体量创业项目的稀缺性。

依Aileen的定义,对蚂蚁集团而言,估值超过10亿美元及尚未上市并无问题,但成立时间不超过10年,则有争议。蚂蚁是2004年以支付宝的公司名义开始运作,已超过10年,更关键的是,在VIE架构下,支付宝并不是一家独立运作的创业企业,而是阿里巴巴集团内部的“人头”单位,表面的独立是2011年进入VIE 2.0开始的,而真正的独立则要等到2019年阿里的入股,所以从CBinsights 的观点,或许考虑到蚂蚁集团一路复杂的企业架构转折,而未将其列入独角兽名单。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。