图源:图虫

编者按:本文来自微信公众号老约客谈VC(ID: YorkandVC),作者York,创业邦经授权转载。

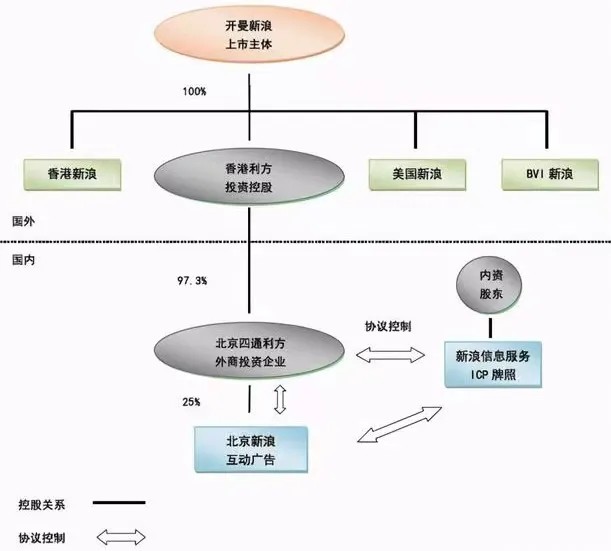

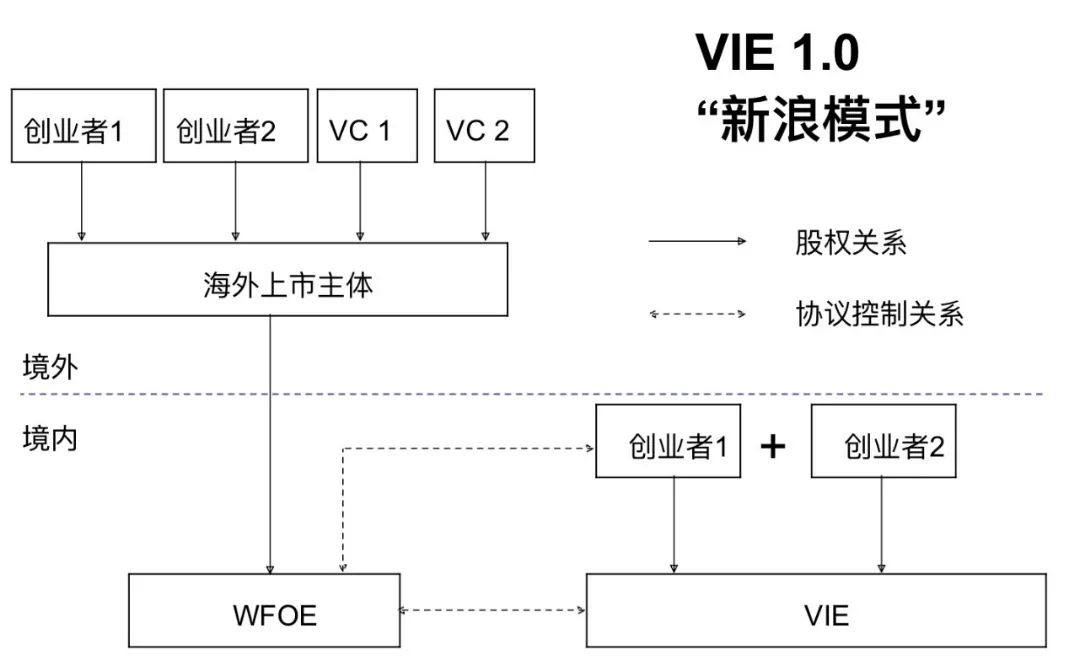

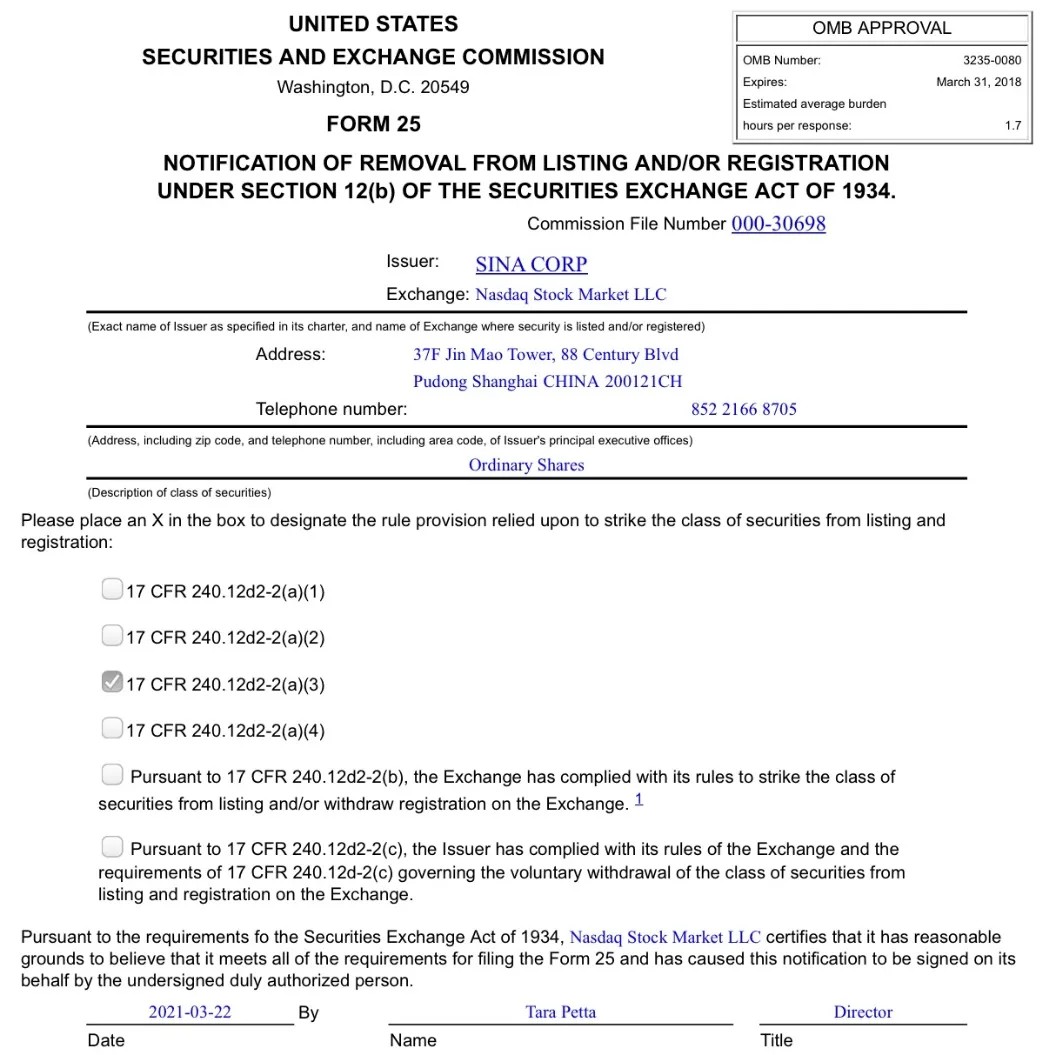

(新浪上市时的VIE架构,2000/4/13)

新浪于2000年4月13日在纳斯达克上市,启用了创新的“新浪模式”(VIE架构),开创中国互联网企业赴美上市的先河,其后网易、搜狐也援用,以规避外资不能参与互联网业务的限制。

新浪于2021年3月22日完成私有化,从纳斯达克退市。21年间,新浪引领后浪,成千上万的红筹企业(含几百家上市的中概股),都是以创新的VIE架构,获取境外的VC/PE资金及上市融资,促进中国互联网产业的蓬勃发展。VIE走过21个年头,值得作个历史回顾。

新浪经营互联网门户网站,上市前的2000年第一季度,营收为364.5万美元,互联网广告占了84.4%,是典型的互联网信息服务企业。该季度收入主要来自三方面:

-互联网广告,310万美元,占84.4%

-软件销售,50万美元,占14.4%

-电商收入,4.4万美元,占 1.2%

当时的中国法律规定,境外公司不能投资中国互联网公司,外商企业也不能在境内从事互联网业务,比如网络信息服务(ICP)等,新浪的门户网站业务是网络信息服务提供商,就属于外国投资者不能进入的领域。

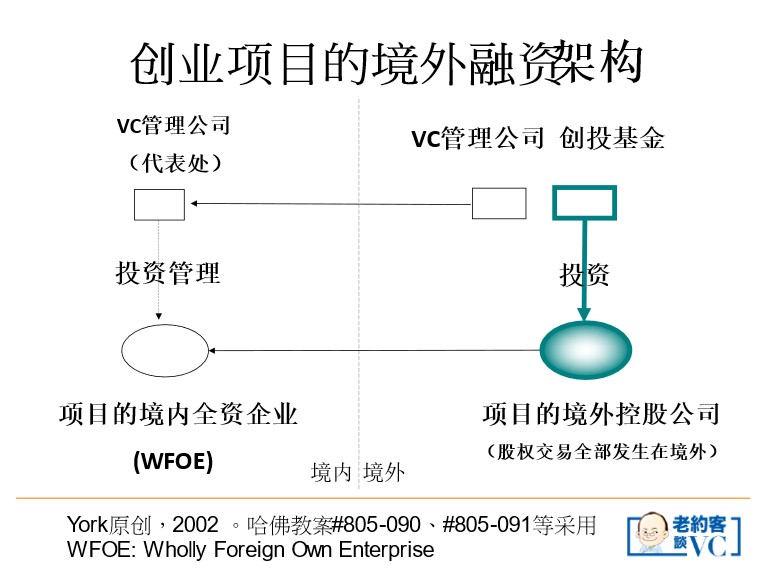

新浪的律师刘钢认为,虽然法律规定外商企业不能在境内从事互联网业务,但可以提供技术服务,因此把互联网有关的业务切割出去,另成立内资公司,跟开曼主体没有股权联系。如上图所示,新浪进行架构重组:

- 海外上市主体SINA.com(开曼新浪),是在开曼群岛注册的控股公司,进行资本运作及融资、上市。

-北京四通利方是开曼新浪控股的技术公司,作软件开发,拥有新浪的技术专利及IP等。

-在国内成立两家VIE公司:北京新浪互联信息服务有限公司(新浪信息),申领 ICP 牌照,做媒体和互联网接入服务。北京新浪互动广告有限公司(新浪广告),作广告业务。

然后,通过贷款协议、投票权和表决权协议等,把这几家公司捆绑在一起。再通过IP授权、技术服务及管理咨询等协议,把两家VIE公司的收入“转回”北京四通利方。

在这样的架构下,新浪既能拿到海外VC/PE的美元投资,也可以从事中国法律禁止外资介入的互联网信息服务等领域,并且其海外上市也不需要通过中国监管单位的审批。

当时监管层对新浪架构没有明确表态,21年来也未出面反对,基本上默认了这样的操作。

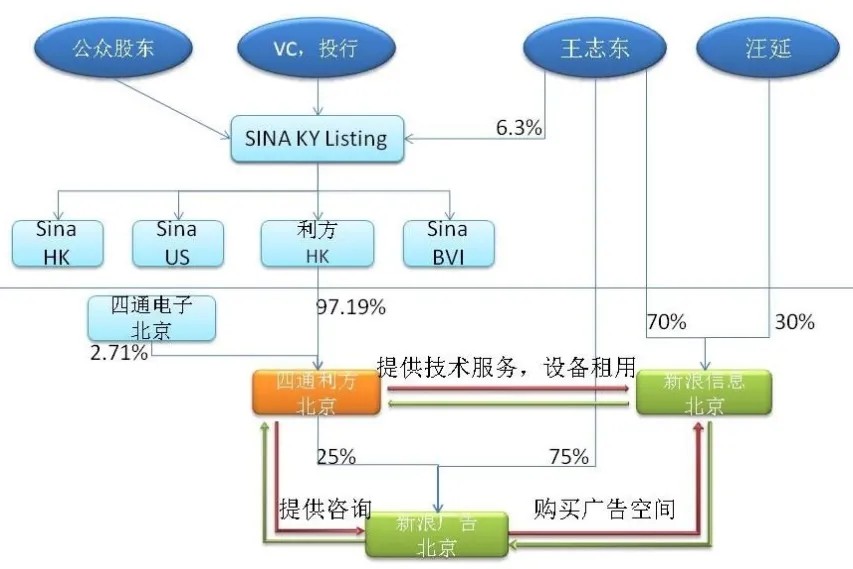

(新浪上市时的VIE架构,橙色为WFOE,黄绿色为VIE,2000/4/13)

上面图表主要包括四个主体,其股权及控制关系:

-开曼新浪,上市主体 SINA.com (后来改名为SINA Corp)。

-北京四通利方Beijing Stone Rich Sight Information Technology Co. Ltd., (BSRS),中外合资企业(SINA.com 97.3%、四通电子2.7%),开曼新浪控股(类似于后来普遍采用的全资控股WFOE),作RichWin软件开发及销售。

-ICP公司,北京新浪信息服务有限公司Beijing SINA Internet Information Services Co., Ltd.,纯内资公司(王志东70%、汪延 30%),有ICP执照,负责网站运营,把广告业务打包卖给新浪广告。

-广告公司,北京新浪互动广告有限公司Beijing SINA Interactive Advertising Co., Ltd.,纯内资公司(王志东75%、BSRS 25%),有广告执照,负责销售广告。

由于新浪并无ICP公司及广告公司的股权,在股权控制的表象上,新浪网是一家技术及软件公司,而不是拥有媒体及广告业务的互联网公司。

另,通过贷款协议、投票权和表决权协议等,把这两家内资公司与四通利方捆绑在一起。再者,四通利方提供IP授权、设备及技术服务给ICP公司,也提供顾问咨询服务给广告公司,得以从两家内资的VIE公司获取(转回)收入。

(FASB FIN46号文,对VIE并表的说明,2003年12月修订)

2000年4月新浪上市时采用的创新架构,一般称之为“新浪模式”,目前更为流行且经官方认证的名称“VIE架构”,则是到2003年才出现。

早期美国的会计准则,对于财务并表,系基于传统的"股权控制"。2001年10月安然事件爆发,安然利用与“特殊目的实体”(SPE, Special Purpose Entity)的关联交易,大量转移亏损,粉饰合并会计报表,SPE被视为逃避税收与会计监管的工具。2003年1月17日“美国财务会计标准委员会”(FASB,Financial Accounting Standards Board)发布FIN 46号解释函《可变利益实体的合并》(Consolidation of Variable Interest Entities),陈明如果某一实体获得了SPE的主要经济利益,同时又承担其主要经济风险,那么它就存在对该SPE的“实质控制”,须要并表。

拜安然事件之赐,FIN 46提出了“可变利益实体(VIE)”这个重要概念,正式规定了基于VIE架构的企业,须要作财务并表。早期的新浪架构,都是以技术服务或IP授权等协议,以收取服务费等形式,“转回”(捞取)VIE企业的收入。但有了VIE企业并表的会计准则, VIE架构的会计处理就更方便了。

新浪网成立于1998年12月1日,由北京的四通利方和硅谷的华渊资讯合并而成,并推出同名网站。

四通利方于1993年12月由四通集团、王志东及严援朝共同创办,代表产品为1994年3月推出的中文平台RichWin,适用于Windows 95/98/NT等多种操作平台,为当时最受欢迎的中文平台软件,拥有近500万用户。1996年4月发布利方在线SRSNet中文网站,提供中文搜索、新闻、中文论坛、聊天室等服务。1997年引入华登国际等VC,是国内首家引入VC和硅谷管理模式的软件企业。1998年12月与华渊资讯合并后,改版为北京新浪网,分新闻中心、搜索引擎、财经纵横、网上交流、生活空间、竞技风暴、游戏世界、科技时代等栏目。

华渊资讯于1995年4月由三位斯坦福大学的华裔研究生在硅谷创立,由姜丰年担任总经理。“华渊生活资讯网” SINANet提供多种以生活资讯为主的中文信息服务,深受海外华人喜爱,运营美国及台湾两个新闻网站,是海外最大的中文网站。

四通利方与华渊资讯合并,有极强互补性,业务发展顺利,姜丰年任董事长,王志东任CEO。1999年再获国际著名VC的投资。之后新浪在世界杯、科索沃战争、悉尼奥运会等重大事件报道中取得巨大成功,一举成为中文第一大门户网站。

VIE架构的创新,对中国新经济产业与境外资本的接轨做出了巨大贡献,极大地促进了中国互联网产业的繁荣与发展。不少的媒体报导,认为刘钢律师是最早为新浪上市而设计的这个架构。

VIE架构让新浪成功在海外上市,刘钢再参加网易及搜狐上市的律师业务,同时参与竞争激烈的三大门户网站的上市,这在律师界极为罕见。“这是一个知名律师所做的非常了不起的创新,一个人创建出了一个商业模式,在这样的模式下简单粗暴的规避掉了对外资并购的监管、对外资产业准入限制的监管、对企业境外间接上市的监管,又帮助了中国的企业可以获取美国上市融资的资格。”

VIE架构也让刘钢在资本市场和律师界大名鼎鼎。很多国外律师和投资银行家知道,他是VIE架构的设计者。因为设计出VIE架构,著名法律评级机构钱伯斯(Chambers and Partners),在2010年授予刘钢“亚洲律师界终身成就奖”,这是钱伯斯首次将此殊荣授予中国律师。

刘钢,1979年考入北京大学法律系,毕业后分发到司法部秘书处,为部长写报告。1985年被司法部选拔到基层锻炼,主动要求从事律师工作,初期承办离婚、讨债及刑事辩护等。1989年通过考试,参加了司法部和英国律师协会合作的培训项目,在伦敦一年打开眼界,决定往资本市场的法律服务发展。

1992年,刘钢、韩小京和邸晓峰创办通商法律事务所(Commerce & Finance Law Office),是中国大陆第一批从公务员“下海”创办律师事务所。通商以证券、投资、金融为主体业务,经过将近30年的发展,目前有员工400余人,其中合伙人89人,律师及律师助理300余人。其官网提到“凭借对境内外监管规则的深入理解,通商律师在设计境外上市架构方面取得了诸多成就,开创了“新浪模式”、“忠旺模式”、“天瑞模式”等创新结构,这些均对境外上市法律实务有着重要的指导意义。”

刘钢认为所有的经历都是命运的馈赠。几年公职的资历,让他对政府的行事风格非常熟悉,在承办企业的上市业务,需要跟政府机构打交道时,“我知道他们在想什么,他们关心什么,担心什么。” “我知道什么情况下,政府官员会说什么话,在官腔背后他在想什么。”

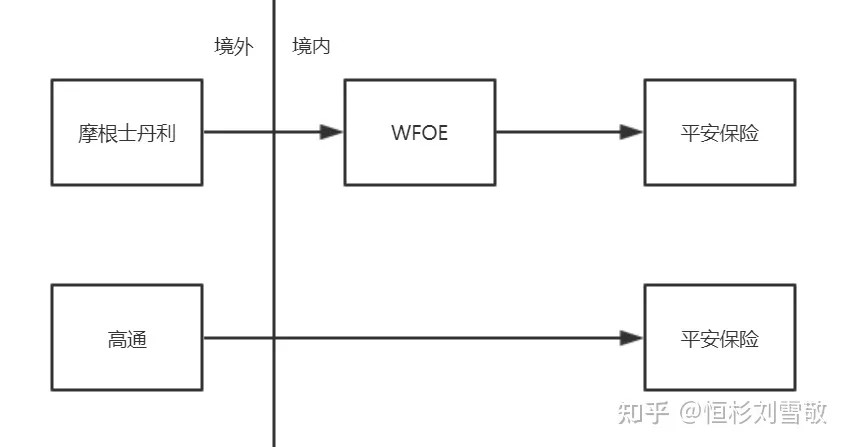

(平安保险境外引资案例中的WFOE设计。来源:刘雪敬,2021/2/21)

1993年底,摩根士丹利和高盛分别出资3500万美元入股平安保险,刘钢建议摩根先在深圳注册一家WFOE(全资子公司,Wholly Foreign Own Enterprise),把美元换成人民币,再投资到深圳的平安保险,这个外资入股手续只需深圳市政府的批准。而高盛是跨境直接投资平安保险,花费了几个月时间去游说外经贸部和外汇管理局的审批。刘钢说“我知晓官场上的规则,对政府官员的心态也非常了解。地方政府都希望招商引资,只要外商投资项目没什么大问题,地方政府就敢批。” 这个WFOE的设计,也启发了他后来创设VIE架构。

刘钢是杰出的律师,更是一个出色的艺术品收藏家。从1993年开始,已收藏400多件,从18世纪郎世宁油画到21世纪的当代作品,跨度300年。刘钢是“研究型藏家”,深研作品的历史及艺术价值,也参与策划展览,在艺术媒体写专栏,2017年出版《时光收藏者》,讲述自己和收藏品的故事。刘钢认为律师行业“没有办法跟我的收藏相比较”,律师所做的业务,即使是VIE结构,效能也就持续几十年,“但是一些艺术收藏品的影响力和生命力,将会持续上百年。”

另有报导提及,除了刘钢,中金的陈凡、安达信的Emily邝和美富的马小虎等人,对VIE模式的创设,也有参与与贡献。他们在乾通网络的讨论中,有过相关的交流,后来Emily邝介绍了美国医院管理公司的VIE模式,大伙将其优化为互联网VIE架构的雏形。陈凡提及他还带着王志东去向证监会的高西庆,汇报了新浪上市事宜,陈述了VIE结构既满足美国资本市场的上市规则,又符合外资投资中国企业的各项法规。陈凡说道:“VIE模式的本质,是将一系列合同关系转化成为一整套虚拟股权关系,使得投资者可以通过虚拟股权关系,保证企业所有者的权力和义务。”

(来源:York“境外红筹的VIE架构”课件,北大国发院MBA,2021/7/11)

在投资方面,境外基金有“融、投、管、退”四个业务,对中国项目的“投”及“管”在境内,但基金的“融”及项目的“退”,则是在境外,因为美元基金只能跟境外的LP融资,并登记在开曼等地,而所投项目则透过海外IPO或被境外公司(包括中国的境外公司,如BAT等)并购,所以是“两头在外”的操作。

在融资方面,中国的创投产业是100%的舶来品,上世纪90年代才在中国兴起,而且由外资基金主导,在很长的一段时间缺少充沛的境内人民币基金,沪深两市也无适合新创项目退出的板块。创业项目为求融资,不得不安排为境外架构(即“红筹股”),以获取境外美元基金的投资,并在海外上市。也因此,创业及发展在中国,但融资及退出在海外,是“两头在外”的融资。

投融资的“两头在外”,境外基金并不直接跨境投资到境内项目,去拥有境内公司的股权,以规避跨境换汇、行政监管、退出无门及资金汇出等困境,而投资到该项目设在开曼等地的控股公司,该项目的股权交易(Equity Events:融资、上市、M&A退出、ESOP授予等),全部发生在境外。

“两头在外”的投融资模式,有其存在的时代意义。“外资创投的“两头在外”模式,在中国的私募股权投资及证劵市场还不发达的年代里,把中国企业的投资及上市退出,“外包”给了国外的VC同行及华尔街,这是具有中国特色的产业发展道路。” (York的观点,“中国创投20年”一书的序文, 2011)

(来源:York“境外红筹的VIE架构”课件,北大国发院MBA,2021/7/11)

“外商投资法”对某些特定领域有限制,而从事那些领域的创业項目,譬如互联网、无线应用、新闻传媒、教育培训、金融、医疗服务等等,就无法透过前述“两头在外”的WFOE取得证照及发展业务。VIE架构乃应运而生,VIE是一个“上有政策,下有对策”的安排,通过一系列“协议控制”,取得境内业务实体(VIE公司)的控制权并计入收入,使外资公司能实质参与限制外资经营的业务。

VIE架构是否合法并不明确,目前政府对VIE的态度是容忍,而不是赞同。但21年来,中国的互联网等轻资产新经济产业的发展,基本上全部得益于这一伟大的企业架构创新。

即使在目前境内人民币基金充裕,也已有科创版、创业板的退出渠道,境外美元基金的投资、华尔街/香港的上市以及必要的VIE架构,仍然扮演重要角色。

须要澄清的是:境外基金对“红筹股”項目的投资,与VIE架构是两个层次的问题,红筹項目并不必然安排有VIE架构。开曼主体在境内成立的WFOE,是外资企业,在“外商投资法”规范下,可以从事外资准许参与的业务,如生产制造、技术服务、软件开发销售等。因此,只有当创业項目从事限制外资参与的领域,须要ICP、线上广告等执照,才有VIE架构的设计与援用。

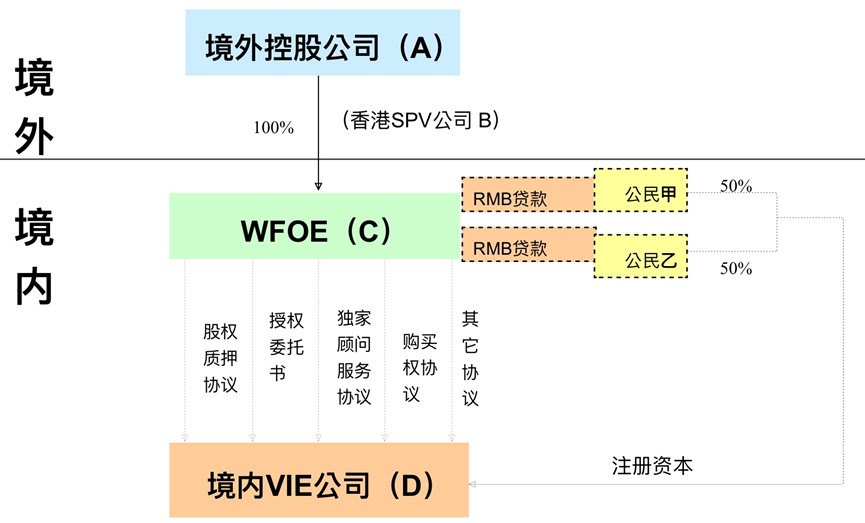

(VIE架构图。来源:网络)

我们再进一步说明VIE的设立、协议条款、风险提示、架构案例及VIE股东的安排等。

参考上面的VIE架构图,试着说明VIE的创设过程:

-创业者在开曼等地设立一个离岸公司A,公司A在香港设立全资SPV公司B。

-公司B以外商投资的身份,在国内设立外商独资企业(WFOE)公司C。

-有中国公民身份的创业者(自然人甲及乙),设立内资公司D,以取得所需执照,并据以经营及获得收入。

-公司C与公司D以及自然人甲/乙等签订一系列协议,以达到公司C实质控制公司D以及合并公司D收入。

-境外架构及VIE搭好后,以公司A作为融资主体,接受外资VC/PE的投资。所有股东(创业者、VC/PE及高管期权等)的股权,全部体现在A,后续融资及IPO等也发生在A。

-若创业项目已先以内资公司运营,则须要重组成境外項目。可在开曼以同样股权比率设立境外公司,再并购原有境内公司使其成为WFOE或VIE公司。

上图中的“香港SPV公司B”,也是过去20多年来,许多外资企业及境外基金投资境内标的的常用设计。主要是基于三个考虑:

-由于陆港CEPA协议,有机会享受分红或资本利得返回香港时的税务优惠(但该香港SPV必须事实运营)。

-外资企业在境内设立WFOE时,一些文件须经公证,香港公司的公证费用和时间成本,比开曼公司节约。

-未来要退出境内投资标的时,可在香港SPV进行股权交易(比进行境内交易简单且无换汇等手续),但仍然有698条款Withholding Tax的税负。

(资料来源:墨迹天气创业板申报稿,股东阿里创投说明VIE,2018/1/23)

上表简要说明VIE“协议控制”的几个主要协议条款。前面三个是在牢牢掌控VIE公司,使其变成WFOE的“人头公司”,第四个是在外商投资法令宽松以后,得以无偿或最低价并购VIE公司,最后一个是建立对价关系,让VIE公司的收入“转回”WFOE。

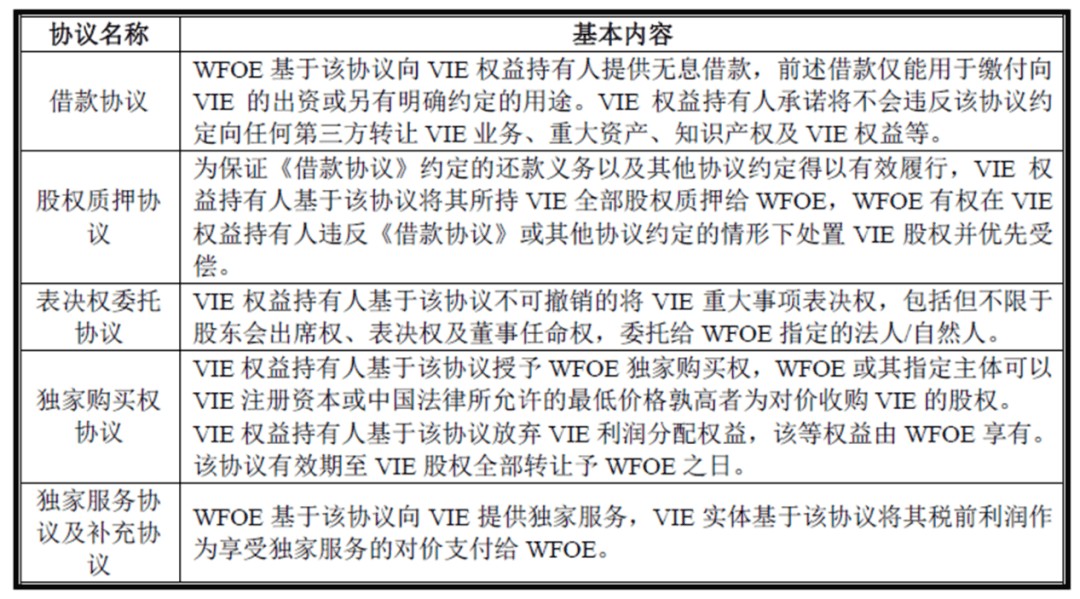

(资料来源:阿里巴巴香港招股书对VIE的风险提示,2019年11月)

VIE架构是协议控制下的“代持”安排,不似直接股权控制来得严谨,因此有VIE架构的所有上市招股书都花费相当篇幅,周延详尽的“揭露”所带来的风险。

若以“庶民语言”,解读阿里招股书的风险提示:

-在中国运营网站的许可证和牌照,都是由VIE持有,非由我们拥有。

-VIE所持的牌照,对我们的业务至关重要。

-这些VIE的商业协议,可能没有直接所有权控制有效。

-这些VIE架构安排,满足目前中国相关法律规定,但不能保证监管机构会有其他理解,也不能保证未来法律法规的变化。

-如果VIE被判非法,会对我们的业务造成巨大冲击,也可能被判巨额罚款。

这些法律文字只在穷尽“风险提示”的义务,声明投资责任自负。看了都懂,但说了等于没说。其潜台词是“我们敬谨告知,VIE架构风险极大,你买我们股票,就表示你认知也同意接受这些风险。”

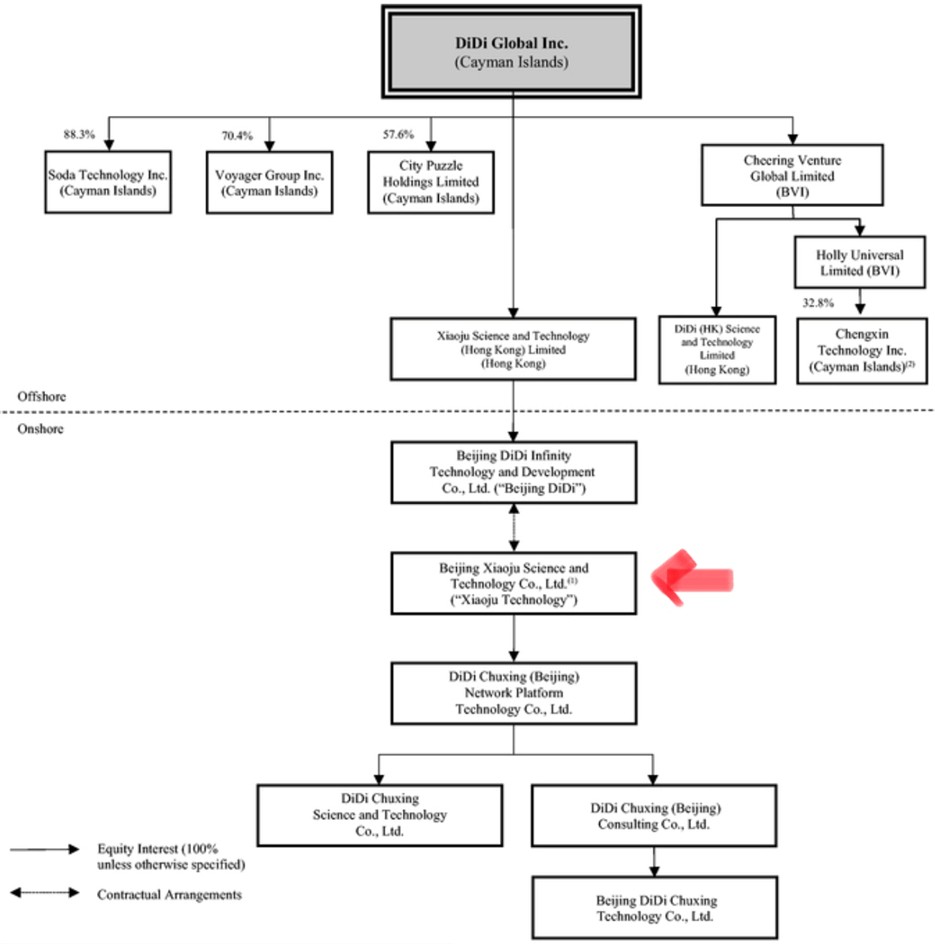

(资料来源:美国SEC主席Gary Gensler的公开声明,2021/7/30)

滴滴事件之后,美证监会主席发表声明“Statement on Investor Protection Related to Recent Developments in China”,强调中概股尤其是VIE企业赴美上市须得严格披露。试着看一下美国SEC官方如何理解VIE及相关风险。

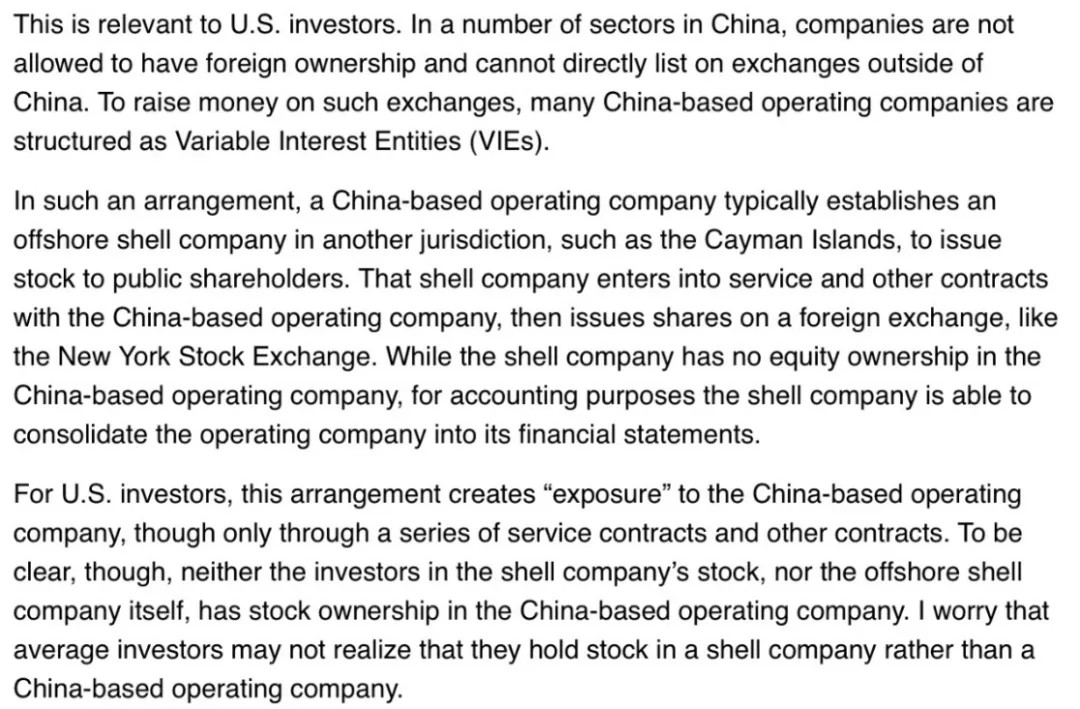

携程VIE架构

(资料来源:携程 纳斯达克 招股书,2003/12/8 上市)

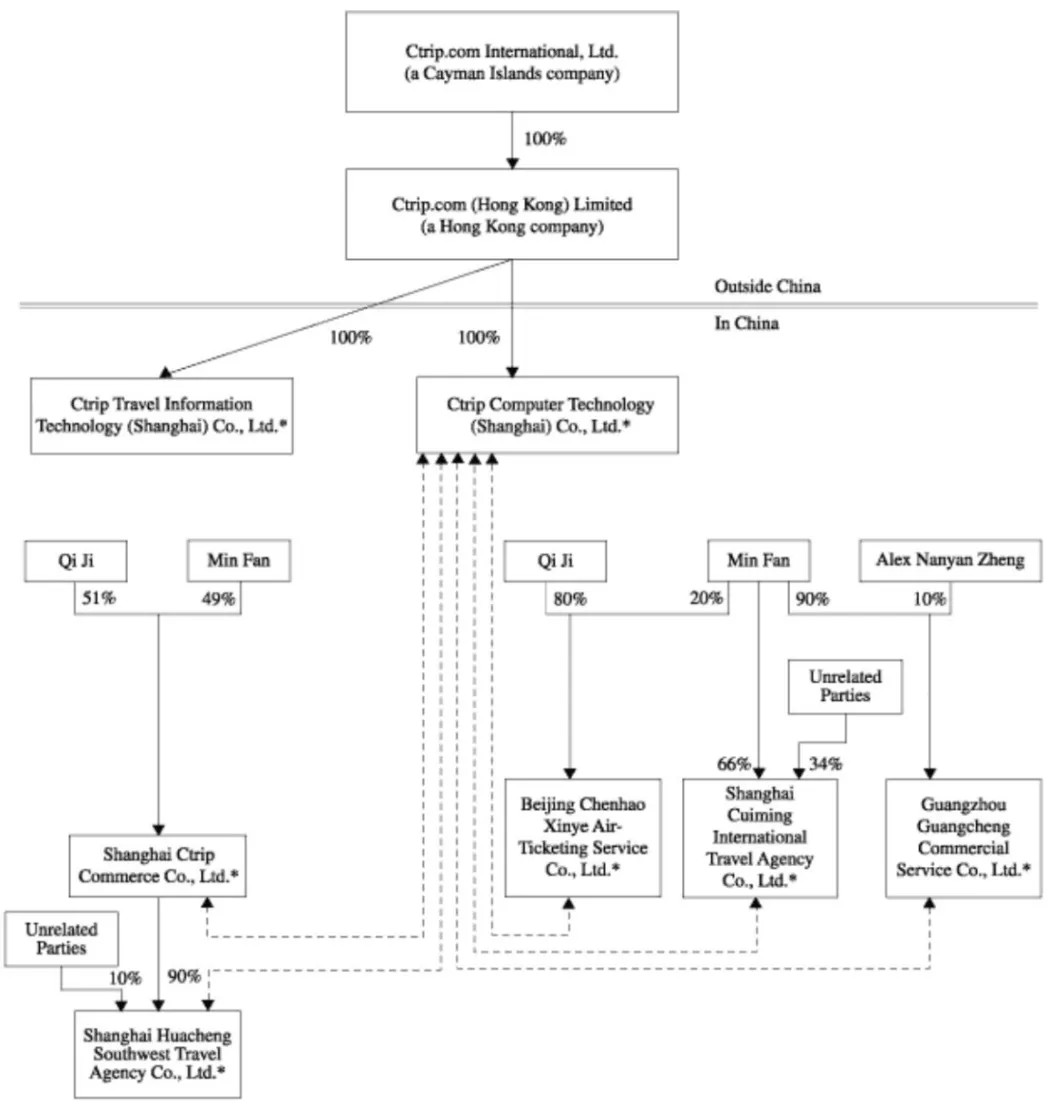

阿里巴巴VIE架构

(资料来源:阿里巴巴向SEC提交的F1修改檔,2014/6/16)

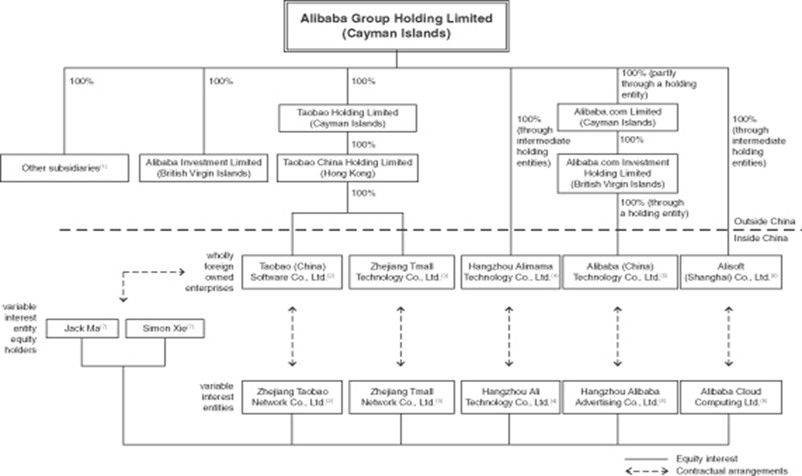

滴滴VIE架构

(资料来源:滴滴F-1 上市招股书修正稿,2021/6/26)

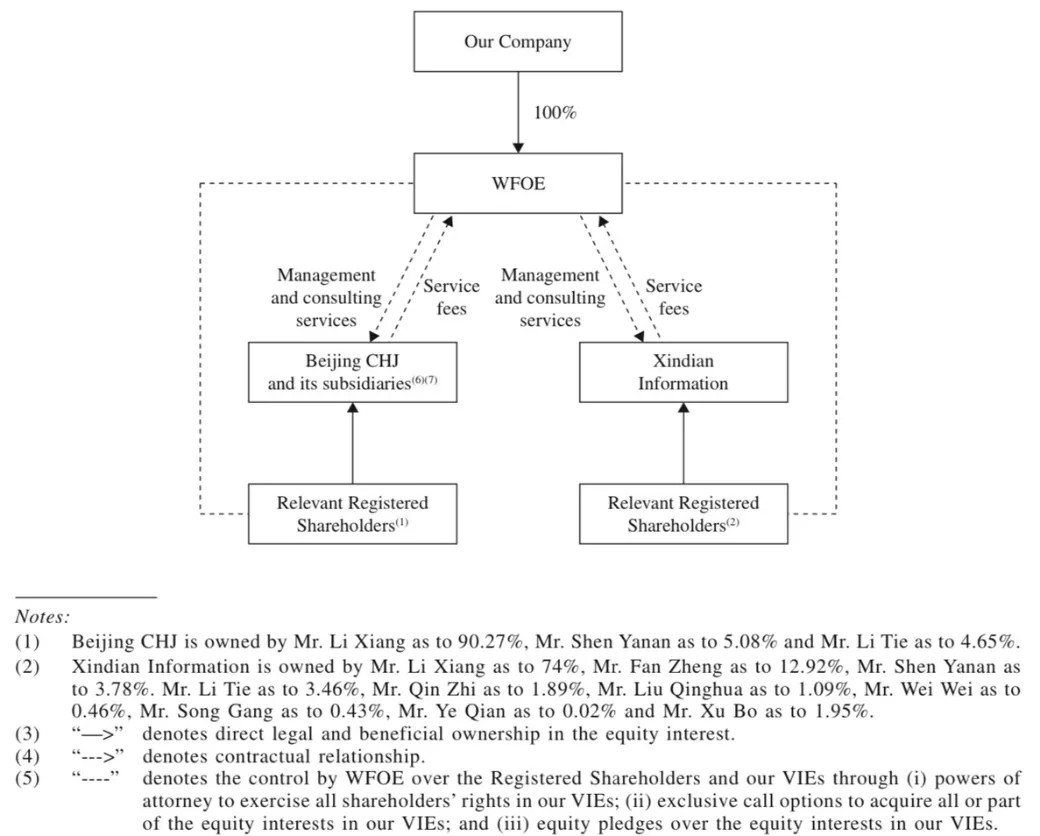

理想汽车VIE架构

(资料来源:理想汽车 香港 招股书, 2021/7/26)

九号机器人VIE架构

(资料来源:九号机器人 科创版 招股书, 2019/4/17)

21年来,中概股上市申报时对VIE架构的说明,大同小异,上面都是从招股书截图的。在境内的企业安排,大概都有一个全资的WFOE,统合国内的各类子公司、分公司、合资企业以及一到几家的内资VIE公司。在架构图上,一般都以直线代表“股权控制”关系,以虚线代表“协议控制”(即VIE)关系。

这五家以VIE架构上市的公司,有其代表性:18年前的携程、最大融资的阿里、最新上市的滴滴、港股的理想汽车以及科创版的九号机器人。

-2000年三大门户网站上市以后,“达康热”(Dot.com)崩盘,有两年多时间中概股无缘华尔街。其后,携程率先于2003年12月8日在纳斯达克上市,带出2004年的上市热潮。携程架构图的五条虚线,都是VIE公司。

-阿里巴巴于2014年9月19日在纽交所上市,是当时世界最大的IPO項目。架构图里下方的五条垂直虚线,都是VIE公司 。

-滴滴于2021年6月30日在纽交所上市,是最近在纽约上市的中概股,也是红筹及VIE架构进入“强监管”时代的分水岭。上市后瞬即爆发数据安全、反垄断及上市审查等事件,希望不至于被迫退市,也期待不是中概股赴美上市的最后一家。红色箭头所指的“小桔科技”(Beijing Xiaoju Science and Technology Co., Ltd.) ,就是VIE公司。

-理想汽车即将于8月12日在香港“双重上市”(不是“第二上市”,因在纽约上市还“不满两个会计年度”)。两家虚线下面的公司“车和家”(Beijing CHJ)及“心电信息”(Xindian Information)就是VIE公司。

-九号机器人是第一家以VIE(及CDR)架构,在科创版上市的红筹企业。虚线下面的“鼎立联合”就是VIE公司。

上述五家上市企业的VIE架构,有两点应该说明的:

-这些上市招股书揭露的VIE架构,并不是为了上市才作的安排,在创业公司成立为红筹項目并开始接受境外基金投资时,这种架构就存在了。

-这些都是上市当时的架构,但随着企业发展、转型与扩充,架构会进行调整与修正。

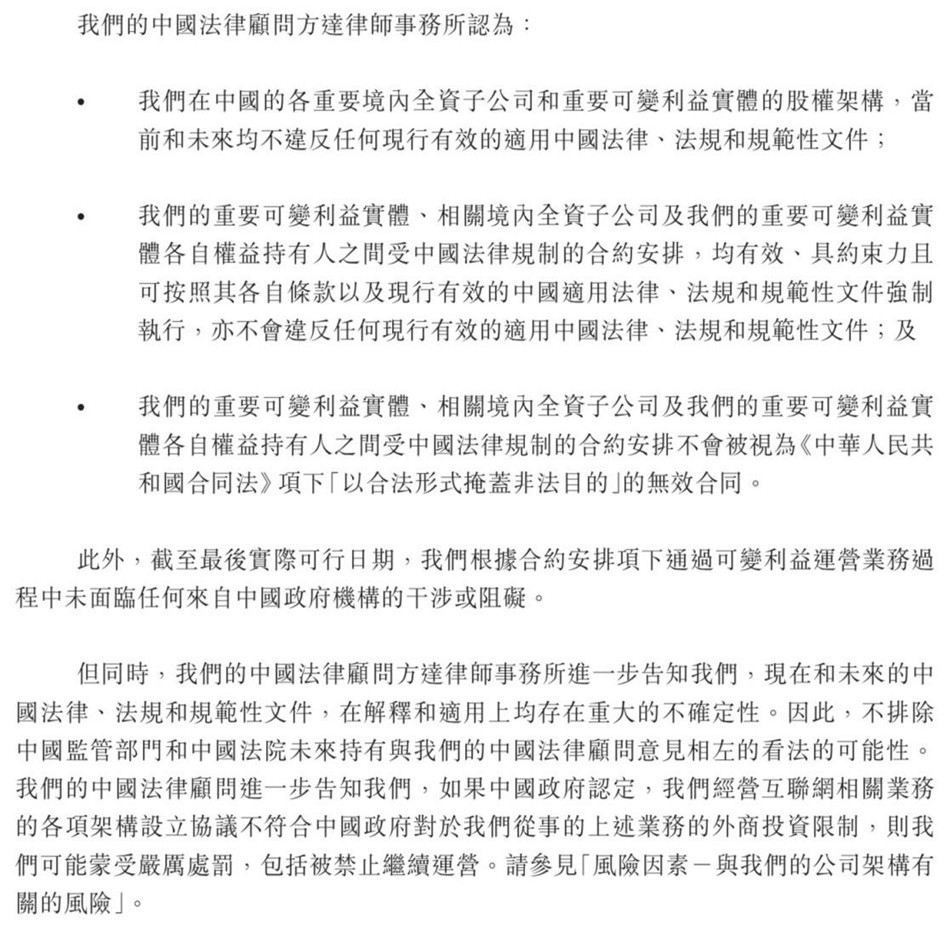

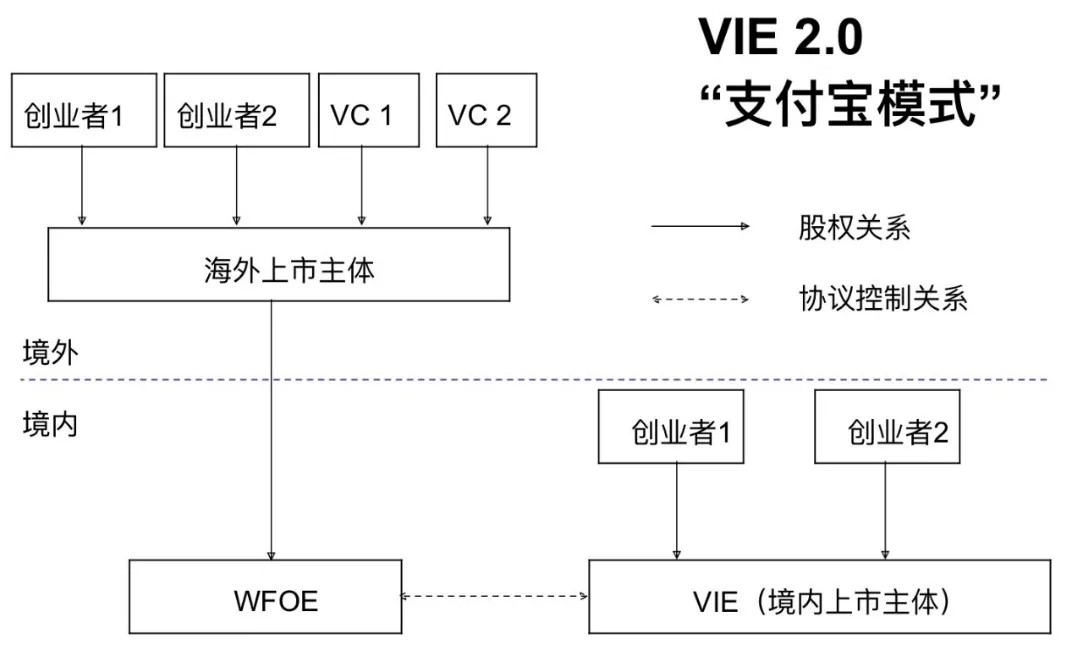

(图表来源:VIE 2.0 “支付宝模式”名称,York原创,2011)

在VIE架构的21年历史进程中,有两次重大的制度创新,而且都跟阿里巴巴有关。先是2011年“支付宝事件”之后,VIE进阶版“VIE 2.0 支付宝模式”诞生;后是2018年VIE “人头股东”的升级与改制。

2011年7月29日支付宝事件落幕,阿里、雅虎和软银签署协议。阿里将许可支付宝使用所需要的知识产权及提供有关软件技术服务,支付宝为该等授权及服务支付的费用,为支付宝及其子公司税前利润的49.9%,当支付宝上市或发生其他变现事宜后,将不再需要支付上述费用,但上市时将给予阿里一次性现金回报,金额为支付宝上市总市值的37.5%,将不低于20亿且不超过60亿美元。

VIE 2.0的财务输送,阿里仅收取运营收益的49.9%,放弃50.1%,但换取可能高达60亿美元的未来上市权益(阿里不用再承担蚂蚁的资金需求及背负可能的债务),是典型的VIE财务做账方式,本质上是一个“没有VIE架构的VIE”。其时代意义,在于符合政府“未受境外投资人控制”的要求,而能获得第三方支付牌照。

对比上面的两个架构图表,传统VIE 1.0的“新浪模式”,其VIE是一个“人头公司”,无行为能力,其股权、业务、财务及董事会等完全服务于海外母体,是为了取得运营执照的权宜安排。而VIE 2.0 “支付宝模式”的VIE公司独立运营,有独立的股东、董事会、业务及财报,未受海外上市主体的“协议控制”。在上面VIE 2.0图示里,我特别注明“境内上市主体”,因它可以独立在境内上市。

三年之后,在阿里2014年上市前,支付宝已扩充为业务更广泛、体量更大的小微金服(蚂蚁金服),双方重签协议。阿里的税前分润降为37.5%,蚂蚁上市时的现金补偿维持估值的37.5%,但拿掉了60亿美元的上限。另在监管机构批准下,阿里有权将分润及IPO现金补偿“无偿”转换为蚂蚁33%的股权。

2019年9月24日阿里顺利入股蚂蚁金服并获得33%的股权。这是一个历史时刻,境外公司阿里集团解构VIE 2.0代持架构,直接入股内资的蚂蚁金服。若蚂蚁依原定计划于去年11月5日上市,估值达3200亿美元,33% 股权即代表1056亿美元的价值。

正如新浪对VIE架构的贡献,让几千家新经济項目获得境外美元投资并有机会在境外上市, 阿里的VIE 2.0模式也经验证可行,获得京东金融等其他金融科技企业的仿效,引领新一代的VIE架构。

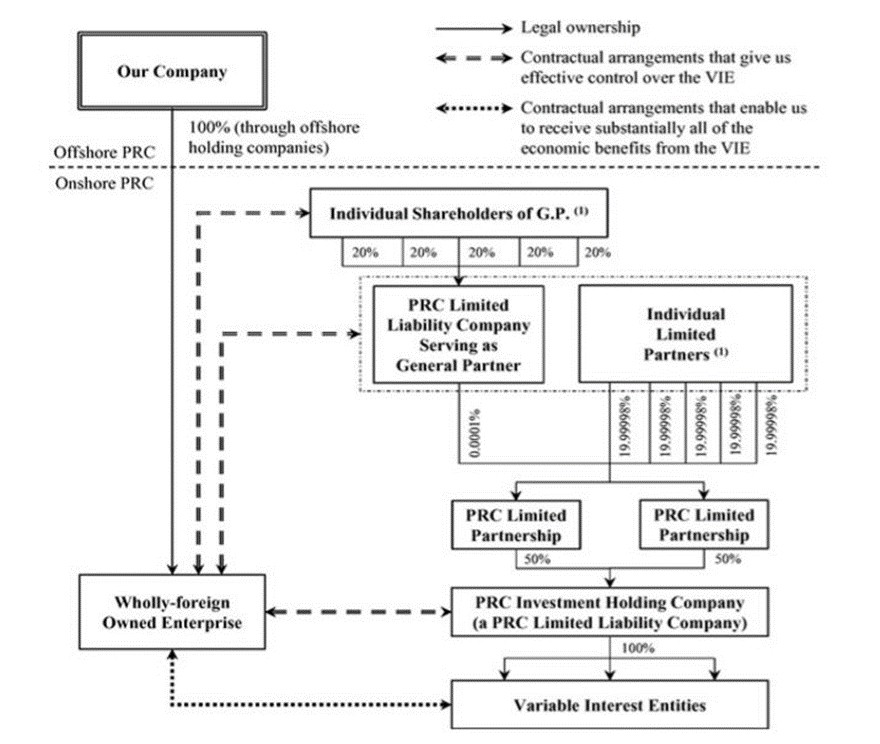

(资料来源:阿里改制后的VIE架构。阿里年报,2018/7/27)

VIE公司的执照及业务,对海外上市主体关系重大,而VIE公司的股东可能遭遇变故、离婚、被刑拘、未能视事等意外,也可能出现单方终止协议、关联交易、擅自借款、对外担保等侵占核心资产等违约行为,致海外上市主体及WFOE承受较大风险。

也因此,虽然是帮忙代持的“人头股东”,但VIE股东一般不是“路人甲”,而是安排有中国公民身份的创业者担任。创业者本人在境外主体有个人股东权益,利于发挥“利益协同”Interests Alignment功能。如阿里的VIE公司从创业到2018年改制,基本上都是由马云(80%)和谢世煌(20%,“18罗汉”之一)担任股东。

再举理想汽车VIE股东的安排为例。理想汽车的VIE有北京车和家及心电信息等公司,前者负责研发,后者承担销售管理。北京车和家,由李想持股90.27%,沈亚楠和李铁分别持股5.08%和4.65%,沈亚楠是联合创始人、董事及总裁,李铁是联合创始人、董事及CFO,他们在海外上市主体都有相当股权。

阿里对VIE架构的第二个制度创新,是于2018年把VIE公司两位自然人股东(马云及谢世煌),调整为基于合伙人的多层架构(如上图)。这是一个合理而有远见的安排,VIE股东从“个人”到“组织”,马云放掉有行政负担的“人头”身份,并不影响他个人的股东利益,也不影响他透过“阿里合伙人”对阿里集团的掌控,也突显阿里合伙人制度的优越性,强化阿里永续经营的战略格局及传承稳定性。

(资料来源:SEC停止新浪交易的通知,2021/3/22)

2020年7月,新浪启动私有化,提议以每股41美元现金收购发行在外的普通股。该收购要约于2020年12月,经股东会批准。新浪在纳斯达克的股票于2021年3月22日停止交易,完成退市。

新浪退市后,改名为新浪集团控股有限公司,成为一家由曹国伟和管理层控制的私人企业。曹国伟的内部信提到,其私有化,一方面是为了改变历史原因形成的新浪与微博两家母子公司同为上市公司的不合理资本架构,另方面也为更加多元化发展提供灵活性。私有化之后,新浪集团依然是微博上市公司的控股股东,以新浪移动为主体的原新浪门户业务将与微博业务更紧密地整合,而原有的新浪财经、新浪金融以及新浪体育等垂直业务,将更加独立发展。

其实,新浪私有化除了其内部考虑,也有其外在的环境背景。新一阶段的中概股下市以及部份回归,是“推与拉”两股力量交错影响下的加乘结果。“推”的力量源于中美对抗、制裁国企、审计底稿争议、瑞幸信用危机及“外国公司问责法”等美方的“不友善”措施,“拉”的力量则来自于香港与大陆证券市场的“优化”,可以接受VIE、同股不同权、红筹、非盈利等公司上市以及科创版与创业板的注册制。

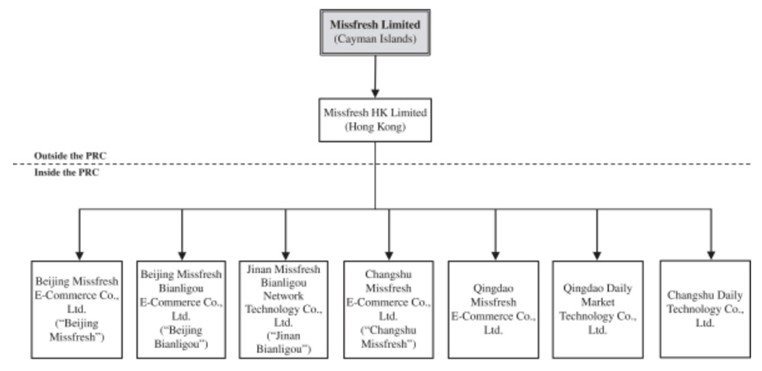

(图表来源:每日优鲜 F-1 招股书,2021/6/8)

随着中国的改革开放及国际化,对于外商投资的限制,只作减法,不作加法。2020年7月23日起施行的“外商投资负面清单”,已降至仅有33项,因此VIE架构的核心立论 – 外商投资准入的限制,已日渐缩小。也慢慢有一些企业主动拆除复杂而不稳定的VIE协议架构,回归股权控制。

最新案例,每日优鲜原有两家VIE公司(上表左边的两家公司,北京每日优鲜电子商务有限公司及北京每日优鲜便利购电子商务有限公司),因其业务已不再受限于外资投资条例,因此在其6月25日纳斯达克上市前的招股书,披露已撤销其“控制协议”,并改制成每日优鲜香港的WFOE。招股书的说明文字:“In December 2018, we terminated the contractual arrangements with Beijing Missfresh and its shareholders as the businesses operated by Beijing Missfresh were no longer prohibited or restricted for foreign ownership under PRC laws and regulations。”

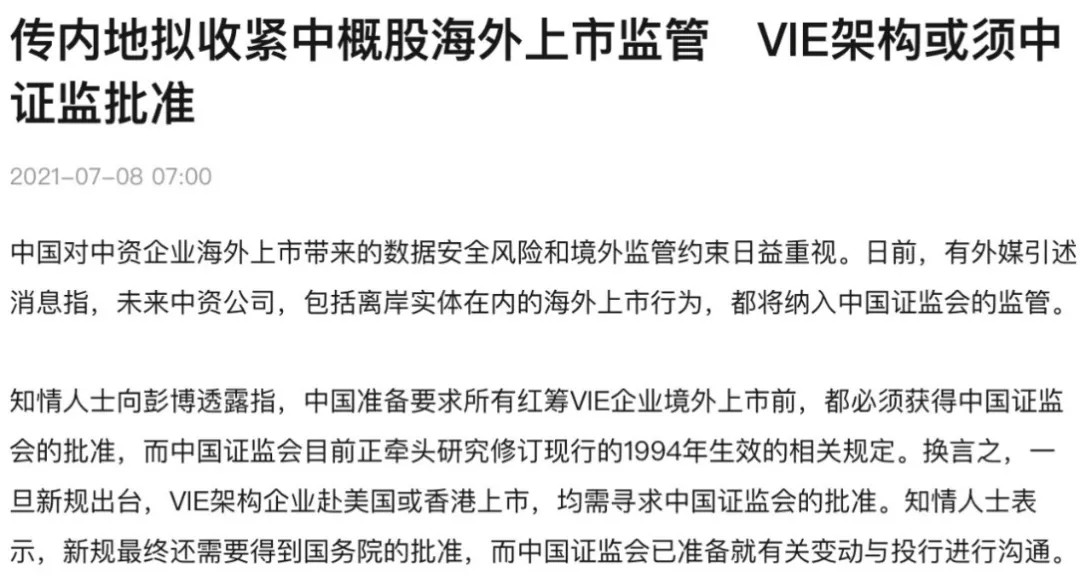

(资料来源:国内媒体转彭博社的报导,2021/7/8)

在新浪下市的报导中,有媒体提及“由新浪首创的赴美上市VIE结构将走入历史,中概股赴美上市普遍采用的境外上市实体与境内运营实体相分离的模式可能将面临困境。” “走入历史”并不真确,“面临困境”倒是事实。

21年来,红筹及VIE架构海外上市,风行无阻,并不须经过有关单位的审批。如滴滴的上市招股书,在有关“The approval of the China Securities Regulatory Commission may be required in connection with this offering under PRC law”章节,就作了如下的说明:“Our PRC legal counsel has advised us based on their understanding of the current PRC laws, regulations and rules that the CSRC's approval may not be required for the listing and trading of our ADSs on the NYSE in the context of this offering.”

上述彭博社的报导,VIE企业未来在境外上市,须获证监会批准,在“存量管理”上,已上市的VIE企业,未来增发股票也须申报核准。该报导也提及,证监会正在牵头研究修订现行的1994年生效的相关规定。

在中企境外上市的监管上,现行政策为1994年发布的关于股份有限公司境外募集股份及上市的特别规定,要求境内企业赴境外直接上市(即以H股上市),要经过证监会审批。这一规定并未就境外实体在海外上市做出明确规定,因此大量离岸实体(红筹股)通过持股或协议控制(VIE架构),绕过证监会核准程序,实现境外上市。

在VIE架构的“定性”及监管上,2006年商务部等六部委令《关于外国投资者并购境内企业的规定》(“10号文”),要求境内企业或自然人以其境外公司并购相关联的境内公司,应报商务部审批。而VIE架构是通过协议控制境内公司,并非股权控制,也可解释为并非10号文的监管对象。

近期传言,在红筹股的上市监管、VIE合规、数据安全、网络安全等审查上,“国外上市”或“境外上市”的词汇差异,或将带来监管的不同待遇。尤其在数据安全审查上面,赴港上市是“出境”,不是“出国”,或有一些豁免。若传言属实,美股、港股对中概股的竞争将会加速向香港倾斜。2018年“港股新政”之后,中概股到香港“第二上市”(如阿里、京东、网易、百度、哔哩哔哩等)或双重上市(如理想汽车等),中概股‘半步回归’,脚踩两条船,并以香港为“避风港”。另,众多的未上市红筹企业也可以舍纽约而奔香港(如小米、美团、奈雪的茶等)。因此,中概股的跨境募资平台,会加速从纽约转往香港。

7月30日美国SEC主席Gary Gensler发表声明“Statement on Investor Protection Related to Recent Developments in China”。三个关键词complete and accurate disclosure、targeted additional reviews以及China-based operating companies,要求针对中概股尤其是VIE企业的严格披露,说明是否获得中国监管部门的许可以及披露相关许可可能被取消的风险。随后,中国证监会公开回应,表示两国监管部门应当继续就中概股监管问题加强沟通,找到妥善解决的办法,为市场营造良好政策预期和制度环境。从双方表态来看,中美其实“相向而行”,朝着建立一个双方都能够接纳、更加稳定的中资企业赴美上市的制度框架。

21年前,新浪以创新的VIE架构,绕开外商不得在华经营互联网业务的规定,引领成千上万家后浪募集美元资金,有些更进一步IPO融资,撑起了中国的互联网经济产业。据彭博数据,截至7月6日,今年已有37家中概股赴美上市,集资129亿美元,再加上先前一级市场的VC/PE投资,这些巨额资金都进入了中国。红筹及VIE架构对“招商引资”的贡献,绝对与“三资”(外资、合资及合作)不遑多让。

VIE架构经过21年的风雨兼程,从BAT到TMD,老将新秀,新浪后浪,贡献于中国创新经济的发展。目前正处于从弱监管到强监管的转折点,领导层如何发挥监管智慧,则有待观察。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn