编者按:本文来自创业邦专栏港股研究社,图源:图虫。

近期,国内餐饮巨头陆续公布新一轮业绩表现,作为国内餐饮界的头部玩家,海底捞、九毛九也在8月24日,发布了新一轮的中期财报。

单从财报数据的基本面来看,2021年中期,两家企业营收均实现了新增长,特别是净利方面,同时扭亏为盈。

但资本市场的反应却是各有不同,次日港股开盘,海底捞股价一度跌幅5.72%,但九毛九股价涨幅却达到5.6%。

受去年疫情的影响,线下实体行业可谓是倍受打击,特别是餐饮行业,可以说是“重灾区”。如今,随着国内生活的恢复,以及疫苗的全面铺开,餐饮行业走出疫情的困境。作为各自细分领域的头部玩家,海底捞、九毛九从某种程度上而言,代表着所处行业的恢复情况。

透过海底捞、九毛九这份中期财报,看国内餐饮界玩家在后疫情时代的复苏表现。

行业复苏加速,双巨头净利扭亏转盈

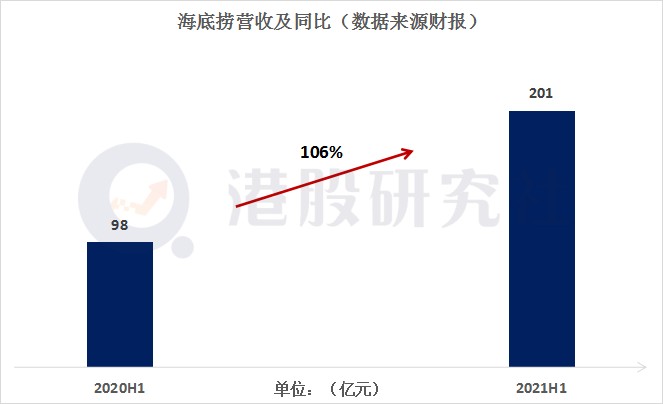

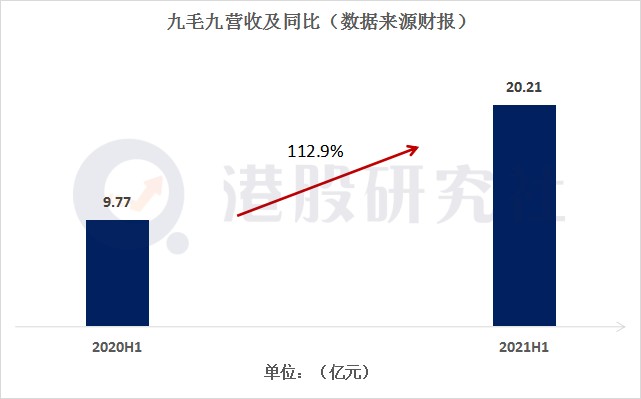

作为国内餐饮界的代表性玩家,海底捞、九毛九目前仍具备不俗的盈利能力。财报显示,2021年中期海底捞、九毛九营收实现近一步增长。

·期内,海底捞实现营收200.94亿元,同比增长105.87%,基本上符合市场预期。

· 与海底捞营收趋势相似,九毛九也是稳步增长,上半年营收为20.21亿元,同比增长112.9%,但低于市场预期。

二者营收增长的原因,主要受益于国内餐饮市场延续稳定恢复的发展态势。今年1-7月,全国餐饮收入达到25463亿元,同比增长42.3%,其中,7月收入达到3751亿元,同比增长14.3%。

另一方面,新消费热情的高涨,特别是疫情过后,餐饮业的消费得到刺激,在国内大众餐饮消费当中,火锅以及特色菜系列,常年占据排名前列,海底捞、九毛九作为细分领域的代表,也将受益于大众饮食消费习惯。

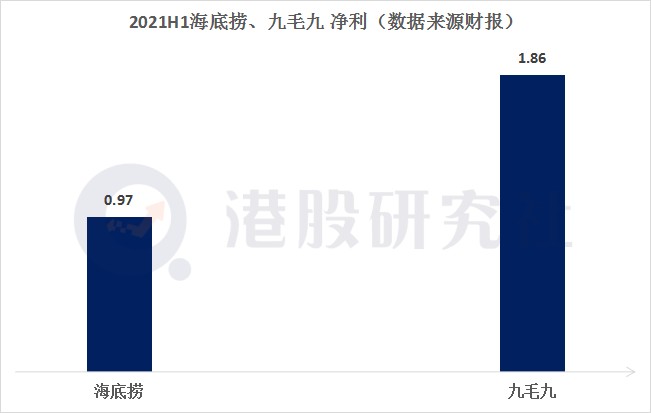

再来看两家企业的净利数据:

· 期内,海底捞净利达到9650.8万元,同比增长110%,不过,这仍低于此前市场给出的盈利预期。

· 在净利方面,2021年上半年九毛九高出市场预期,股东应占净利达到1.86亿元,去年同期则亏损8590万元。

具体分析两家企业的业务数据:

· 在海底捞业务结构中,以“海底捞”餐厅作为主品牌,旗下其他业务及品牌协同发展。期内,海底捞餐厅营收达到194.19亿元,占比达到96.6%,其他餐厅经营业绩达到0.92亿元,外卖业务达到3.46亿元;调味品以及食材销售达到2.10元。

· 九毛九尽管以“九毛九”西北菜作为主基调,但担起营收主力的却是“太二”酸菜鱼,期内,九毛九营收达到3.8亿元,太二收入达到16亿元。

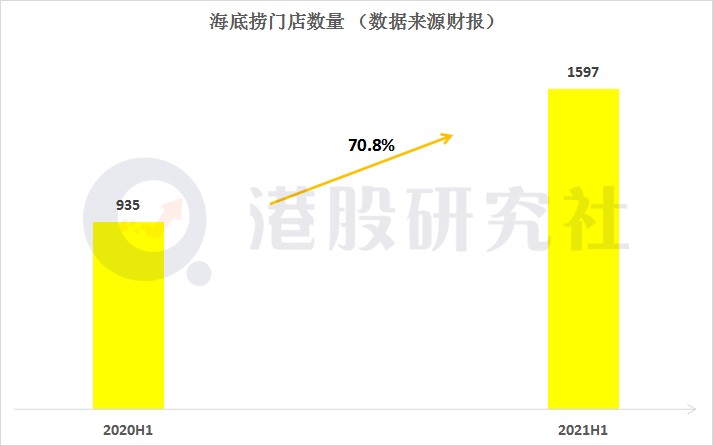

即便如此,海底捞与九毛九面临的风险并不低。目前,海底捞仍处在门店扩张之中,相比去年同期,海底捞多开了662家,这对于海底捞而言,是比不小的开支,并且在短期内很难回本。期内,海底捞员工成本达到71.62亿元,同比增长75.8%;门店租金同比增长92.5%,达到1.99亿元。

另外,海底捞以服务著称,员工福利待遇、赠送顾客的礼品等都需要花费大量开销,截止6月底,海底捞向员工家属发放的亲子补贴累计达到1160万元。

而九毛九的主品牌“九毛九”西北菜作为地方菜系还在受区域限制的影响,不同区域的饮食习惯可能会影响九毛九的业绩。

来自市场竞争的威胁也不能忽视,海底捞与呷哺呷哺并称“火锅双巨头”,但上半年海底捞的人均消费却是有所下滑,仅为107.3元,这或许也是影响海底捞业绩增长的原因之一。

尽管从基本面而言,两家企业斩获不错的战绩,但自身存在的发展弊端以及市场竞争压力,却是不能忽略的问题。

下沉市场红利释放 海底捞与九毛九“躺赢”

作为线下实体餐饮玩家,九毛九、海底捞所有的业务收入都依赖于门店数量扩张以及翻台率的走势。

对于两家企业而言,门店数量、翻台率成为影响业务指标的核心因素,也是加速自身业务商业化变现的可观依据。

从门店数量及增速上而言,海底捞一直处在门店扩张的趋势之中,即使在疫情期间,海底捞依旧实现了门店数量的逆势增长,2020年,海底捞新开门店数量为 544家,尤其在下半年,新增加的门店数为363家,平均每天都有一家门店开出来,这或许也是海底捞越来越普遍的原因。

以笔者所在的城市为例,在中大型及以上的商场中,几乎都能见到海底捞的身影,而在人群密集、活动场所多的场景,几乎每个商场都有。

期内,海底捞延续了去年门店扩张的速度,全球门店数量达到1597家,相较于去年年底增加了299家,接近每天新开2家门店。

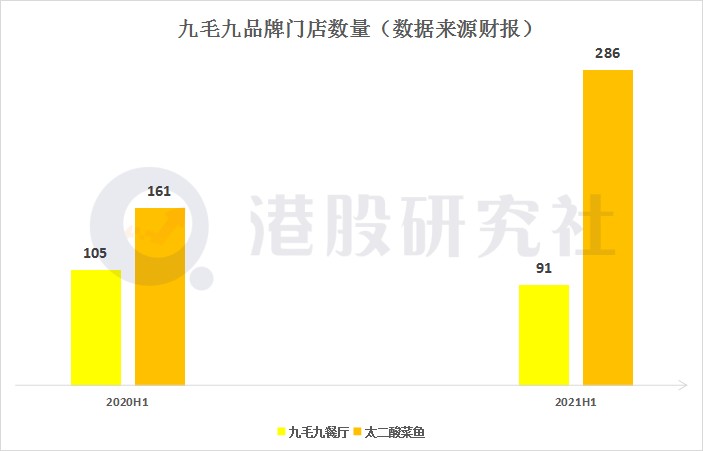

不同于海底捞主品牌的扩张趋势,九毛九除了旗下“九毛九”主品牌外,还延伸出许多子品牌,报告期内,九毛九门店数量之和达到了419家,相较于去年同期扩张了98家。从门店分布上看,“太二”酸菜鱼最多达到286家,而主品牌“九毛九”西北菜相对减少,仅为91家。

事实上,近年来,二者都在转变策略,开始向下沉市场转变。从门店数量分布来看,海底捞在二三线及以下城市的门店数量分布最多,达到1204家,下沉市场也为海底捞贡献了超74%的营收比例。

九毛九方面亦是如此,尽管在财报中并没有提到下沉市场的有关数据,但从九毛九对旗下品牌的展望来看,对下沉市场的扩张度在持续增强,太二目前正积极抢占现有城市空白购物中心提密度,辐射下沉市场扩广度,H1新开门店50 家,全年目标120 家。

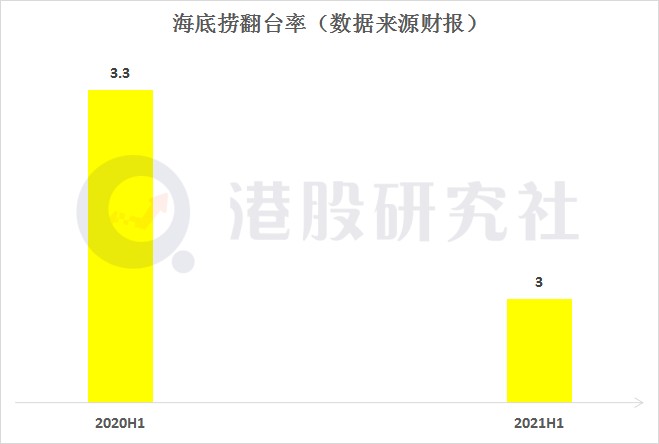

这也反馈在翻台率层面,期内,海底捞翻台率处在下滑阶段,仅达到3.0。事实上,这也与快速扩张门店有关,过度扩张门店爬坡期拉长,短期内经营效益不佳,另外,高密度的门店数量加速了门店分流,这也使得翻台率提升较缓。

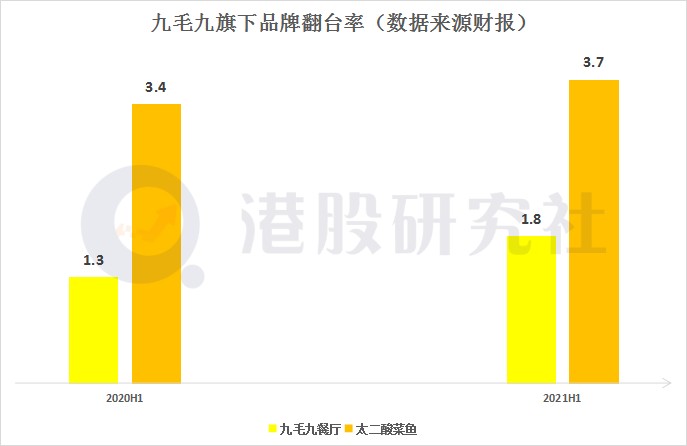

相对海底捞,九毛九旗下品牌都具备实体店,由于门店数量相对较少,对门店分流的影响较小,期内,太二翻台率上涨至3.7,怂重庆火锅厅达到2.2,从主品牌的翻台率上,九毛九的翻台率达到1.8。

下沉市场潜力的释放,再倒逼海底捞、九毛九做出侧重点的调整,这也让二者吃上了一波红利。

互联网、新品牌强势出手 传统餐饮巨头该如何“求变”?

随着国内经济活动的复苏,餐饮业已经从疫情的重压之下走了出来,作为必需品的“衣食住行”,餐饮新消费成为玩家布局的新方向。

在餐饮新消费赛道上,除了传统玩家以外,很多玩家都在向餐饮赛道涌入,甚至是互联网玩家也做起跨界生意,参与到新餐饮的新消费竞争之中。

腾讯、字节、美团以及B站等互联网巨头出手,在“吃”这门生意上下足了功夫,对线下餐饮品牌纷纷投资入股。企查查数据显示,互联网巨头在餐饮新消费赛道的投资超过71.56亿元,达31次。其中,腾讯和字节跳动的投资活动较为频繁,金额较大,腾讯在餐饮新消费领域总共出手8次,有7次集中在2021年。

除了玩家的不断布局,以及新势力崛起外,快消费餐饮也对海底捞、九毛九这类传统餐饮玩家造成威胁,在这场餐饮消费热潮中,肯德基、麦当劳之所以能够屹立不倒,一定程度上不只取决于连锁化和标准化,而是取决于品牌长青、持续的研发创新、食品安全上的可靠,这些问题容易被增长光环掩盖,但也是传统餐饮所需要面对的关键。

在当前餐饮发展的趋势下,实际上也在倒逼海底捞、九毛九这类传统玩家做出转变,来应对新势力造成的冲击。

从品牌孵化动作角度,九毛九不希望只押注在一个品牌上,除了九毛九西北菜和太二酸菜鱼,相继推出了川菜品牌 “太二前传” 、粤菜品牌 "那未大叔是大厨"、怂火锅、怂冷锅串串、赖美丽青花椒烤鱼等。

财报中,九毛九集团表示会以 " 进一步扩张 " 来复制此前的成功,太二和其他品牌都在扩张计划内,此外,集团也试图用投资的方式进一步布局。一系列动作均是服务于 " 再造爆款 "。

海底捞除了主品牌之外,还推出了旗下子品牌捞派有面儿、十八汆等米面类品牌,降低对主品牌的风险,报告期内,来自其他品牌及业务的营收占比达到1.7%,营收之和达到3.3%。

不过对于海底捞、九毛九而言,布局新赛道并非易事,餐饮品牌面临着太多的不确定。一方面,新兴的营销渠道里跑出了各种网红品牌,消费者迁移成本极低;另外,再造爆款更像是可遇不可求的事情,在海底捞、九毛九众多品牌中,目前跑出来的也只有太二跟海底捞。

但也有许多重要的事没变,餐饮业的逻辑没变,餐饮新贵所面临的问题, 海底捞和九毛九还是得再来一遍。

如此看来,在国内疫情得到全面控制的背景下,海底捞、九毛九净利扭亏转盈受益于国内餐饮业恢复正常,这也给一众老牌餐饮企业一些发展启示,但海底捞翻台率下滑、九毛九主品牌呈现消减态势却是短时间内无法解决的问题。

在餐饮新消费受到热潮趋势下,拿出更多的好牌才能给未来的增长带来更多的确定性,而这也不可避免的会让这些玩家在新的战场里展开新一轮的厮杀。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。