编者按:本文来自微信公众号 光锥智能(ID:guangzhui-tech),作者:黄小艺,编辑:刘雨琦,创业邦经授权转载,头图来源摄图网

奥运会那年,一个关于“人形机器人”制造的理想,在深圳被悄悄点燃。

2008年,李宁点燃了鸟巢的火把,周剑也做起了一个关于人形机器人的梦。

2012年,梦想终于照进现实,周剑创立了优必选,2023年1月31日,优必选正式在港股递表。

招股书披露,2020财年、2021财年、2022年前九个月,优必选总收入分别为7.40亿元,8.17亿元、5.29亿元;亏损从7.07亿元增长至9.18亿元,加上2022年前九个月亏损7.78亿元,近三年累计亏损超24亿元。营收增长、但也持续亏损,在很长一段时间内都将是机器人赛道的常态。

数据来源于优必选招股书,制图:光锥智能

如多数垂类赛道头部公司一样,优必选也获得了不少豪华股东的青睐。2018年的C轮融资高达8.2亿美元,由腾讯领投,工商银行、海尔、民生证券等机构跟投,而2022年结束的D轮融资,有湖州市南浔区政府引导基金、安庆市同安产业招商投资基金等国资机构加入。

之所以能受到多方资本关注,原因在于在所有机器人的赛道中,优必选所押注的人形机器人是最为性感又危险的。

性感在于,无论是科幻还是现实,人形机器人始终是人们认为的机器人最终形态,凝聚了本体对于运动控制、感知决策的综合能力,以及大脑对AI的交互、认知的最高技术难度。从商业的角度来讲,它也是各个科技公司的重点押注方向,去年,小米推出了人形仿生机器人Cyber one铁大,特斯拉也高调亮相Optimus擎天柱,此前波士顿动力Altas的灵活性也刷新了大家的眼球。

同时,它也是相当危险的,无论是早期高昂的成本投入,还是对未来应用方向的“无人区探索”,都让创业公司时刻徘徊在生死边缘。

而优必选作为“人形机器人第一股”,其上市之路所映射的,或许正是当下人形机器人现状的真实写照。

先做教育,后切物流

招股书显示,在机器人赛道中,优必选科技主攻人形机器人全栈技术,并以此为核心,形成了人工智能教育、智慧物流、智慧康养等行业的智能服务机器人产品及解决方案,目前,部分行业正在实现商业化。

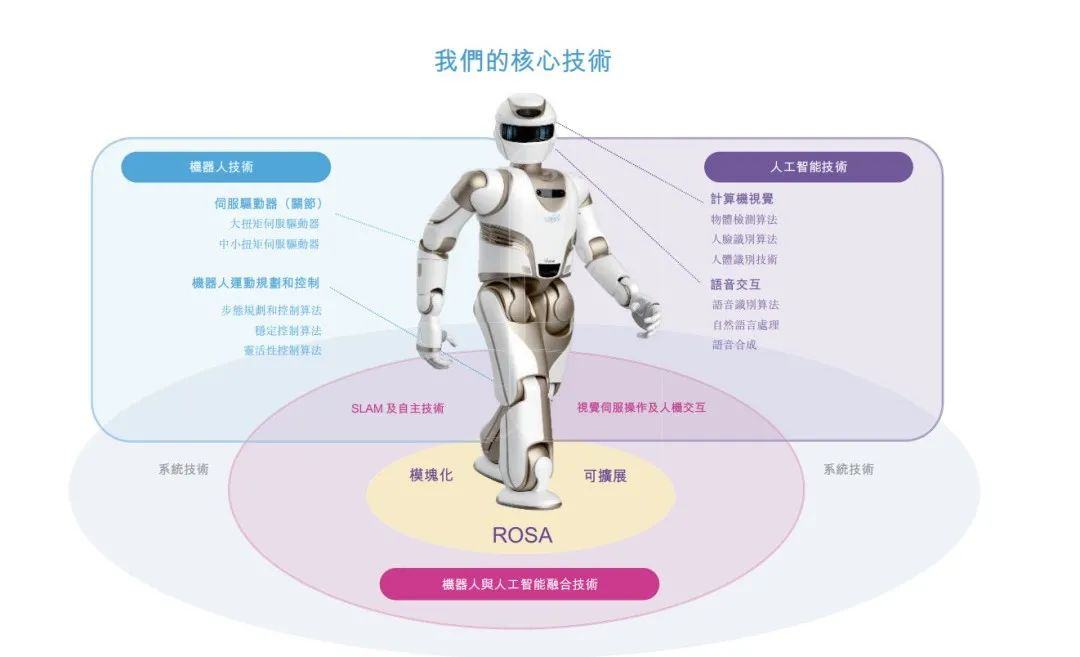

从核心技术上看,优必选的壁垒之一在于伺服驱动关节及机器人运动规划和控制,这是人形机器人区别于传统机器人本体的关键技术,也就是人体的“关节”所在。在近10年的时间里,优必选完成了小扭矩到大扭矩(扭矩从0.2Nm到200Nm)伺服驱动器批量生产,是极少数实现多系列伺服驱动器量产及实际产品应用的公司。

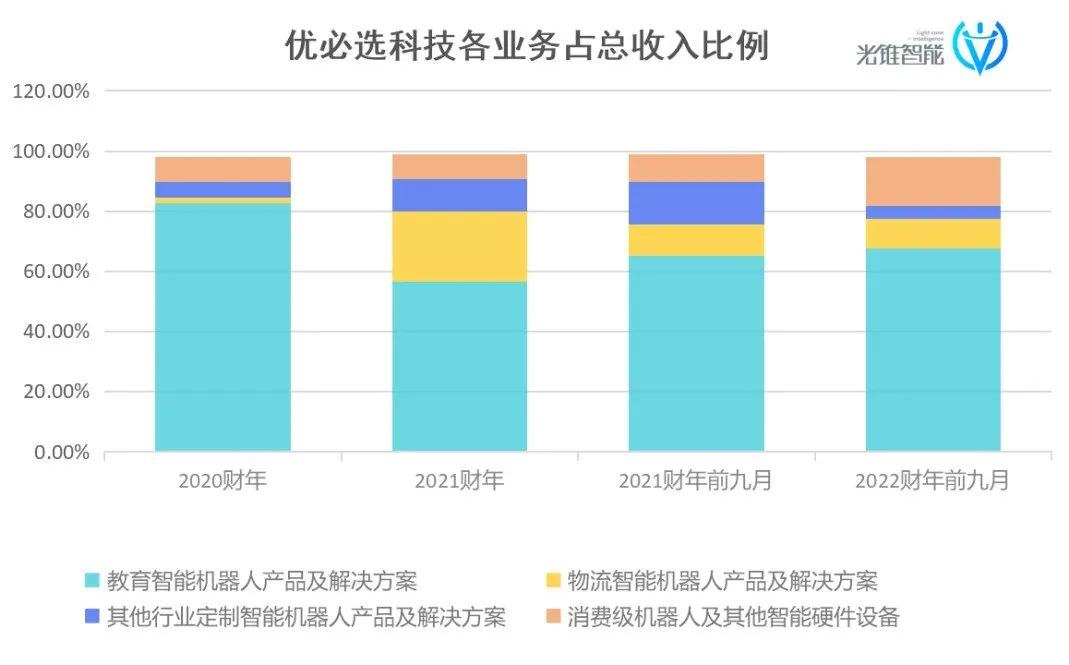

基于核心技术,优必选开发了多款不同的终端产品。招股书中,优必选现有的产品线根据细分市场划分为四类:教育智能机器人产品及解决方案、物流智能机器人产品及解决方案、其他行业定制智能机器人产品及解决方案,以及消费级机器人及其他智能硬件设备。

在收入占比上,教育产品从2020年的高达82.7%,下降到2021年的56.5%;物流产品从1.7%上升到23.3%;其他行业定制产品从5.2%上升到11%;消费级产品则相对稳定,从8.4%变化为8.3%。

数据来源于优必选招股书,制图:光锥智能

不难看出,教育产品是优必选的核心产品线,是主要的营收来源。但似乎2021年后,优必选也在积极调整收入结构,物流产品、定制产品的收入占比在逐年升高。

目前,教育产品分为面向K-12学生的基础教育,和面向高等职业及大学生的高职校教育,都是以教学机器人为载体,配合机器人教材、编程软件等,将机器人与人工智能教育课程相结合,同时根据基础教育、职业教育、学前教育等不同场景,推出差异化的解决方案。以悟空为例,可以用于家庭“教育+娱乐+陪伴”,搭载有AI编程、明星课堂、智能相机、监控、物体识别等多种功能。

值得注意的是,在2021年,该板块收入从6.12亿元下降到4.61亿元,主要由于2021年大客户不及2020年。不过,据招股书显示,2022年该部分收入并未继续下滑——2022年前九月教育智能机器人的收入相比去年同期有小幅增长。

在2020年后,优必选也在逐渐切入新赛道。从各板块收入变化来看,刚推出3年的物流智能机器人及解决方案大步迈进。一直以来,物流及制造业长期存在着生产力停滞、劳动力短缺、劳工成本不断增加、数字化缺乏的痛点,而机器人的自动化解决方案被视为解决之道,市场规模在近年来实现了显著增长。据招股书显示,为把握住不断扩容的物流行业市场,优必选开始研发、生产物流智能机器人及解决方案。

从行业需求的角度来说,由于整个物流链条对于机器人的需求在逐渐升高,同时存在诸多应用场景,比如仓库内的分拣、传输、贴标、物流的短导运输、末端配送等;从优必选具备的全套技术能力出发,人形机器人整体技术可以拆解到各个细分场景中。

目前,优必选主要为新能源汽车、物流公司等企业工厂及仓库提供室内物流智能机器人解决方案,与教育业务的思路和打法相同,也会向客户提供包括WMS(智慧仓储云平台)和MES(智慧工厂云平台)系统在内的软件及配套服务。

然而,即便已经在当下热门的两大行业完成了商业化着陆,但优必选依然还未实现盈利。

据招股书披露,2020财年、2021财年、2021年前九个月及2022年前九个月,优必选总收入分别为7.40亿元、8.17亿元、5.04亿元及5.29亿元;连续亏损分别为7.07亿元、9.18亿元、6.07亿元及7.78亿元,三年累计超24亿元。

在机器人尚未大规模落地前,优必选的研发成本显得还是非常高昂。在2020财年、2021财年、2021年前九个月及2022年前九个月,研发开支分别为4.29亿元、5.17亿元、3.46亿元及3.25亿元,占同年或同期总收入的57.9%、63.3%、68.6%及61.4%。

软件为硬件供血

优必选烧钱很快。

在2020财年、2021财年及2022年前九个月,经营活动所得负现金流量达到6.03亿元、6.81亿元及2.89亿元。而在B端需求快速迭代、技术仍早期的当下,高支出还会不断地产生。

智能服务机器人价值链在上游为原材料及核心部件,中游为研发,主要包括机器人及人工智能技术研发、机器人生产及系统集成,下游为智能服务机器人在不同应用场景中的应用,如教育、物流及移动、康养及巡检等,而优必选的业务线涉及上、中、下三个环节,具备自主、全栈式生产机器人产品的能力。

且据招股书显示,未来优必选还计划进一步收购或投资上、中、下游企业,例如,具有优必选尚未拥有的人工智能及机器人技术、智能机器人产品、解决方案的目标公司,上游原材料、硬件或软件供应商的公司。

业务覆盖全链环节,可见优必选的业务模式颇“重”,早期亏损也在情理之中。

优必选CTO熊友军也曾在接受采访时表示,人形机器人是一项需要长期投入的复杂技术,在商业化程度不高的阶段,想要打造一台人形机器人,就意味着企业要具备一系列核心技术的研发能力,投入巨大。

除了研发成本,人工智能行业核心零部件的生产成本也偏高。以工业机器人为例,据国盛证券数据,伺服系统/控制器/减速器/本体制造分别占机器人整机成本的 25%/10%/35%/15%,其中核心零部件成本合计约占整机成本的70%。

但是,值得注意的是,据招股书内显示,优必选的总毛利率在30~45%之间,最高时甚至比苹果的硬件毛利率还要稍高一点。据苹果2022财年第一财季数据,其硬件毛利率也刚达到38.4%。

通过对招股书的拆解发现,除了从2013年到2022年,共有5轮融资为其充实资金库以外,主要原因在于优必选找到了“卖软件给硬件输血”的内循环。

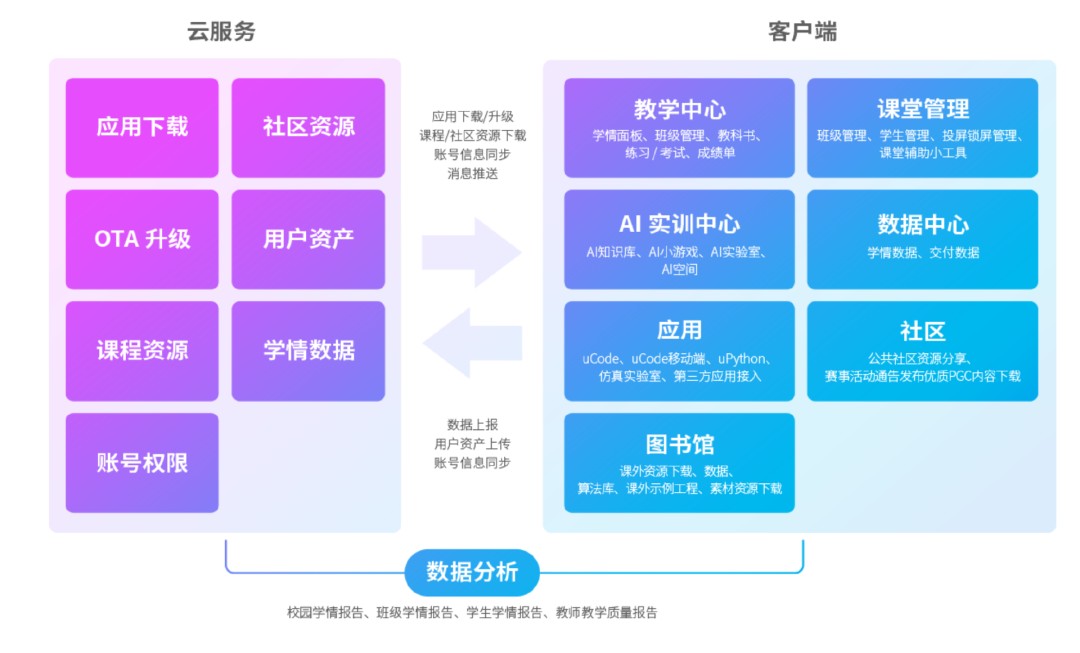

优必选的软件业务,主要是将机器人“产品”转变为提供“解决方案(产品+服务)”,也被其称作Raas(机器人即服务)模式。

优必选提供的软件服务,图片来源于网络

招股书内显示,RaaS是一个包括软件、硬件、服务、运营的整体化解决方案和业务生态系统,以订阅制提供给企业级客户,优必选将AI能力进行一定的封装化和模块化,让客户能够灵活运用,降低使用门槛,提高效率。

此外,订阅模式也便于持续增强客户粘性,尤其是企业级客户。

以教育智能机器人及解决方案为例,目标客户不仅需要为机器人本身付费,还会对机器人所搭载的AI智慧教育平台付费,使用课程内容在线查阅、AI教学编程工具和3D仿真工具、学生和班级管理平台、社区作品分享、教学成果评测和报告输出等功能。

有观点认为,机器人将是下一代的最大的智能终端,要实现这个目标,不仅需要高端的硬件支撑,还需要强大软件生态,通过软件切入行业,能够提前一步布局、打磨产品、发现用户需求,更能为下一步机器人的大规模应用做准备。

招股书显示,优必选在“产品+服务”的新模式转变下,教育硬件及解决方案和定制化硬件及解决方案毛利率超过40%,但仍然摆脱不了对核心大客户的依赖。据招股书数据,2020年和2021年,物流机器人及解决方案的第一大客户天奇自动化收入分别占该产品总收入的97.6%、91.7%。

相比之下,只提供硬件的消费级机器人在2021年的毛利率为负数。

招股书中也列举了优必选的下一步方向,仍以软硬件产品结合的形态为主。例如,2022年下半年,优必选推出的康养类机器人同样是软硬结合产品,例如可以通过收集、分析数据,实现老年人与医院的实时连接,以免出现紧急情况,切入健康医疗赛道。

通过软件应用切入垂直行业,实现商业化目标,或许正是优必选在人形机器人研发早期的生存之道。

商业化的两座大山

即便如此,对于优必选来说,上市仅仅是万里长征的第一步,摆在“优必选们”面前的现实高山,仍然一座接着一座。

光锥智能曾对话耀途资本创始合伙人白宗义,作为深耕机器人赛道并靶向“狙击”到多家机器人独角兽的投资人,他认为机器人行业未来需要攻克三大难关:“一是技术创新;二是供应链降本,当下的机器人制造供应链十分透明,能否通过技术手段大幅降低成本;第三,对痛点场景的理解,解决的场景够不够痛?是不是足够高频?”

在对场景的探索方面,优必选的首席品牌官谭旻提到,“在创业前期,的确在C端进行了大量的探索,包括和迪士尼在IP机器人领域的合作,和亚马逊、腾讯在小型人形机器人上的探索,但我们发现因为受限于人工智能目前的发展速度,没有达到大规模应用的级别。在疫情的场景里以及在B端上面发现了大规模应用的场景可能性。”

对于当下的机器人赛道来说,商业化竞争的一个核心锚点在于找到适合的应用场景作为切入点。优必选在教育领域有阶段性的成功经验,但是能否复制到C端,依然是个问号。

另一方面,除了找到适用场景外,周剑的另一个目标是把Walker机器人的成本降到接近一辆中型汽车的价格,让机器人真正能走向家庭,能够从事陪伴、部分家务劳动等服务。

不止优必选,去年在特斯拉2022年AI Day中,首次发布人形机器人Optimus擎天柱的原型机,和以往不同,除了酷炫的技术外,擎天柱最大的亮点之一是马斯克一直强调:“我们就是想尽快设计出有用的量产机器人,售价要在2万美元左右,3~5年内实现量产。”这说明,人形机器人想要从实验室走向市场,降低成本、规模化量产是核心任务。

通过招股书我们发现,优必选是全球首家将双足真人尺寸人形机器人的成本降低至10万美元以下的公司,其的降本策略之一在于生产环节自主化,例如,核心技术自研、关键产品和零部件自主化,通过全栈生产的能力,在全链条的各个环节进行成本控制。

另一方面,优必选也在逐步提升科技智能制造的生产能力,或将在机器人行业内进行经验推广运用,推动行业智能升级。甚至,机器人作为智能制造的关键载体,优必选科技未来或将机器人应用于生产制造过程中,实现“以机器人造机器人”,从自身开始降低人工成本、提高效率。

在招股书中,优必选提到,将要进一步升级研发实验基地、购买实验设备以及大量技术、营运等人员的扩招,维持行业内突出的技术优势。

站在整个机器人赛道来看,据艾瑞资讯数据,2021年,机器人的市场规模突破250亿元,到2025年,中国智能机器人市场规模接近千亿元。

“2030年是人工智能行业普遍认为的技术将进入重大转折的时间点。现在大概还有不到十年的时间,所以在这近十年的时间里面,很多垂直赛道有机会点。”谭旻说道。

优必选的上市,接过了人形机器人赛道的第一把火炬,而下一段赛程将比现在更加紧张和刺激。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。