编者按:本文来自微信公众号 长桥海豚投研(ID:haituntouyan),作者:海豚君,创业邦经授权转载。

蔚来汽车 (NIO.N) 于北京时间12 月 5 日美股盘前发布了 2023 年第三季度财报。ES 6交付占比提升后,单季亏损终于有所收窄,但血亏状态并未根本扭转。具体看一下:

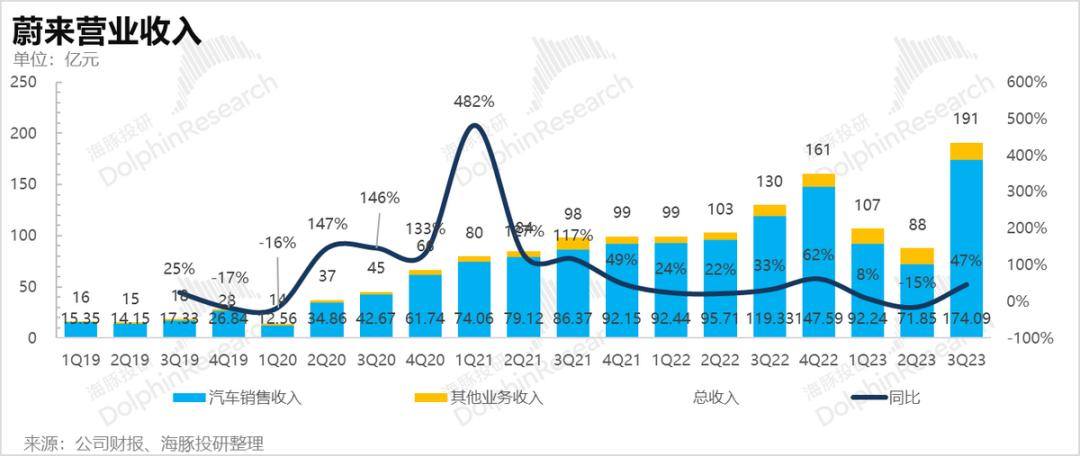

1. 低迷之下的平淡如水:总收入191亿,充分沟通之下,与市场预期193亿基本一致;

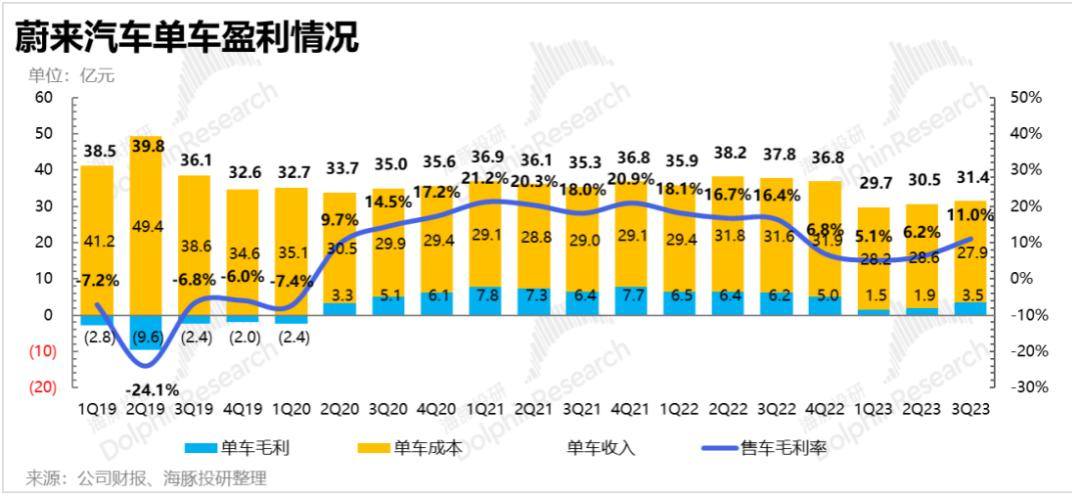

2. 卖车毛利缓慢回升:单车价格是预期之内的31.4万;由于ES 6单车经济稍好与ET 5,ES 6交付占比的提升推动毛利率改善进度稍高于预期,但其实卖车业务毛利率现在也才11%。

3. “弱鸡”的四季度指引:四季度销量指引 4.7-4.9万,考虑到10、11月份销量已是明牌,隐含12月销量与11月差不多,接近1.6万台。由于最近蔚来的周销逐步疲态,指引中隐含12月销量没有进一步下滑,理论上算是好事。

4. 四季度单车利润恐怕压力很大:销量指引中隐含12月没有边际下滑,虽是好事,但单价在收入指引中已经宣告了:161-167亿人民币的四季度收入指引,隐含四季度卖车单价只有30万,比三季度得31.4万低于一万多,而市场预期的是四季度的单车价格还要环比上升。

这说明四季度的销量目标有一部分是靠促销和优惠来实现的,四季度的毛利率可能要有危了!之前公司指引的四季度卖车毛利率是15%,按照当前这个指引,可能又要落空了,甚至目前市场14%的四季度毛利率预期也有下调压力。

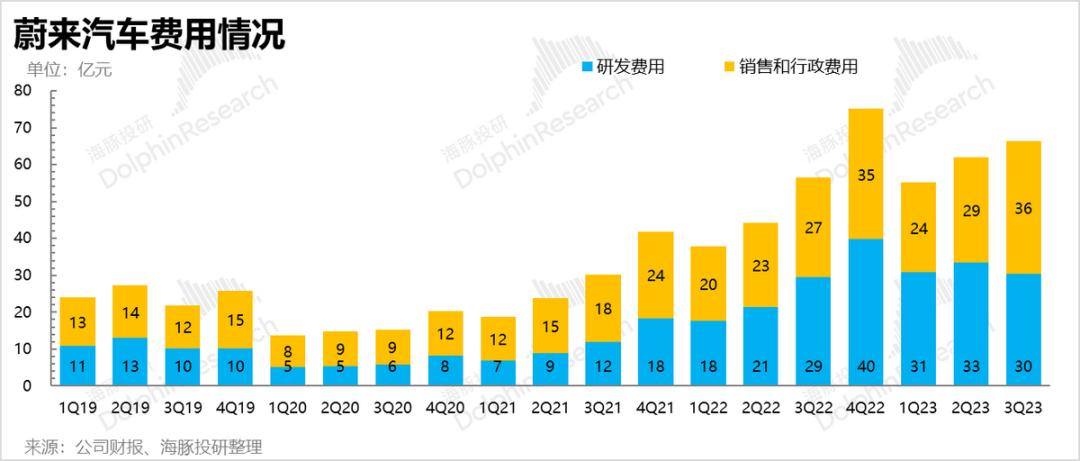

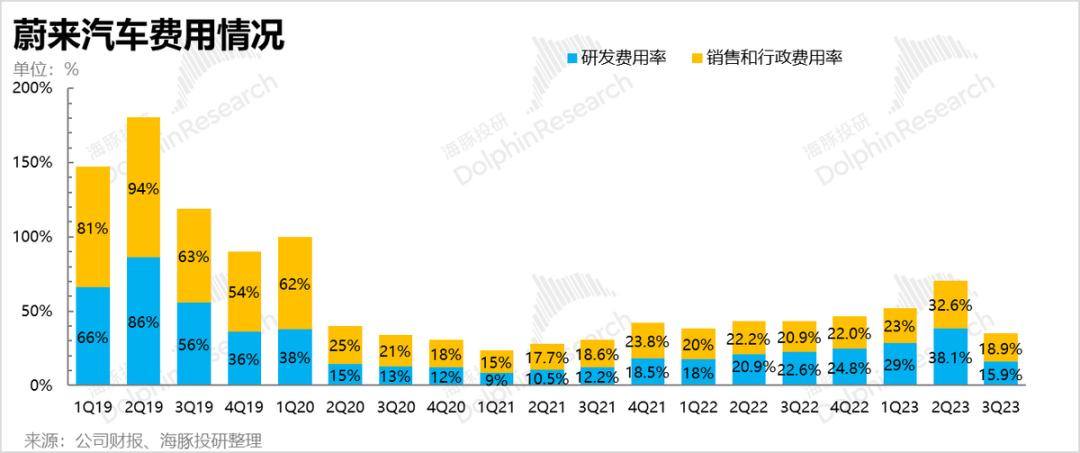

5. 生命不止,烧钱不停:费用端研发单季30亿,比上个季度的33亿确实减少了一些,似乎确实有改善的迹象。但如果仔细看会发现,这个三季度有政府给的研发补贴,导致数据扭曲,裁员还没有体现出来;而销售费用则因为销售铺人,新车发售等因素,如期环比拉升,只是过拉升幅度比市场预期的稍微好了一点。

海豚投研观点:

业绩上的整体感官:销量明牌之下,三季度所谓小幅超预期背后的利润交付,当中虽然有汽车毛利率的相对改善,但经营费用端的改善则有一定水分,超预期不改疲软的业绩事实。

四季度指引上,看似比4.5万辆左右的真实市场预期好了大概一两千辆(注意彭博预期过于滞后,不反映市场定价的真正预期),但收入指引则暗示了超出的一两千辆背后是单车毛利率的再度承压。

而对汽车销售业务做短期展望,明年下半年之前都不会再有新车发售,只能靠NT 2平台上目前的这八款车来做销量。而其中的两款所谓主力车型——ET 5和新款ES 6,进入11、12月已有明显销量疲态,单周是下滑的态势。明年上半年靠存量车做销量恐怕仍然是亚历山大。

上半年估计销量仍然是亚历山大,而目前在手的现金及类现还剩450亿,按照每季度50亿的消耗速度,再加上2025年之前有折合105亿人民币的可转债,留给蔚来真正的生死战局只有一年时间。所以,走向2024年,蔚来又进入生死年,而这个生死的决定因素很可能要取决于近期NIO Day会发布,但发售要到下半年的阿尔卑斯车型。

如果说一定有什么好事的话,那就是现在市场对于蔚来的估值:单股7美元、1.8倍的TTM PS倍数已经是破产式定价的极端悲观情绪性估值,蔚来只要稍微改善一点,股价就很容易往上,而进一步的向下风险,在蔚来愿意做出改变的情况下已经很小了。

而海豚君再次强调,这个破产式估值位置上,在蔚来基本面没有本质变化的情况下,去盯着业绩是低了一点还是超了一点,其实是舍本逐末的做法,意义都不是很大。

因为作为最早IPO、最早过生死线的蔚来而言,问题不再短期业绩,真正核心的问题是战略、组织和执行的问题。蔚来需要自我革命。

从这个角度来看,海豚君开始逐步看到一些积极信号:

1)项目的投入产出要求周期从5年缩到了两年,很多低效项目会成裁员重灾区,包括最近媒体报道的电池、手机业务。

2)终于拿到了造车资质,买下了江淮汽车的蔚来产线;

3)盯紧月销3万的交付目标来强化销售人手,同时盯紧销售人员的投入产出比。

4)集中资源和人力,往新的NT造车平台和明年的阿尔卑斯靠拢;

5)一直诟病的换电开始引入吉利、长安等共建的合作伙伴,减轻自己对换电的投资压力。

只是这个改变,相比于对手没有那么决绝,没有那么快速。

因此,如果电话会上,蔚来如果能够在组织的决心、变革的决心和力度上,能更大一些,战略上、执行上有更深刻的反思,对技术降本、组织提效有更多详细可行的方法,而不是每次只见大饼,不见落地,极端悲观情绪之下,反弹的力度也许可以更高。

短期来看,明年是上半年或许看不到销量的改善,上述改变的效果以及资本开支的再分配,能够在经营投入端缓解一定的利润和现金流压力。

从股价角度看,目前蔚来的这些改变,能够帮助蔚来刹住无底线下跌、稳定股价的底部,但真正的向上弹性,要看到改变自我革命的效果真正作用到能打到产品线的竞争力上。

以下是详细分析

01 卖车赚钱这个事,蔚来这个季度表现符合市场预期

作为每次放榜时候最为关键的指标,我们先来看看蔚来的卖车盈利能力。

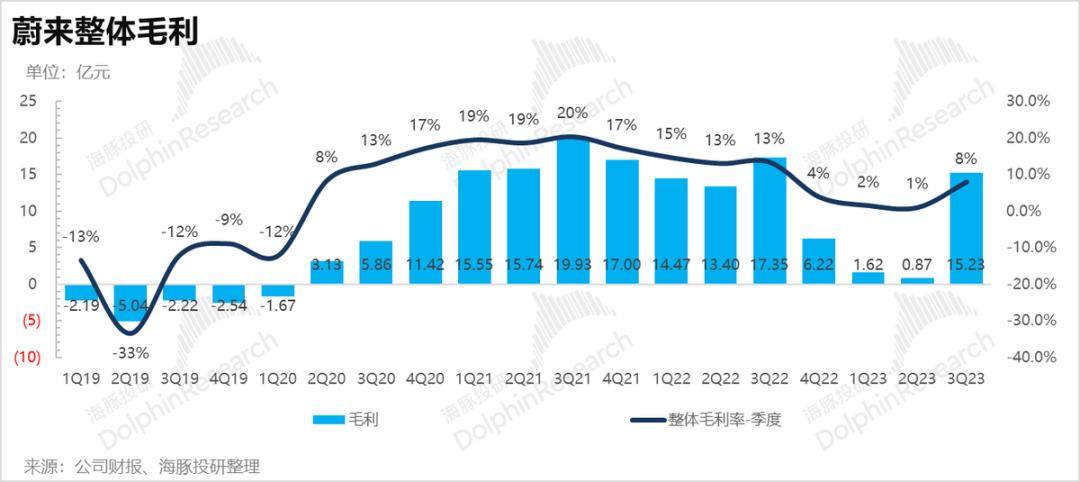

蔚来之前在二季度电话会给的指引是三季度实现双位数毛利率,市场觉得在三季度销量相比二季度翻番,以及销售结构中单价相对ET5更高的ES6占比的提升,卖车毛利率能修复到10.2%。

三季度实际汽车销售业务的毛利率是11%, 略超市场预期。

而如果从单车经济来看,毛利率的超预期主要来源于单车成本的节省

1)三季度蔚来单车均价31.4万,单车价格相比上个季度拉高了0.86万元,基本与市场预期持平

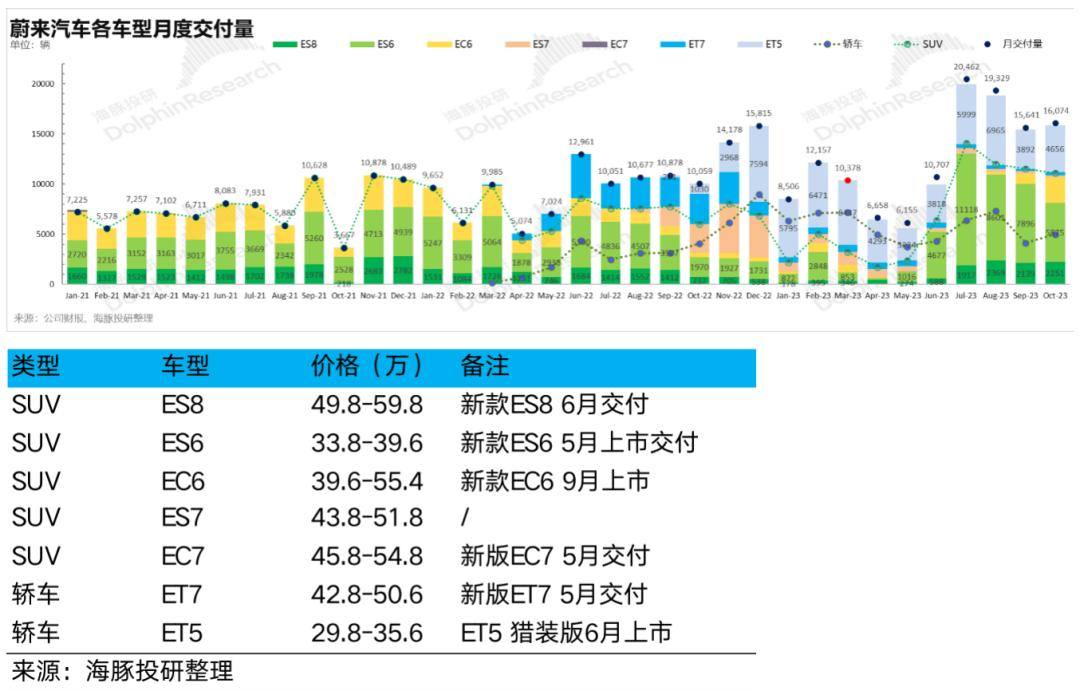

而本季度的单车价格上行主要由于销售结构中单价相对ET5更高的ES6(起售价33.8万)占比从上季度25%提升到三季度50%,带来了单车均价提升到31.4万。

2)同期单车成本比上个季度低0.7万元,主要原因在于蔚来解绑换电带来的销量回升,对摊折成本的稀释作用,以及碳酸锂成本继续降低带来的成本节省。

3)单车价格高0.86元,单车成本低0.7元,三季度蔚来每卖一辆车,毛赚3.5万元。

但3.5万的单车毛利,相比本季度蔚来单车摊到的研发、销售和行政费用12万,仍然难以覆盖毛利和开支之间的巨幅差额。

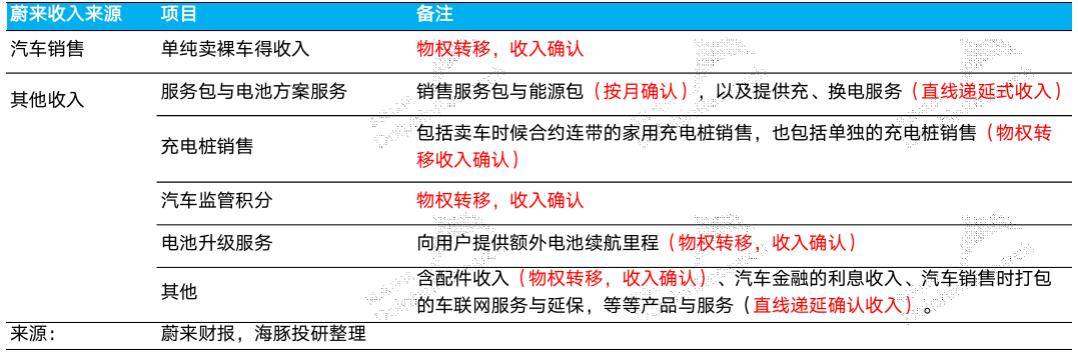

另外一个点,海豚君在这里澄清一下,6月上旬,蔚来调整了新车售价和用车权益(全系新车起售价普降 3 万元,首任车主免费换电服务按需购买,改为单次付费进行换电),其实就是卖服务(换电)与卖产品(汽车)之间解绑,各定各的价格。

调整之后,不愿意用换电服务的人相当于付钱少了,销量释放速度加快。但这部分调整,按目前的会计计法,应该不会太影响单车价格。因即使在没有调整之前,蔚来虽然一次性又卖车又卖服务,但卖车和卖服务是分开确认收入,且在不同的项目中,不应该带来过多影响。

02 四季度销量目标达成无碍,但原先15%的毛利率指引难以实现

这个问题可以从公司的指引来看一下:公司预期四季度是销量是在4.7-4.9万之间,由于10/11月销量已公布,隐含12月销量1.5-1.7万辆,由于蔚来的销量本来就处于边际下滑的趋势,这样的指引也是在预期之内,而蔚来最新的周销在3700左右,对应的月销估计也在1.6万上下,这样的销量目标完成没多大问题。

关键还是看公司收入指引161-167亿对应的单车价格:海豚君估算下来四季度蔚来指引中隐含的单车价格在30.4万,低于市场预期的31.9万。

而这样的单价预期,很可能意味着蔚来在12月需要开展促销活动来提振销量,而公司之前给的四季度毛利率指引达到15%,意味着在四季度销量还要低于三季度的情况下,单车成本需要做到相比三季度节省2.1万元,这样的目标海豚君认为难以实现。

03 三季度销量因为换电解绑带来短暂冲量,后续销量预计继续疲软

三季度交付量环比上升136%,交付量5.5万,基本贴着三季度给的5.5-5.7万的底线交付。而环比上升主要来自于蔚来换电权益解绑带来的短暂的销量的提升,但是这样的提升只维持了2个月左右,并没有形成可持续性,蔚来的销量仍然处于边际下滑趋势。

而NT2.0的8款车型已经全部换代完成,管理层原本预计随着换代完成可以在四季度达到月销2万的目标,甚至内部按照3万的月销来做准备,目前看来目标和现实存在着巨大的差距。

而根本原因,可能在于:1)高端纯电豪华SUV很难再继续渗透;2)自身产品力不足:在理想凭借增程,小鹏凭借800V解决里程焦虑的时候,蔚来手上只有换电(且换电解绑后还需另外收费,换电站体量太小),并不能真正帮用户解决里程焦虑问题。

展望2024年,蔚来在明年下半年子品牌阿尔卑斯上市之前,并没有新车型上市,按照目前的销售趋势,蔚来销量还是会处于继续下滑的状态,尤其在明年更为激烈的竞争状态下,阿尔卑斯也成了挽救蔚来疲软的销量的唯一“救命稻草”。

说完这两大问题,我们在看看蔚来整体情况:

04 蔚来收入同比提升47%

蔚来三季度整体收入190.7亿,同比上升了46.6%, 汽车业务收入和其他收入基本都在预期之内。

汽车业务收入174亿,单价与市场预期持平,但单车成本的节省导致卖车业务的毛利率略高于市场预期。

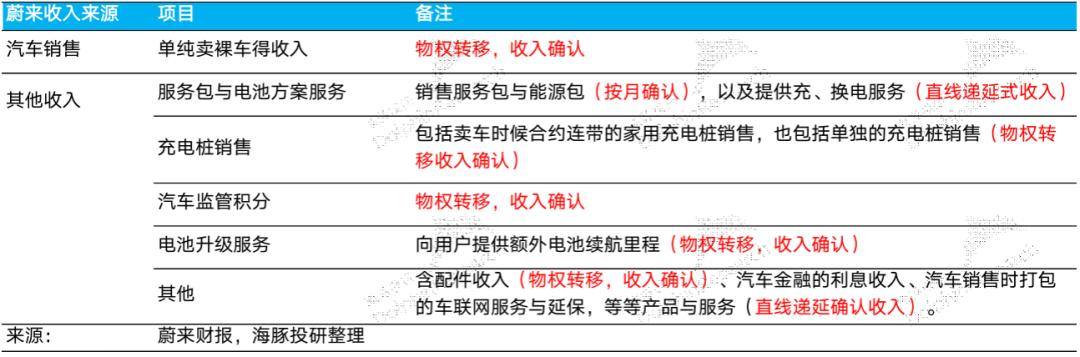

而除了汽车销售收入,解除了卖车和卖服务的捆绑式销售之后,换电服务所在的其他收入本季度16.6亿,基本与市场预期的16.9亿持平,对应存量车的单车收入基本稳定在4500元。

蔚来虽然搞了很多新型的服务,换电、电池升级、服务包等等,但蔚来其他收入的核心来源其实还是传统卖车时候连带的配件收入、保险、延保等。

蔚来相对特有的比如说服务包、换电服务甚至电池租赁等服务,虽然它投入了很多,一方面因为销量的释放规模不够,另一方面因为收入是递延计入,其实目前占比并不大,但它的毛利率却是严重负值,跟其他整车厂其他服务毛利率普遍为正的情况有巨大差异。

数据来源:公司官网,长桥海豚投研

但这部分收入一直以来的问题都是亏损严重,这个季度接近-24%的毛亏率,让卖车赚到的毛利3.5亿,全贴到了其他业务的3.9亿毛亏里了。

但由于汽车业务的毛利超市场预期,集团整体毛利率8.0%,超市场预期的7.5%。

05 生命不止,烧钱不停

这个季度销量因为换电权益解绑有短暂的回暖,带来了一定的经营杠杆释放,公司的研发开支看似有所控制,但三季度有政府给的研发补贴,导致数据扭曲。

公司研发费用30.4亿,低于市场预期34亿,对比同行,蔚来的研发投入方向显然太多:既有手机的非核心业务(好在已有所缩减),又有自研电池(进展缓慢,业务目前也有所缩减),自研激光雷达芯片,但在下半程围绕以智能驾驶的军备竞赛中,蔚来的城市NOA开城速度以及无图模式上都落后于同行。

但对于蔚来目前最重要的是将所有资源和人力集中在NT3.0造车平台与阿尔卑斯的研发上,海豚君已经看到了一些积极的信号,包括裁员10%主要集中在电池、手机业务上,预计之后可为蔚来每年省下10-15亿人民币(按照2022年平均薪酬标准)。

销售和行政费用本季度36亿,略低于市场预期38亿,而由于蔚来在二季度电话会中的表示要加大销售人员和销售渠道的铺设,市场已经将增加的研发费用预期在内。但蔚来做的这些变革却并没有带来实际到销量的转化,而在后续上,海豚君估计这一轮无效猛投下来之后,蔚来应该也会控制不必要的研发和销售开支,尽量提高投入效率,不然多少钱都不够烧的。

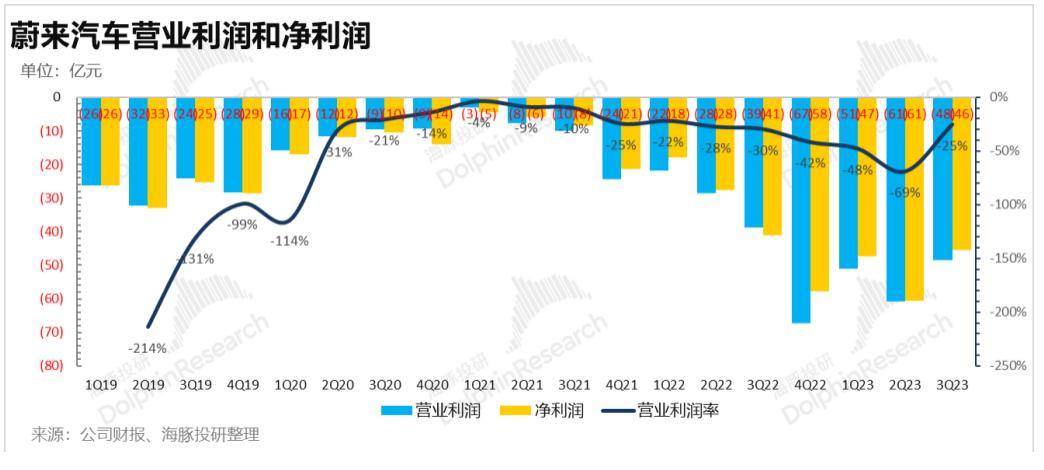

06 单季亏损虽然有所缓和,但2024年将面临“生死之战”

因为本季度汽车业务毛利率继续提升,再加上对经营开支上有所控制,本季度蔚来虽然仍处于深亏状态,单季度经营亏损48亿,但低于市场预期的-53亿,如果把非现金项目剔除,蔚来三季度亏损42亿,相比上季度有所改善。

而蔚来目前在手的现金及类现还剩452亿,按照每季度50亿的消耗速度,留给蔚来的时间至多还有1.5-2年。走向2024年,蔚来大概率要面临“生死之战”。

而蔚来在明年下半年子品牌阿尔卑斯上市之前,并没有新车型上市,在明年更为激烈的竞争之中,销量预计还是会处于继续下滑的趋势,阿尔卑斯成为了蔚来唯一的“救命稻草“。

但阿尔卑斯定价20-30万的区间也势必会拉低蔚来的毛利率,并且在此价格带纯电的竞争非常激烈,据传阿尔卑斯将搭载800V快充架构,但不会将激光雷达作为标配,带来成本的节省。

而阿尔卑斯能否在激烈的竞争中爆量却是一个未知数,但在此之前,更重要的蔚来战略和业务布局的调整。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。