编者按:本文来自微信公众号 远川研究所(ID:caijingyanjiu),作者 | 刘芮/李墨天 ,编辑 | 周哲浩,创业邦经授权转载

在荷兰南部城市埃因霍温,有一家名叫Navteq的公司。

这家公司最早成立在美国,他们的第一款产品是一个名叫Driver Guide硬件,推出于1987年,主要的客户是出租车租赁公司和酒店。消费者可以投币、设置目的地,然后得到一张打印好路线的地图——这个商业模式非常有想象力,直到车载导航的出现。

于是在90年代初,Navteq先是被卖给了飞利浦,后者投资近6亿美元,构建了一个用于车载导航的数据库,并在2004年成功把Navteq送进了纽交所。

但2007年,Navteq又被卖给了诺基亚。当时,野心勃勃的诺基亚正对移动互联网跃跃欲试,还一并收购了地图社交软件Plazes、旅游社交软件Dopplr和LBS搜索产品MetaCarta。

2012年,诺基亚将Navteq改名为HERE,绝大多数人第一次听说这家公司,大多也源于诺基亚发布Lumia 920时搭配的酷炫演示:

然而,HERE的远大前程伴随诺基亚+Windows这对组合的失利一并付诸东流。2014年后,HERE一度推出过安卓和iOS版本的应用,但反响平平。

直到2015年8月,一个由奥迪、宝马和奔驰组成的财团,以28亿欧元的价格收购了HERE。一年后,HERE又引起了新加坡主权财富基金的注意,但交易最终被美国政府否决了。

HERE焕发新生的关键变量,毫无疑问是自动驾驶的商业化前景逐渐成熟。如今这家公司的股东名单里,既有奥迪和奔驰这些老牌燃油车巨头,也有大陆集团和博世这样的顶级零部件厂商,以及NTT、英特尔、先锋电子这些技术玩家。

从Navteq到HERE的40年历史,也浓缩了“地图”这门生意近半个世纪的浮沉。豪华的股东名单背后,映衬着这场高密度竞赛逐渐走向了最酣畅淋漓的环节。商业与技术的平衡木两端,有新能源汽车的快速渗透,有自动驾驶的惊险爬坡,也有资本市场的刀光剑影。

这样的超级工程,自然少不了中国玩家。

新业态的催化

中国玩家的故事,可以从2010年代电子地图的革新说起。

移动互联网的蓬勃引发了一波地图app化的革命,而在此基础上,以百度、高德为代表的互联网巨头的入场,则带来了一个更为深远的影响:动辄几百的收费导航,一下子变得免费了。

普通人的福音,对公司而言却是重大负担。这意味着每年更新地图的数千人力投入,亿级规模的信息点更新,以及每年数十亿的资本投入,换来的就两个字:亏钱。

2022年5月15日,国内首家互联网巨头入局的地图网站、运营了20多年的搜狗地图正式宣布下线。事实上,如果不是它下线的新闻,或许人们都不知道搜狗有做地图业务。在知乎上有关地图下线的原因中,“没人用”三个字分外显眼。

非但赔本,连吆喝都没有赚到,搜狗地图的命运属实悲惨。

互联网公司并没有直接解决“免费导致的亏损”,但却酝酿出了曲线救国的方式。这其中,有两种典型的商业模式。

第一种,地图+O2O,这是被阿里收购之后高德的发展模式。

第二种,纵向垂直,选择“地图+智慧交通”,这是技术起家的百度所选择的路线。

两种模式背后,其实是两种不同的思路。

高德通过与阿里旗下的外卖、物流、电商等业务打通,以及拓展打车等业务,成为流量入口以及其他业务底层工具的高德,开启了一路横向扩张。

而百度的思路,则与自动驾驶的路线更为贴合。

智慧交通对于地图的需求并不只是传统的地图加几个API接口这么简单。在大的智慧交通场景之中,图商可以基于自身的数据采集、生产以及地图发布,为用户提供路网、车道、定位、动态等多个方面的地图服务以及位置服务,面向的用户则包括了有自动驾驶需求的车厂,做智慧城市需求的政府,有对地图有一定需求的泛交通行业。

在众多智能交通的落地方向中,自动驾驶的落地,无疑是其中最具代表性的一个。

而地图与自动驾驶的各自更新,有一个相辅相成的过程:地图技术的完善,让它有了融入自动驾驶的可能,而自动驾驶的逐步落地,又对地图提出了更高的要求:地图产业的竞争重点,已经从传统的电子导航地图,进入高精度地图时代。

什么是高精度地图?顾名思义,精度更高的地图。

这可以从三个维度理解:第一,是信息采集的精度,从5米,跨越到10厘米;第二,是信息维度的丰富,高精度地图在传统电子导航基础上,拓展出了包括道路坡度、颜色、限速、道路尺寸、周边路况等更多维度的道路数据;第三,则是信息的更新频率变革,从一个季度更新一次,变成了理想情况下的一小时更新一次。

有了高精度地图,自动驾驶驾驶汽车在上路前就可以做到对道路状况的了解,行车途中也就有了摄像头、激光雷达之外的精准环境感知能力。也是因此,业内一个共同的认知是:在更高精度的加持下,地图已经从其他产业附庸,成为了自动驾驶的主角。其重要性不亚于Windows之于电脑,安卓之于手机。

而一场关于地图的战争,也伴随着高精度地图的出现,在AI、自动驾驶、车路协同、物联网等一众新的趋势催化下,再次被推向白热化。

高强度的竞赛

高精度地图是自动驾驶的基础,但盯上这块肥肉的,却不止百度一家。

2014年,老牌图商四维图新拿下腾讯11.73亿元投资,自此甩开了膀子在高精度地图市场一路狂奔;同年,百度的老对手高德,也开始了与上海通用的高精度地图合作。2017年,滴滴拿下电子地图制作的甲级资质,宣告正式进军高精度地图。

2019年,国家自然资源部公告显示,华为正申请导航电子地图制作的甲级资质,磨刀霍霍,准备杀入这个产业。

至此,高精度地图的四大类型玩家:传统图商、互联网图商巨头、出行巨头、以及跨界玩家全部出场到位。

如果对这四种类型的玩家进行对比分析,我们不难发现其各自的优势:

以四维图新为代表的传统图商,最大的优势在于过去几十年的发展中,积累下的丰富地理信息数据;而最大的短板,则在于资本。

要知道,地图是一个典型的没有硝烟,却处处销金的产业。

尽管智慧城市、传统的汽车前装市场可以为这些传统图商带来不错的收入,但哪怕在传统电子导航时代,地图要维持更新,一年动辄也要亿级乃至数十亿的成本投入,而到了高精度地图,资本投入更是指数级增加,仅仅一辆搭载了大量激光雷达、高清摄像头等传感器的地图测绘车的价格就已经飙升至百万乃至千万级别。

商业公司的确可以依靠巨头与资本市场输血,但问题是,后者的耐心往往也是有限度的。

以滴滴以及各大车厂为代表的出行玩家,优势一方面在于有钱,玩得起高精度地图这个烧钱的游戏;另一方面在于有丰富的出行场景以及汽车作为搭载高精度地图的平台,可以进行地图数据的测绘以及高精度地图信息的应用。

缺点则在于,面对中国960万平方公里的面积,以及上亿的信息点数据,出行玩家缺少必要的地图数据积累。

华为为代表的跨界玩家,优势自然是不缺资金,但无论在场景,还是在地图数据的积累上,暂时都还需要时间的积累。

而当视角回到互联网地图巨头,他们不缺钱、不缺地图数据积累,也不缺自动驾驶场景。然而,美中不足的是,阿里生态的高德已经在O2O战略中越走越快;而百度的问题,则出了场景与地图数据积累之间的割裂。

如果对百度地图过去多年的组织架构进行梳理,我们就会发现一个很有趣的现象——伴随着自动驾驶的不断普及,百度地图部门的地位,在过去五年中,走出了一个丑小鸭逆袭白天鹅的经典剧情:

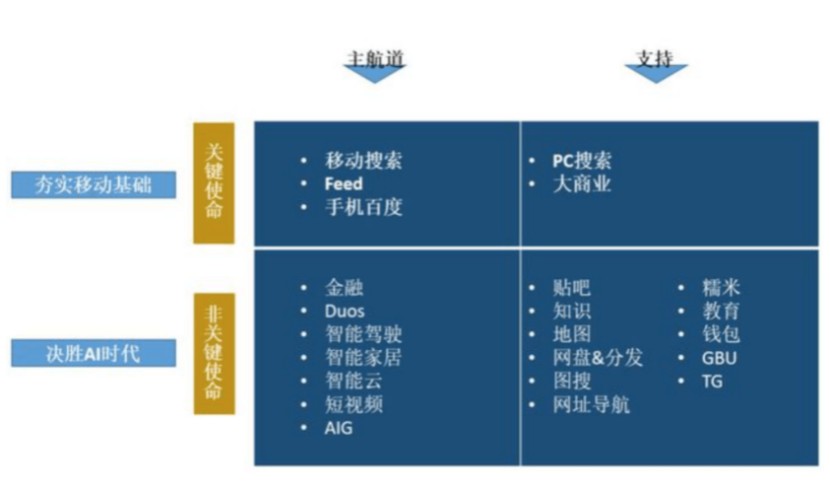

2017年,处于互联网公司向人工智能公司变档器的百度,曾对公司的业务按照一二三四象限,进行了一个归类,长期高投入却不赚钱的百度地图,自然就被划到了公司决胜AI时代的非主航道第四象限业务之中。

不过,随着自动驾驶的普及,百度地图在仅一年之后的2018年,就在集团内部升级,被归入第三象限的AI技术平台体系(AIG)旗下。不过在这一时期,百度地图所代表的技术积累,与智能驾驶所代表的的场景,在这一时期依旧处于分家状态。

于是,在今年的5月25日,百度又再次将地图事业群从AIG体系迁出,归并进智能驾驶事业群(IDG)事业群,技术与场景自此合而为一。

总结来说,百度地图在与自动驾驶场景的磨合上的优势可以归为以下三个方面。

资质保证:导航电子地图是一个有门槛的行业,光是甲级测绘资质,国内具备的就不超过20家,而百度是其中之一;资金扶持:背靠巨头,自然就不会为业务需要的投入而烦恼;架构支撑:百度架构的调整便是最好的证明。

伴随着架构的调整,百度地图也开始了在自动驾驶时代的加速前进。

商业化的前夜

2005年,功能机霸主诺基亚推出了其高端娱乐系列中新机型N70,虽然属于系列里最便宜的型号,但也要1700元,加上漫游费、异地通话、彩信彩铃等费用,综合成本可能要翻一倍。

不过1700元的定价,很可能已经是诺基亚自降身价后的结果。2004年,联发科推出了在手机发展史上里程碑式的Turn key solution——俗称“交钥匙”方案:即在芯片上集成多媒体、基带和操作系统,并提供系统和开发平台。买一套联发科方案,再自己配上机壳和摄像头,就可以造一台手机。

在手机制造被简化为采购和组装两个环节后,数千个山寨机品牌在华强北拔地而起,彻底改变了手机市场格局:当年的国产手机大哥波导2005年亏损2.8亿元,两年后被ST收场。2009年,联发科芯片出货量超越高通,成为全球第一大手机芯片厂商。

这种现象在消费电子领域非常常见,即随着技术进步,上游核心零部件的集成度会越来越高,最终会出现少数玩家共同掌握了行业最上游的附加值与话语权,比如PC领域的Wintel联盟、智能手机里的苹果和高通。

在新能源汽车领域,虽然链条更长,环节也更多,但这种高度集成化的趋势依然在发生。特斯拉扮演的角色与联发科非常相似:用芯片+系统把电动车从工业产品变成数码产品,通过自研的芯片和系统,收拢了原本分散在各个零部件供应商手中的话语权。

各个环节上,汰小留大、赢者通吃的趋势正在形成,高精地图也很难例外。一方面,高精地图已经逐渐从选配成为标配。很多品牌搭载L2+自动驾驶功能的车型,基本都搭配了高精地图。

另一方面,也是非常标志性的现象,就是大公司的投资并购。这个行业的大规模并购有两个高峰,一个是2013年前后,互联网公司在“手机导航时代”的布局,比如百度收购长地万方、阿里控股高德、腾讯入股四维图新。

另一个则是2020年前后,对应高精地图的逐步落地。比如奔驰、宝马、奥迪以28亿欧元联合收购HERE;丰田的自动驾驶子公司在去年收购美国高精地图公司Carmera;小鹏通过收购智途科技拿到甲级测绘资质;英伟达收购DeepMap等等。

主机厂作为高精地图的客户,认证周期往往都很长,不会轻易更换供应商。同时,高精度地图又有数据颗粒度高,需要实时更新的特点。

上一次互联网公司入局手机导航,带来的最大变化就是实时路况与数据更新,行业格局则从分散走向了百度/高德分割市场。而在高精度地图的竞争中,基于终端产品的用户量,也会成为行业格局的核心变量。

在国内众多图商中,百度从2013年就开始高精度地图的技术预研,几乎是行业中最早的一批。2015年,百度的自动驾驶事业部、高精度地图和定位团队同时成立。2017年,智能事业群组IDG的成立,算是百度在自动驾驶领域长期投入的一个标志性事件。

除了本身的技术积累,百度的另一个优势在于,它在很多个“技术-应用-验证”链条中都形成了闭环。

举例来说,如果不把地图当作互联网的“入口”,那么传统的车机地图本身就是一个非常健康的市场,也是非常重要的收入来源。而车企往往看重长期稳定的合作关系,在高精地图时代,这种商业利益之外的合作关系是非常重要的无形资产。

此外,百度既有技术和应用环节的30万公里高精地图覆盖,也有验证环节的L4自动驾驶巴士量产与robotaxi的试运营;既有AVP这样的技术方案,也有和宝马、比亚迪这类车企的商业化合作。

一言以蔽之,百度既有在技术上的基础,尤其是通过AI将地图从消费领域带到了自动驾驶领域的经历,也有在商业化验证层面提供解决方案的能力。在高精地图以及自动驾驶逐步商业化的阶段,这无疑是一家公司的核心资产以及商业价值所在。

所以,百度地图涉及的组织架构调整,本质上是百度集中自身上游研发与下游解决方案的能力和优势,形成一体化突破的一个载体。

根据IDC的预测,到2026年,全国汽车保有量将达到3.85亿辆,按照100元的年费算,对应的高精地图市场规模会达到385亿元。同时,L2以上自动驾驶的市场规模也有望突破2000亿元。而越是在商业化的前夜,行业内的短兵相接就会越剧烈。

作为未来十年也许是离普通大众距离最近的产业革命之一,无论是终端产品的百花齐放,还是上游研发与技术的高密度竞赛,身处其间的每一个玩家,注定都会在汽车产业史上留下浓墨重彩的一笔。

参考资料

[1] 5万字带你一文看懂自动驾驶之高精度地图前世今生,阿宝1990

[2] 高精地图,一场被低估的战争,甲子光年

[3] 2022年中国高精地图行业市场规模和发展前景预测,IDC

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。