编者按:本文来自子弹财经,作者冯羽 编辑蛋总,创业邦经授权转载。

“碳达峰、碳中和”目标的提出,让绿色出行的相关产业再度成为资本与消费者的关注焦点。

客观来看,目前市面上除了网约车外,共享单车和共享电单车也成了人们短途出行的“新伴侣”,在各个城市里随处可见的共享单车与电单车,预示着市场的需求仍在增长,也意味着各玩家还在抢夺“更大的蛋糕”。

事实上,关于共享出行领域的各方激战已不必赘述——网约车的较量至今虽未停歇,但行业格局已见端倪;共享单车如今被滴滴青桔、哈啰单车和美团单车“三分天下”;而唯独在共享电单车领域,鲜有人讨论,也尚未完全定局。

近期,据「子弹财经」观察,有一个从小县城走出的共享电单车品牌——松果出行(以下简称“松果”),似乎走出了和巨头截然不同的路。

松果最近一次被外界广泛关注是在4月被传赴美上市,紧接着便是旗下智能工厂在年底即将面世的消息,至此,松果再未向外界更新任何业务进度条。

相比在二线城市盘踞的巨头们,松果多年来在县域市场“偏居一隅”,当其他玩家还在烧钱铺车、抢占地盘的时间点,松果在今年1月就宣布其已经连续两年实现全面盈利,而这意味着什么?

虽然同为单车业务,但共享单车盈利模式单一,早已是业内公认失败的商业模型,巨头入场接盘是为了实现多业务联动而非盈利;相比之下,共享电单车拥有相对完美的盈利前景,它不仅使用频次高、单价高,在体验上也更符合消费者的出行习惯,因而成为巨头们以及中小玩家们切入的新场景。

但与此同时,共享电单车重运营的特点以及充换电等一系列难题,已经吓退了一众投机型玩家,而松果则凭着主攻下沉市场和精细化运营,在巨头的围猎之下暂时赢得了一方天地。

不过,如果说下沉策略曾是松果的法宝,那么这一增量市场已被更多人“盯上”。随着共享电单车业务在一二线城市接连“碰钉子”,下沉市场几乎成了各家品牌的必争之地。

更要紧的是,松果引以为傲的重资产运营模式在短期内也会带来掣肘——毕竟,供应链能力虽是壁垒,但也需要付出极高的成本。

从县城起家的松果,最终或将困于县城。

1、松果的“下沉帝国”

事实上,在松果全面拥抱小镇青年之前,其创始人翟光龙也曾将目光瞄准一二线城市。

翟光龙推出过一个名为“7号电单车”的出行品牌,并先后在北京、南京、深圳等多个城市落地。

但经营半年后,翟光龙发现在一二线城市的电单车业务根本无法盈利。

“一二线城市交通发达,以北京为例,几年前2元就可以搭乘地铁全线,这和单车起步价相同,在价格上可能并无明显优势。”一位松果内部人士告诉「子弹财经」。

他还透露道,大城市的潮汐效应特别明显,可能只有早晚高峰才会启动电单车,使用频次低,因此共享电单车的价值很大程度上被浪费,加上人工运维成本,整个回本周期会变得很长。“折算下来,这样的商业模式在大城市是不成立的。”

而后翟光龙经过试点发现,共享电单车的需求的确存在,但却更适用于交通不发达的城市。

头豹市场洞察《2021年中国共享电单车概览》(下称“报告”)也指出,在下沉市场,用户可选择公共交通、出租车、网约车等出行方式作为3-10km的出行工具,相比之下共享电单车具有较高的价格优势,可以作为公共交通的有效补充,因此共享电单车对三线城市及三线城市以下市场用户来说更具有吸引力。

彼时,巨头们也开始盯上共享电单车市场,翟光龙及时止损,在2017年推出全新出行品牌松果出行,直接下沉到县域市场,和其他玩家们打起了差异战。

上述报告显示,2020年中国共享电单车投放区域集中于三线及三线以下城市,占总体投放数量的73.9%。未来,一二线城市对于电单车的监管将趋于严格,共享电单车业务区域仍将集中于以三线及三线以下城市为主的下沉市场。

不仅如此,在不少业内人士看来,虽然同为共享,但共享电单车的盈利模型要远远好过共享单车。

据中国城市公共交通协会在2020年发布的《共享电单车行业报告》数据,共享电单车的每车平均日骑行率大约是同区域内共享单车的5-10倍。此外,电单车的单次使用价格也多为2-3元起步,费用是共享单车的两倍,如果从运营效率来看,投放1辆共享电单车相当于投放超过20辆共享单车。

市面上的一些品牌都已经验证了这种模式的可行性。

今年1月,翟光龙向外界透露:“目前,松果出行已经连续两年实现了全面盈利。”松果成立于2017年,从其盈利和成立时间大致可推算,松果电单车投放运营后回本周期大约在一年半左右。

而据上述松果内部人员透露,旗下共享电单车和电车的使用寿命大约在2-3年左右,这也意味着根据松果提供的数据,在其电单车的整个生命周期中,有一半时间都是可以盈利的。

中小品牌宣告全面盈利,甚至过上“闷声发大财”的日子,至少能说明共享电单车是一个“小而美”的赚钱生意。

2、产业逻辑:“绝杀”还是“自杀”?

除了率先宣布盈利,松果也是行业里为数不多坚持直营的出行品牌之一。

在翟光龙看来,如果共享电单车依然用流量逻辑必然会重蹈共享单车的覆辙。共享出行是公共交通,核心是效率,因此松果更关注共享电单车的五个核心能力:研发能力、城市运营能力、政府关系能力、构建安全体系能力和供应链能力。

“产业逻辑”也屡次被松果提及,具体来说,就是需要品牌深入到产业链前端,例如电动车的生产加工环节。

我国电动车生产企业主要包括电装部件(电池、充电器、电机)制造商、车体及标准件制造商、随车附件制造商等,由于车体及附件需要上百种材料,因此上游生产主体十分分散,行业集中度也较低。

而共享出行品牌为了更快投产、在城市铺开规模,大多都会选择代工厂生产电动车。一个典型的事例是,在巨头们高调宣布投入共享电单车的2020年,浙江绿源电动车曾为青桔和哈啰做整车代工,其工厂在2020年下半年遭遇了“爆单”,需要加班加点才能赶上订单进度。

松果相关人士向「子弹财经」透露,此前松果会要求厂家定制生产线,在零件生产上有更加细致的要求。“市面上整车生产的电动车更多符合家用场景,不适用于共享场景下风吹日晒的外部环境。”他说。

据其官网信息,松果即将面世的智能工厂是集研发设计、制造、封测、器件为一体的综合性电单车全产业链基地,能够自主研发完成车型设计,且拥有软硬件设计垂直产业链的管控能力。

在松果看来,自建工厂一则是为了满足电动车质量的一致性,提升整装环节的效率;二是为了实现对零部件质量的追踪和监控。

但在这其中绝对不能忽略的是,重资产模式带来的前期巨额投入成本,且松果独树一帜的自营模式也一直未能摆脱争议,和自建工厂一样,自营也意味着更高的运维成本。

据业内人士透露,一般而言,电单车的运维人员主要分为两类,一类是充电运维,需根据后台数据,随时为车辆更换电瓶,松果的运维人员需要在充换电柜处为车辆更换电瓶;另一类运维人员则通过松果云端发出的调度指令来调整平衡各个区域的车辆数目。

先来看充电柜。诚然,充电柜可以很大程度杜绝电动车充电的安全隐患,但充电柜布局成本和维护成本颇高,且根据前述《报告》,中国充放电柜及充放电技术供应商主要集中于北京、上海及深圳。

目前,充放电行业仍处于发展初期,行业集中度较低,相关企业也多为易马达、中国铁塔、奥动等老牌企业。松果想在下沉市场布局充电柜,无疑又是一个门槛很高的生意。

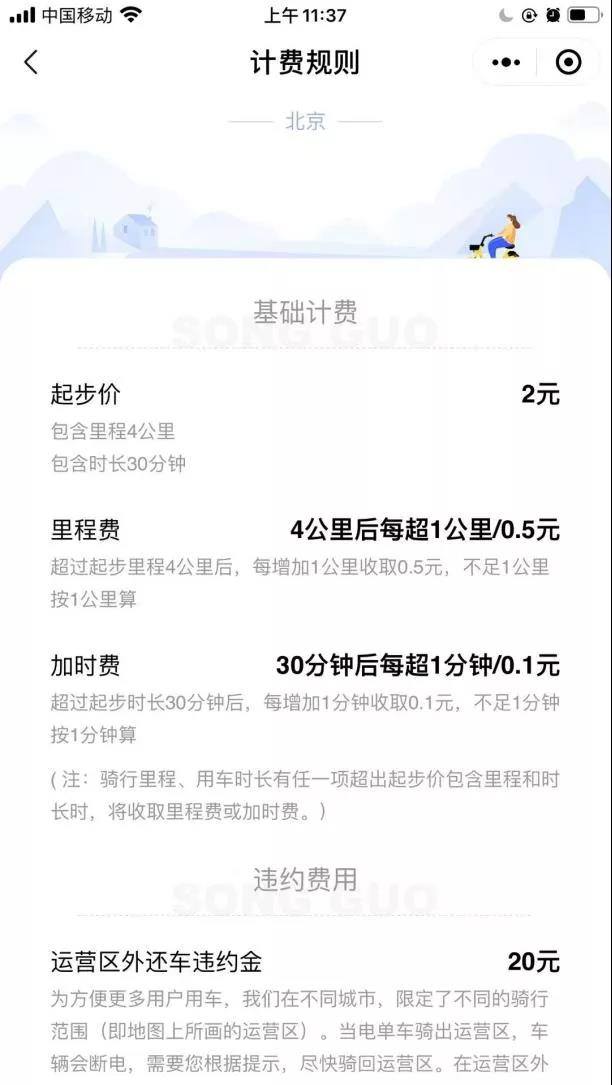

(图 / 松果出行小程序)

根据松果的计费规则,其起步价为2元(包含里程4公里、时长30分钟)。其中,超出起步里程后每增加1公里收取0.5元,超过30分钟后每增加1分钟收取0.1元。

若共享电单车的骑行速度按照上限25km/h计算,骑行1小时行驶里程为25km,里程费将多收取10.5元,加时费多收取3元,加上起步费共计15.5元。

根据松果官网数据,其已在全国24个省近千个县级区域运营,有5000多万注册用户,日订单峰值达300万。按照平均每单15.5元的价格,松果日订单收入峰值大约在4650万元。

此外,晚点LatePost报道称,目前一辆共享电单车的运维成本每天在3元左右,还有电池成本、车辆维护以及铺设等方面的投入等。

而松果出行每辆共享电单车的造价大约在3000元,据翟光龙透露,松果运维人员的工资平均在4000元起步,几乎已经占到共享电单车使用费的一半,而松果内部人员也表示,关于车辆运营其设置一人负责运维50-100辆车,人员配比相较其他品牌更高。可见松果仍需承担不低的运维成本。

然而,在松果看来,重资产运营模式并非拖累,而是提高车效的重要方式。

翟光龙曾在接受采访时表示,品牌收益跟单车的周转次数有关系,运营成本又跟品牌所在的区域有关系。比如说低线城市的“cost”就明显会偏低一点,那一二线城市的就高一点。

具体到精细化运营、如何降低“cost”,松果内部人士则给「子弹财经」举了一例:松果电单车车把的重量和材质都需要经过反复测试,如果太轻可能会很容易损坏,太重则会影响运维人员的工作效率。

而这些正是松果认为其能够连续两年全面盈利的“底牌”,但这最终能成为助其赢得牌局的“王牌”吗?

3、电单车的县域天花板

事实上,巨头们“入侵”下沉区域既是看中了增量市场的盈利空间,更多也是无奈之举。

早在2017年,交通运输部等十部委就联合印发了《关于鼓励和规范互联网租赁自行车发展的指导意见》,其中明确指出,“不鼓励发展互联网租赁电动自行车”。

但这无法阻挡中国电动车出行的庞大需求。

据前述《报告》数据,2020年中国居民日均总出行需求超20亿次,其中两轮车在各类出行方式中占比最高。两轮车可分为电动自行车及自行车,电动自行车在两轮车出行方式中占比达64.5%,是中国居民出行的主要方式之一。

且我国共享电单车的市场规模营收逐年递增,2020年至2022年甚至会出现翻倍增长,2025年中国共享电单车投放量预计将达794.5万辆。

转机出现在2019年。彼时,《电动自行车安全技术规范》强制性国家标准(下称“新国标”)实施,市面上存在的两轮车中有7成需要被替换成为符合“新国标”的车型,电动车厂商看似要“被迫”提升车型的生产标准化程度,本质上则是迎来了一次开发增量市场的绝佳机会。

巨头们的跑马圈地也迅速开始。

2020上半年,美团发起了“百日大战”,计划在100天内集中投放200万辆电单车;几乎在同一时间,滴滴出行CEO程维公布了“0188”战略计划。其中,二轮车扮演了十分重要的角色;就连哈啰出行也在同年推出加盟模式,以加快电单车的开城步伐。

但很快,电单车的加速投放让部分城市陷入困境,眼看就要走上共享单车的老路,一场场“城市清退活动”正式开始。

2020年12月1日,长沙政府对共享电单车实行配额管理,长沙的46万辆共享电单车一夜之间被清退到仅剩6万余辆。从2019年至2020年5月底,北京也清退了5家共享电单车企业。此后,上海和杭州等城市也明确表示不发展共享电单车。

据前述《报告》数据,哈啰出行、青桔及美团在二线城市已呈“三足鼎立”,占到中国共享电单车市场超90%的营收份额,但交通政策日趋严格,它们也被迫要在下沉区域寻找新的市场增量。

晚点LatePost报道,2021年3月,滴滴电单车日均使用约380万次,美团在300万次左右。一个细微的差别是,松果的日订单量峰值为300万。至少在订单量方面,松果和“三巨头”之间还存在差距。

松果也感知到下沉市场的震动,“他们(巨头们)已经进来了。”在今年年初,翟光龙就曾在接受媒体采访时表示。

共享电单车不一定是巨头游戏,但浪潮迭代必然会淘汰那些抗风险能力弱的小品牌。

更为重要的是,县域市场的容量有限,相比一二线城市的“一刀切”,下沉市场虽给共享电单车开了政策的口子,但县域城市人口、经济发展、城市管理水平都限制着电单车的投放规模,尤其当巨头们主动寻求下沉时,县域市场将无疑变得更加拥挤。

而松果虽然已宣布连续两年全面盈利,但并未公布其具体的经营数据,外界自然会对这家企业质疑颇多。

甚至在部分业内人士看来,松果的电单车制造成本略高,而在小地方不用投入很多数量以及后期配套的运维力量,对中小品牌来说成本可控,算是可进可退。但与出行“三巨头”相比,无论是口碑、资本、资源等,松果目前都不具备赶超的实力。

不过,翟光龙似乎不惮于与巨头对抗:“去年,松果出行基本上和其他3家全面交锋。目前来看,我们觉得竞争肯定是存在的,而且会长期存在。至少在市场上,我们的相对优势还是非常明显的。很重要的一个原因,就是我们专注在电单车行业的垂直整合,这个事情不是那么好做的。”

毫无疑问,随着“碳达峰、碳中和”目标的提出,绿色低碳交通运输方式将成为未来大趋势,自上而下鼓励引导绿色出行,而共享电单车领域的比拼也将愈演愈烈。

当前,巨头们手握流量与资源,“高举高打”的套路通常屡试不爽,这对于习惯“小而美”打法的松果来说,可能意味着更多未知的变数以及更艰难的对抗。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。